フリーランスの開業届の書き方と記入例。提出するメリットなども解説 | レバテックフリーランス

フリーランスの開業届の書き方と記入例。提出するメリットなども解説

フリーランス(個人事業主)になるのに必要な開業届。提出フォーマットは定められており、さほど手間はかかりません。

「出さないほうがいい」「副業だから必要ない?」と考える人もいますが、正しい書き方で提出すれば複数のメリットが得られます。そこで、開業届の書き方や記入例、提出方法、提出するメリット・デメリットなどを解説していきます。事業に集中して取り組めるように、ぜひ参考にしてください。

フリーランスの始め方を知っておきたい!という方は、以下の関連記事もご覧ください。

【2023】フリーランスの始め方ガイド|何から始めるか分かる

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントです案件を探してみる

目次

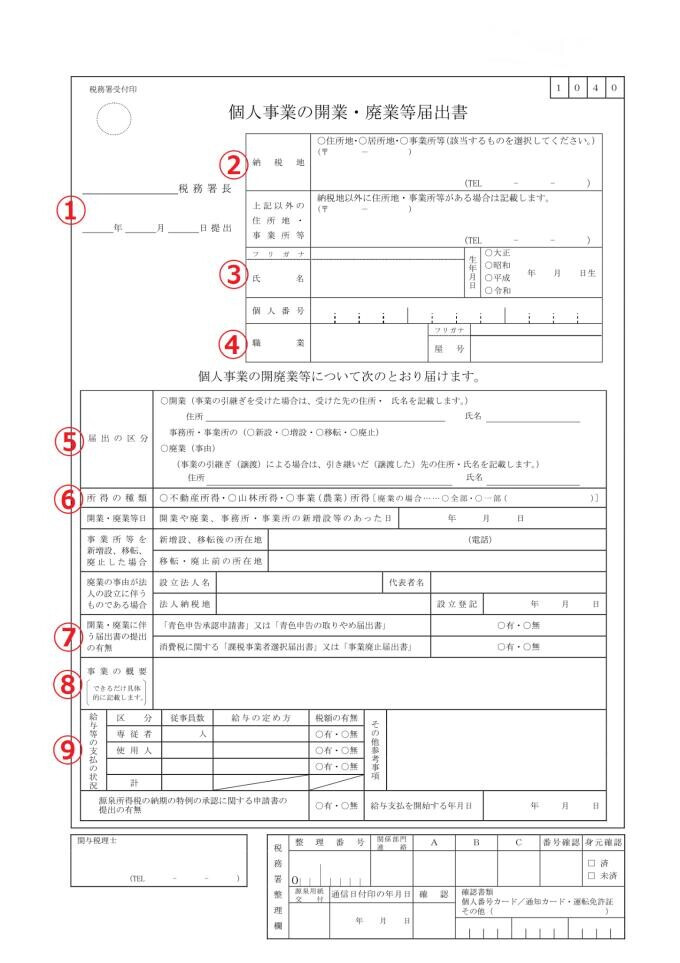

開業届の各項目の書き方と記入例

開業届の各項目の書き方を説明します。以下は、フリーランス(個人事業主)が使う実際の開業届です。

引用元 : 個人事業の開業・廃業等届出書|国税庁

記入箇所は9箇所です。それぞれの書き方や記入例を解説していきます。

なお、各項目を書いて申請した後は、税務署によって審査が行われます。申請内容が却下された場合を除いて、受理の連絡はありません。申請した年の12月31日までに却下の通知がこなければ、申請は受理されたとみなして良いでしょう。

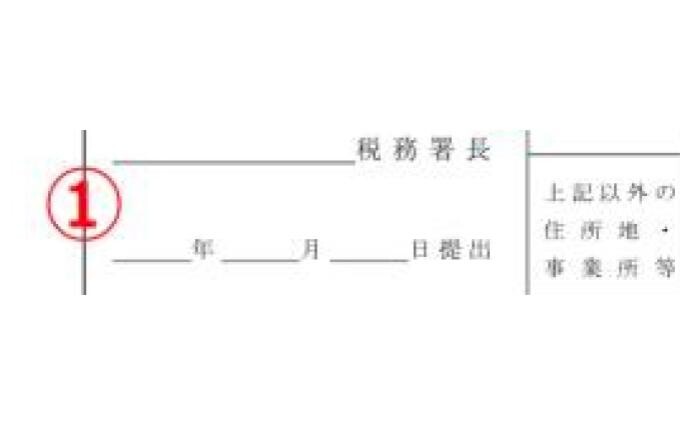

1.提出先・提出日

本文開業届を提出する管轄の税務署名と提出する日付を記入する欄です。管轄の税務署は、納税地を所轄する税務署です。自宅の住所か事業所を納税地にできます。

所轄の税務署が分からない方は、国税庁のWebサイトで調べられます。郵送の場合、提出する日付の欄には投函日を記載しましょう。

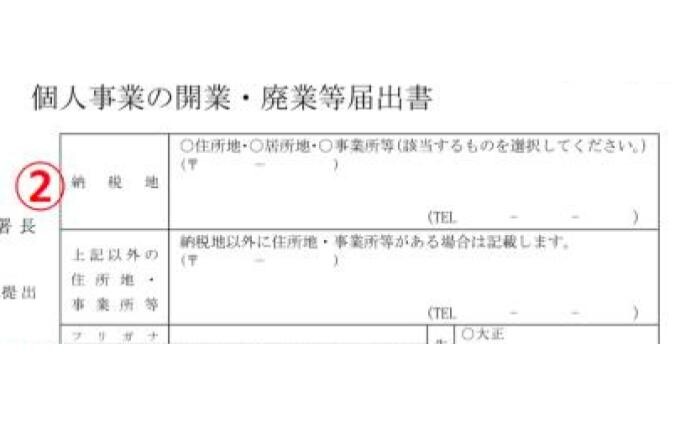

2.納税地・住所

納税地に該当する場所を以下3つの中から選択し、住所・電話番号を記入します。

| 住所地 | 現在住んでいる住民票と同じ場所 |

|---|---|

| 居所地 | 住民票の住所地ではない、 一時的に住んでいる場所 |

| 事業所 | 事務所や店舗など事業を行っている場所 |

住居地を事務所にしている場合は、一般的には「住所地」を選択すれば問題ありません。迷ったり分からなかったりした際は、管轄の税務署に相談するのが確実です。

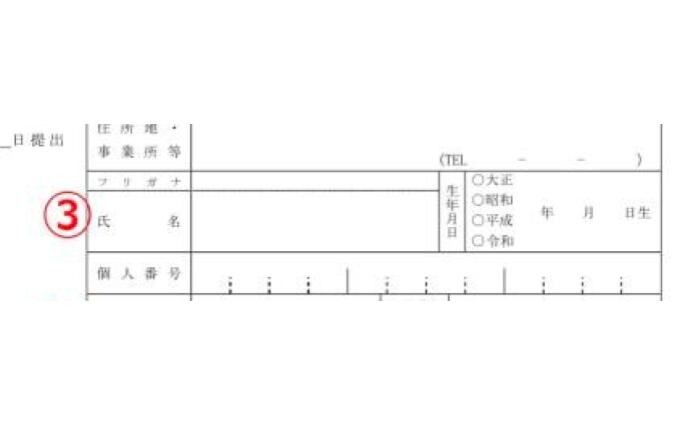

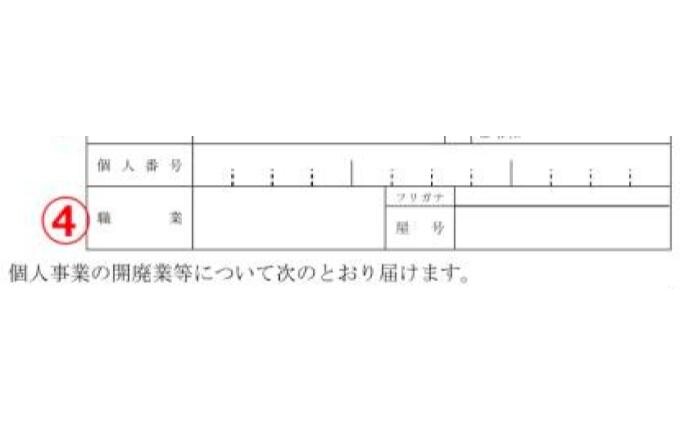

3.氏名・生年月日・個人番号

事業者の「氏名」「生年月日」を記載します。氏名はフリガナ付きで記入し、生年月日は該当の元号に印を入れたうえで記入してください。令和3年4月以前は氏名の隣に押印欄がありましたが、現在は開業届への押印は不要です。

個人番号の欄には、マイナンバーカードに記載されている12桁の番号を記入しましょう。

4.職業・屋号

職業欄ではどんな事業をしているのか、税務署に伝わるように書くのが大切です。プログラマーやWebデザイナー、ライターなど、具体的に記入しましょう。

屋号欄には、事業を行っている店舗名や事務所名を記載します。屋号は任意なので、つけない場合やまだ決めていない場合は空欄で問題ありません。

後から屋号をつけたい場合や変更したい場合は、確定申告書類の屋号欄に新しい屋号を記入すれば開業届の再提出は不要です。

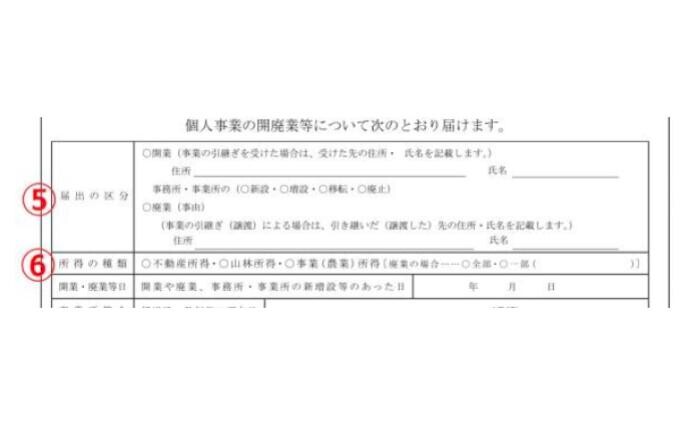

5.届出の区分・所得の種類

届出の区分は「開業」を選択します。「新設・増設・移転・廃止」はすでに何らかの事業を営んでいる人が使用する項目なので記入は不要です。

所得の種類は一般的に「事業所得」を選択します。ただし、不動産投資をメインとした活動をする場合は「不動産所得」を選択しましょう。山林による所得に関しては「山林所得」を選択します。

6.開業・廃業等日

開業日は、一般的に「事業を行う店舗のオープン日やサービス・サイトを始めた日」とし、日付を記入します。。

フリーランスで特にサイトや店舗の開設をしていない場合は、事業を始めた日で問題ありません。開業日に関する特別なルールはないため、自分が事業を開始したと認識した日付を記載しましょう。開業日は開業届の提出日と一致している必要はありません。

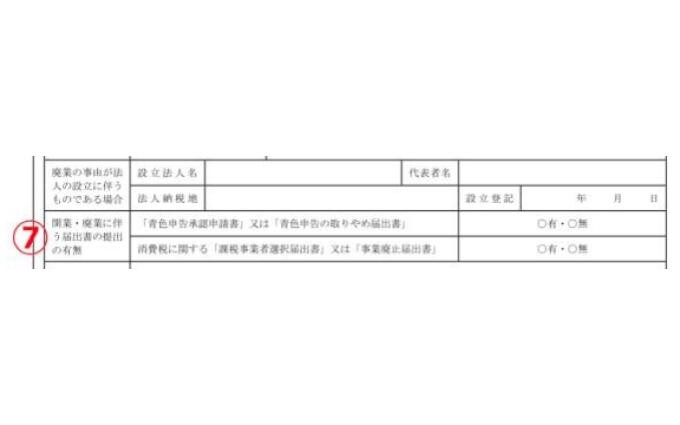

7.開業に伴う届出書の提出の有無

「青色申告承認申請書」も同時に提出する場合は、上段で「有」を選択しましょう。

なお、下段は消費税課税事業に該当するかの確認です。フリーランスの場合、一般的に課税売上高が1,000万円以下であれば免税となります。課税対象になる可能性があるなら、国税庁のWebサイトで詳しい内容を確認しましょう。

また、インボイス制度も確認しておきましょう。売上が1000万円以下の免税事業者でも課税事業者になったほうが良い場合もあります。インボイス制度について詳しく知りたい方は、以下の記事をご覧ください。

フリーランスに消費税が課される条件とは?インボイス制度の影響も解説

8.事業の概要

どんな事業を行うのかを記載する項目です。たとえばプログラマーなら「システム開発」、Webデザイナーなら「Webサイトのデザイン」のように概要を簡潔に記入します。

ほかには、ライターなら「◯◯に関する記事を雑誌に提供」、飲食店経営なら「フレンチレストランの経営」などが記入例です。どんな事業を行っているのか、客観的に分かる書き方にすれば問題ありません。

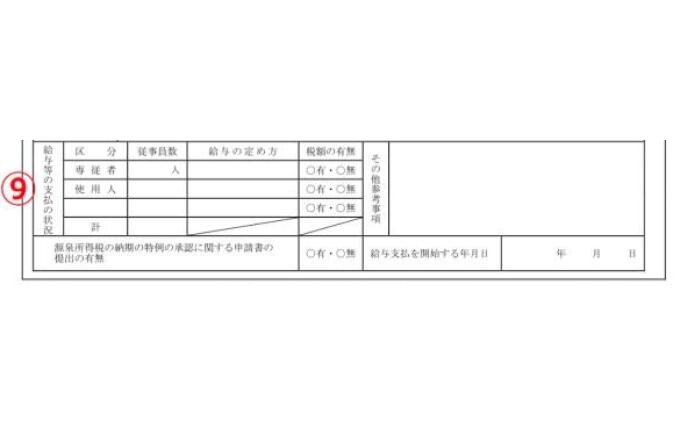

9.給与等の支払の状況

従業員がいる場合に記入する項目のため、従業員がいない場合は空欄で問題ありません。なお、青色事業専従者がいる場合は「専従者」欄に、それ以外の従業員がいる場合は「使用人」欄に従業員数を記入します。

税額の有無とは、給与から源泉徴収として所得税を天引きする必要があるかどうかの確認を行う項目です。原則として、従業員の給与の月額が8万8,000円以上の場合は「有」を選択します。

【どこでもらえる?】開業届の入手方法や提出期限、提出方法

開業届とは、個人事業主として事業を始めたと税務署に知らせる書類で、正式名称は「個人事業の開業・廃業等届出書」です。

会社員は、所得税を毎月の給与から天引きされて会社が納めますが、個人事業主は自ら税額を計算し確定申告を行います。開業届の提出により、税務署は事業主に確定申告に必要な情報を通知し、申告・納税を管理できるようになります。

ここでは、開業届の提出方法や注意点をまとめました。開業届は提出期限や提出方法が決まっているので、詳細を確認してスムーズに手続きを進めましょう。

提出方法と注意点

開業届はどこの税務署に出しても良いわけではなく、提出先の税務署に指定があります。また、提出期限も決まっています。

あらかじめ提出のやり方を知っておくと、忙しくても自分に合った方法で手続きできます。これから独立する方、すでに独立しているものの届出を出していない方は、ルールや罰則の有無を確認して準備を進めましょう。

提出先は納税地の税務署

必要事項を記入した開業届は、納税地を管轄する税務署に提出しましょう。税務署の開庁時間は、平日の午前8時半から午後6時までです。ただ、受付時間外のタイミングや土日祝の閉庁日に来庁した場合も、税務署の時間外収受箱へ投函すると受付けてもらえます。

また、忙しくて税務署に行く時間がなければ、郵送やe-Taxでも提出できます。

控え用も提出し、返送されたら保管する

開業届を提出する際は、もう一部余分に作成した控えの開業届を提出すると、税務署で受領印を押して返却してもらえます。受領印がある開業届の控えはフリーランスとして開業した証明になるので、なくさずに保管しましょう。

郵送の場合、切手を貼付した返送用封筒を同封すると、控えの開業届を返送してもらえます。e-Taxの場合は、印刷した受付通知の文書が控えの代わりとなります。

地方自治体にも提出する

開業届は税務署だけではなく、地方自治体にも提出します。税金には「国税」と「地方税」があり、前者は税務署、後者は自治体が管理しているからです。住居地を管轄する自治体に持参するか、郵送で提出します。

自治体に提出する開業届は「個人事業開始申告書」と呼ばれます。名称や提出期限は自治体によって異なるので、自分が住む自治体のWebサイトなどで確認しましょう。

提出期限は事業開始日(開業日)から1カ月以内

開業届の提出期限は、事業を開始した日から1カ月以内です。なお、提出期限を過ぎても特別なペナルティはありません。

青色申告をしたい場合は、開業届と一緒に「青色申告承認申請書」を提出しましょう。青色申告承認申請書の提出期限は、青色申告したい年の3月15日までです。例外として1月16日以降に開業した人は、開業日から2カ月以内が提出期限となります。

開業届の入手方法

開業届は、全国各地の税務署で入手できるほか、国税庁のWebサイトからダウンロードできます。開業届のフォーマットは税務署で定められています。書き方を遵守するだけでなく、この2箇所のいずれかで手に入れたものを使用しましょう。

その場で記入し提出する場合、マイナンバーカードや事業所の住所が分かる書類などを用意しておくと迷わず記入できます。

フリーランスが開業届を提出するメリット

フリーランス(個人事業主)の中には、書類への苦手意識や面倒くささから開業届を書かない人もいます。しかし、提出すると顧客から信頼を得られたり、節税につながったりする利点があります。

個人事業主向けの制度を利用するにも、開業届の控えが必要な場合があります。開業届の提出を迷う方は、まずはメリットを確認していきましょう。

屋号で仕事ができ、社会的信用を得やすくなる

開業届を出す際に「屋号」を登録することで、屋号付きの銀行口座を開設できます。クライアントへ入金先の口座を伝えたときに屋号付きだと、フリーランスとしての社会的信用度を高められるでしょう。

また、屋号付き口座は個人口座と区別しやすく、プライベートとのお金の区別が簡単になります。屋号付き口座と帳簿ソフトを連携させれば、帳簿付けの手間も減らせるでしょう。

青色申告が可能になり節税になる

青色申告で大幅な節税ができるのは、開業届の提出による最大の恩恵といえるでしょう。青色申告とは、「青色申告承認申請書」を提出し要件を満たすことで、税金面における優遇措置を受けられる制度です。

具体的には、青色申告をすることで最高65万円の特別控除が可能になります。さらに、売掛金や貸付金も必要経費として控除できます。

なお、青色申告承認申請書を提出しない場合、自動的に「白色申告」となります。白色申告の場合、青色申告ほどの税金の優遇措置は受けられません。青色申告についてより詳しく知りたい場合は、以下の記事をご覧ください。

青色申告とは?やり方や白色申告との違いを解説

赤字の繰り越しが可能になる

開業届を出して青色申告をすると、経営の中で赤字が出てしまった場合、翌年以降3年間の赤字を繰り越せます。具体的には、仮に翌年以降に黒字になって所得が発生した際に、所得から赤字分を差し引けます。

赤字分を差し引くことで課税対象の所得を減らせるため、節税につながるのがメリットです。なお、白色申告では一部の赤字しか繰り越せません。

小規模企業共済に加入できる

開業届を出して個人事業主になることで、小規模企業共済に加入できることもメリットの1つといえるでしょう。小規模企業共済は、小規模企業の経営者や役員、個人事業主が廃業・退職した際に、積立金額に応じた共済金を受け取れる制度です。

積み立ての毎月の掛金は、1,000円から7万円までの範囲で自由に選べます。さらに掛金は全額所得控除にできるので、節税にもつながります。

記帳説明会で記帳指導を受けられる

開業届を出すと、国税庁による記帳説明会で、税理士からの記帳指導を無料で受けられます。確定申告の方法や帳簿のつけ方など、苦手意識を持つ方も多い事務作業へのアドバイスをしてもらえます。

記帳指導を受けるには、「記帳指導の受講希望アンケート」を税務署へ提出してください。「記帳指導の受講希望アンケート」は、国税庁のWebサイトよりダウンロードできます。

【出さないほうがいい?】開業届を提出するデメリット

開業届の提出には、複式簿記による帳簿付けの難しさや失業保険がもらえなくなるといったデメリットがあります。

デメリットを把握した上で、今のタイミングで開業届を提出するかどうか検討するようにしましょう。

複式簿記による帳簿付けが難しい

開業届を出すと青色申告が可能になりますが、青色申告をするには複式簿記による帳簿付けが必須です。複式簿記による帳簿付けをするには、ある程度簿記の知識が必要になります。具体的には、少なくとも簿記3級程度の知識が必要です。

ただし、簿記の知識がないからといって青色申告による節税をあきらめる必要はありません。会計ソフトを使うことで、簡単に複式簿記による帳簿付けを行えます。それでも難しいと感じる場合は、帳簿付けを業務委託する手があります。

失業保険が受けられなくなる

タイミングによっては開業届を出すことで、失業保険が受けられなくなります。そもそも失業保険は、企業に就職したいと考え転職活動をする間、生活費の心配をしなくて済むように手当が支給される制度です。

したがって企業に再就職せず、退職後すぐにフリーランス(個人事業主)として活動していく人は、失業手当はもらえません。

開業届を書いて提出しないとどうなる?

開業届を書いて提出しないことによる罰則はなく、開業した年の確定申告で事業収支を税務署に申告すれば問題ありません。ただし、開業届を出していないと青色申告ができないため、節税を考えたときにデメリットがあります。

ほかにも、屋号付きの口座をつくれないため、取引で信用を得にくい可能性がある点には留意してください。

フリーランスが開業届を提出する際の注意点

開業届を税務署に提出するにあたって、どの書類が必要なのかあらかじめ把握しておきましょう。忘れがちな開業届のコピーは、控えとして事業用の口座開設時や小規模企業共済に加入する際に必要になります。

必要書類が足りないと、後日再び税務署を訪れたり、郵送したりすることになってしまいます。ミスや二度手間が発生しないよう、提出前にこれから紹介する注意点をチェックしておきましょう。

必要な書類をチェックする

開業届を書いて税務署に提出する前に、必要な書類がそろっているかチェックしましょう。記入した開業届以外にも提出すべき書類があります。また、郵送と持参で用意する内容物が異なるので気をつけましょう。

税務署へ直接持参する場合と郵送や時間外収受箱に投函する場合、それぞれのパターンで必要なものを解説していきます。

税務署に持ち込んで提出する際に必要なもの

税務署に持ち込んで提出する際に必要なものは、以下のとおりです。

- 開業届

- 開業届のコピー(控え用)

- マイナンバーカードかマイナンバー確認書類

開業届のコピーは、受付印を押した上で返却されます。個人事業用の銀行預金口座を開設する際や、小規模企業共済に加入する際に必要になるため、忘れずに受け取るようにしましょう。

郵送・時間外収受箱への投函での提出の際に必要なもの

郵送・時間外収受箱への投函での提出の際に必要なものは、以下のとおりです。

- 開業届

- 開業届のコピー(控え用)

- マイナンバーカードかマイナンバー確認書類

- 返信用封筒

税務署に持ち込むときと同様の書類に加え、マイナンバー確認書類のコピーと開業届の控えを返信してもらうための封筒が必要です。返信用封筒には住所・氏名を記載し、切手を貼っておきましょう。

郵送の際は、書留やレターパックなど追跡できる方法で送るのがおすすめです。

控えに受付印をもらうのを忘れないようにする

控えとなる開業届のコピーは、窓口提出の場合も郵送の場合も、受付印が押されて返却されます。e-Taxでの提出の場合は、提出後に届く受付通知が受付印の代わりとなるため、メールを印刷して保管しておくと良いでしょう。

万が一受付印が押されていなかったり、控えをもらい忘れたりしても、税務署で再発行が可能です。

フリーランスの開業届に関するよくある質問

フリーランス(個人事業主)の開業届に関するよくある質問をまとめました。そもそも開業届は絶対に提出する必要があるのか、という疑問を持つ人は多いでしょう。提出しないことによる罰則が心配という方もいると思います。

これからフリーランスになる方、独立したけど開業届を出していない方は、内容を確認したうえで書類を提出するか判断しましょう。

Q.フリーランスは開業届が必要?

フリーランスは、開業届の提出が義務付けられています。また、副業でフリーランスをしているという場合でも、継続する予定なら、開業届を出す必要があります。ただし、開業届を提出しないことによる罰則はありません。

Q.個人事業主が開業届出を出さないとどうなる?

開業届を提出しないことで罰則などはありません。ただし、開業した年の確定申告の際に、税務署に事業収支を報告する必要があります。開業届を提出しないデメリットは、節税に効果的な青色申告ができない点だといえるでしょう。

※本記事は2023年9月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。