登録しないとどうなる?フリーランスエンジニアを悩ませるインボイス制度について解説 | レバテックフリーランス

登録しないとどうなる?フリーランスエンジニアを悩ませるインボイス制度について解説

- フリーランスエンジニアとインボイス制度

- インボイス発行事業者の登録をしないとどうなるのか

- インボイス制度によってフリーランスエンジニアが対応すべきことル

2023年10月1日から導入されたインボイス制度。フリーランスエンジニアの中には、課税事業者になるか悩んでいる人も多いのではないでしょうか。この記事では、フリーランスエンジニアの現状からインボイス制度を読み解き、どう向き合うべきかを解説します。登録の判断基準や、登録を受けないとどうなるのかを知り、慎重に検討していきましょう。

また、インボイス制度に対する弊社方針に関しましては、以下をご確認ください。

【レバテック】インボイス制度に対する弊社取引方針について

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントですまずは相談してみる

目次

インボイス制度とは

インボイス制度とは、買手と売手の取引における消費税のルール変更です。複雑な制度だと感じがちですが、読み解いてみると意外と簡単な仕組みになっています。まずは仕組みからしっかり理解をし、フリーランスのエンジニアとして対応すべきことを整理しましょう。

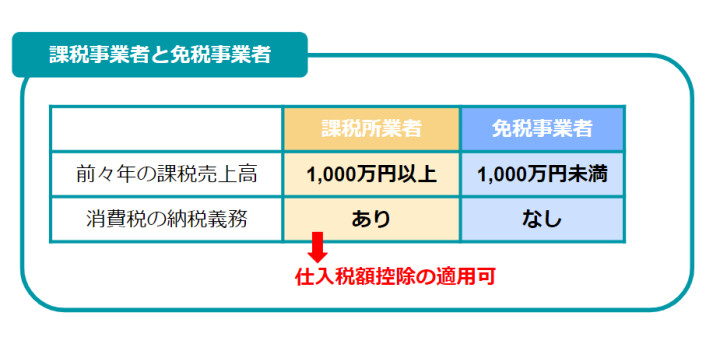

【インボイス制度を学ぶ前に】課税事業者と免税事業者の違い

インボイス制度を理解する前に、インボイス制度に大きく関わる課税事業者と免税事業者の違いについて知っておく必要があります。

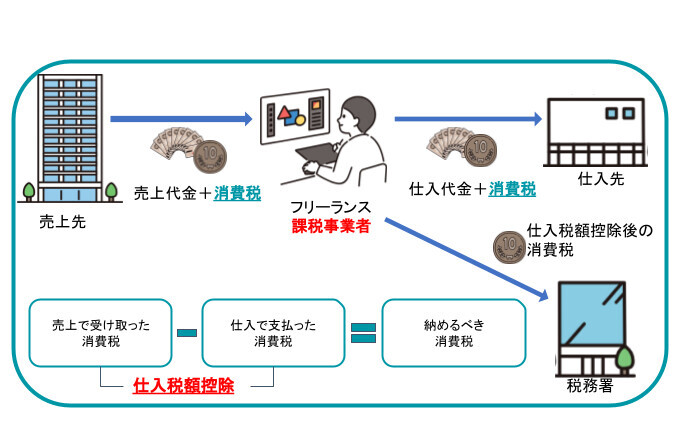

課税事業者とは、”税を課される”、つまり消費税の納税義務がある事業者を指します。対象としては、前々年の課税売上高(※1)が1,000万円を超える事業者です。課税事業者は、売上における消費税額から仕入における消費税額を差し引いた金額(仕入税額控除)を消費税として納める必要があります。

免税事業者とは、”税を免れる”、つまり消費税の納税義務が免除されている事業者を指します。対象は、前々年の課税売上高(※1)が1,000万円未満の事業者です。中小企業に対し、税と手続きの負担を軽減するため導入されています。

※1 個人事業者は暦年、法人は事業年度

インボイス制度の概要

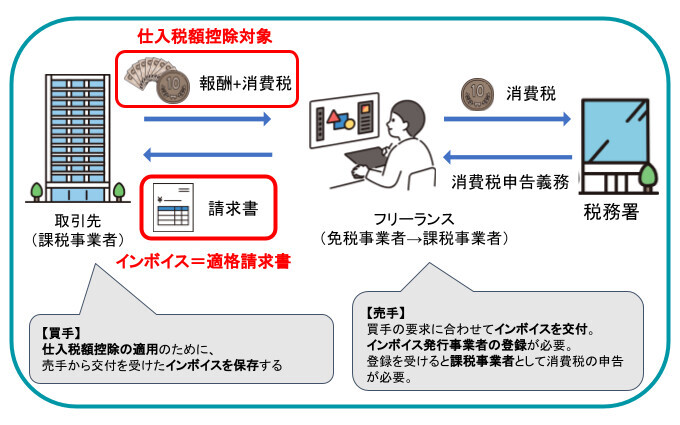

インボイス制度とは、仕入税額控除の手続きに国が認めた請求書(インボイス)を必要とする制度のことです。正式には「適格請求書等保存方式」といい、2023年の10月1日から導入されています。

2023年9月30日までは、仕入税額控除の手続きに請求書の形式の決まりはありませんでした。しかし、インボイス制度導入後は、国が決めた形式の請求書(インボイス)を発行・保存した場合のみが仕入税額控除の対象となります。

インボイスを発行するためには、発行事業者としての登録を受ける必要がありますが、登録は任意となっています。インボイス発行事業者に登録した場合、売上高に関わらず課税事業者として扱われます。そのため、免税事業者は登録をすることで消費税の申告をする必要があることを認識しておかなければなりません。

フリーランスエンジニアの現状から読み解くインボイス制度

インボイス制度が自分にどう関わってくるのか、イメージがしにくいフリーランスエンジニアもいるでしょう。フリーランスエンジニアの現状を見てみると、インボイス制度について考えるべき人は多くいると考えられます。平均年収と主な取引先の2点から現状を見てみましょう。

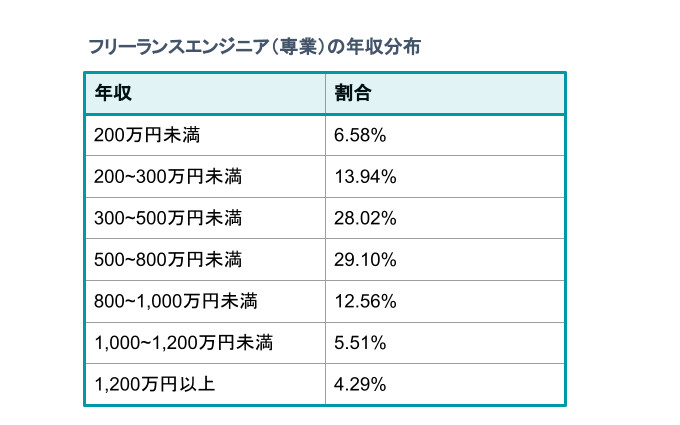

フリーランスエンジニアの平均年収

Relanceがフリーランスエンジニア1,021人に行った年収調査によると、「500〜800万円」が最も多く29.10%、次に「300〜500万円」と回答した人の割合が28.02%となっています。課税事業者と免税事業者の分かれ目である、「1,000万円以上」と答えた人は全体のわずか9.8%ほどでした。つまり、フリーランスエンジニアの多くは、売上高が1,000万円以下の免税事業者であると言えそうです。

参照:【2023年版】フリーランスエンジニア白書 1000人に聞いた!フリーランスエンジニアの実態調査-2023年1月-|Relance

フリーランスエンジニアの主な取引先

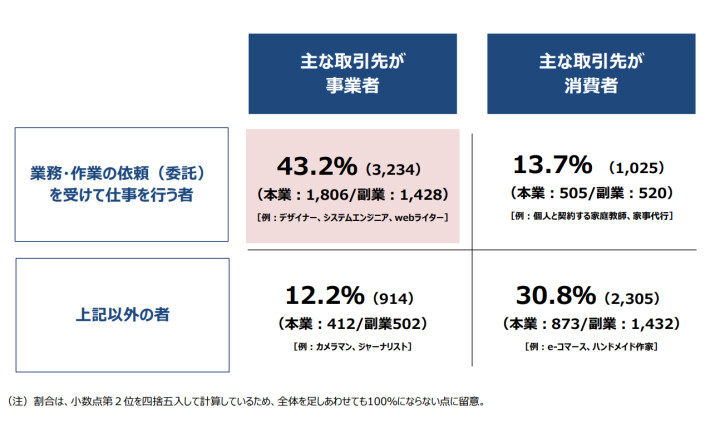

内閣官房の統一調査によると、フリーランスエンジニアは、一般消費者ではない事業者から委託を受けて取引を行うケースが多いです。取引先の事業者が課税事業者か免税事業者であるかにもよりますが、仕入税額控除を受けている取引先が多いと考えられます。

引用:フリーランス実態調査結果|内閣官房日本経済再生総合事務局

インボイスについて検討すべきフリーランスエンジニアは多い

上述した通り、多くのフリーランスエンジニアは年収1,000万円以下であるため、免税事業者にあたります。

また、主な取引先は事業者であることが多く、取引先企業からインボイスの交付を求められると考えられます。免税事業者のままではインボイスの交付ができないので、課税事業者になるのか、免税事業者のまま取引ができるのかを検討する必要があるでしょう。具体的にどうすべきかについては、以下で詳しく解説します。

インボイス発行事業者の登録は受けるべき?

フリーランスエンジニアは具体的にどんな対策をするべきなのでしょうか。

まずはインボイス発行事業者の登録を受けるか検討しましょう。インボイス発行事業者への登録は任意ですが、判断基準のひとつとして、「取引先からインボイスの交付を求められるか」という点が挙げられます。

インボイス発行事業者の登録は任意

売上が1,000万円以下の免税事業者の場合、インボイス発行事業者の登録を受けるかどうかは事業者の任意になります。

登録を受けた場合は、インボイスを発行できるので引き続きスムーズな取引を行える点がメリットです。しかし、インボイス発行事業者になるということは課税事業者になるということです。これまでは必要のなかった消費税の申告義務が発生する点に注意しましょう。

取引先からインボイスを求められるかによって判断する

フリーランスエンジニアがインボイス発行事業者の登録を受けるか否かの判断基準として、取引先からインボイスの交付を求められるかどうかという観点があります。インボイスの発行を必要とするケース、必要としないケースを詳しく見ていきましょう。

インボイスの発行を必要としない場合とは

- 取引先が一般消費者・免税事業者

- 取引先が簡易課税制度や2割特例を適用する課税事業者

取引先が一般消費者や免税事業者である場合はインボイスを必要としません。なぜなら、これらの取引先は消費税の納税義務がなく、仕入税額控除を受ける必要がないからです。

また、課税事業者であったとしても、簡易課税制度や2割特例の適用により消費税を申告する場合もインボイスの保存が不要となっています。

そのためインボイスの交付を要求される可能性が低い場合は、インボイス発行事業者の登録を受ける必要性は少ないでしょう。

インボイスの発行を必要とする場合とは

- 取引先が簡易課税制度や2割特例を適用しない課税事業者

軽減措置を適用しない課税事業者は、インボイスの交付・保存を要求する可能性が高いでしょう。なぜなら、仕入税額控除を受けるためにはインボイスを必要とするからです。インボイスの交付を受けられない場合、申告する消費税額の負担がこれまでより大きくなってしまいます。

課税事業者を取引先とするフリーランスエンジニアは、インボイス発行事業者の登録を受けるか検討をしてみてください。

国税庁からは、インボイス発行事業者の登録要否を判断するチェックシートもリリースされているので、迷っている方は確認してみることをおすすめします。

インボイス発行事業者の登録をしないとどうなる?

フリーランスエンジニアがインボイス発行事業者の登録を受けるべきであるかは、取引先の状況がひとつの判断基準になることがわかりました。では登録をしないと決めた場合、何か影響や困ることはあるのでしょうか。主に以下の4つがあります。

- 免税事業者のまま

- 消費税の申告義務なし

- 取引先は仕入税額控除が受けられない可能性がある

- 課税事業者の取引先から取引の見直しをされる可能性がある

免税事業者のままであるため、変わらず消費税の申告義務はありません。しかし、課税事業者になりたくないという理由だけで、インボイス発行事業者にならない選択をするべきではありません。取引先との関係性や、自分自身への影響を理解したうえで、慎重に選択をしましょう。

取引先が仕入税額控除を受けられない可能性がある

フリーランスエンジニアがインボイス発行事業者の登録を受けない場合、インボイスを必要とする取引先は仕入税額控除を受けることができなくなります。なぜならインボイス制度の導入以降、仕入税額控除を受けるためにはインボイスの保存が必要であるからです。自身に直接的な影響はなくても、取引先の負担が大きくなる可能性があることを覚えておきましょう。

フリーランスエンジニア自身の今後の取引に影響がでる可能性がある

フリーランスエンジニアがインボイス発行事業者の登録を受けない場合、今後の取引に影響を及ぼす可能性があります。インボイスの交付が受けられない取引先は、税負担が大きくなることがデメリットです。インボイスの交付可否をきっかけに、取引内容や取引自体が見直される等の損害が生じる可能性が考えられます。

しかし、免税事業者がインボイスの交付ができないことだけを理由に、一方的な契約解除や価格変更が行われることは「下請法」や「独占禁止法」に反する可能性があります。取引先との間で問題になるような行為が見受けられる場合は、公正取引委員会のインボイス制度に関するQ&Aを参照の上、個別に相談をしてください。

インボイス制度の相談事例について詳しく知りたい人は、以下の記事をご覧ください。

参考:インボイス制度関連コーナー|公正取引委員会

参考:インボイス制度に関する相談窓口一覧|公正取引委員会

フリーランスエンジニアがインボイス発行事業者の登録を決めたら対応すべきこと

インボイス発行事業者に登録しない場合の影響を踏まえ、登録を決めたフリーランスエンジニアが行うべき対応は何でしょうか。登録申請をはじめ、課税事業者として消費税の申告が必要になります。軽減制度もあるので、対応事項を理解し準備を進めましょう。

インボイス発行事業者の登録申請をする

インボイス発行事業者の登録を受けるためには以下の手続きが必要です。

- 適格請求書発行事業者への登録申請

- 課税事業者選択届書の申請

適格請求書発行事業者への登録は、納税地を所轄する税務署宛に登録申請書を提出する必要があります。e-Taxというシステムを通してweb上で行うパターンと、郵送で行うパターンが選択できます。

申請方法の詳細について詳しく知りたい人は、以下の記事をご覧ください。

参考:申請手続|国税庁

また、免税事業者から課税事業者になる際は、別途、「課税事業者選択届出書」の提出が必要となります。しかし、インボイス制度を機に課税事業者になる場合は、課税事業者選択届出書の提出は不要です。対象は、2023年10月1日〜2024年9月30日の課税期間に登録を受ける場合のみで、それ以外の期間に登録を受ける場合は、届出書提出が必要です。

課税事業者として消費税を申告する

インボイス発行事業者として登録を受けたフリーランスエンジニアは、課税事業者になります。つまり、免税事業者には必要のなかった消費税の申告義務が発生します。納付税額は、売上高の10%ではなく仕入税額控除後の金額ですが、仕入税額控除には帳簿とインボイスの保存が必要となります。

ただし、この消費税の申告に関しても課税事業者への軽減措置があります。

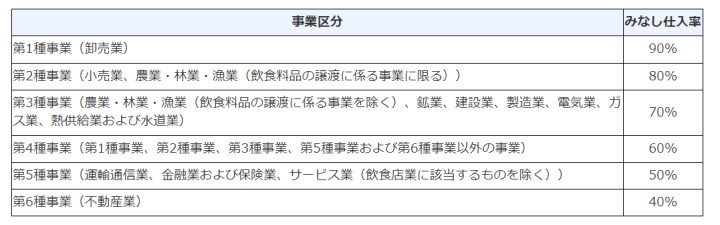

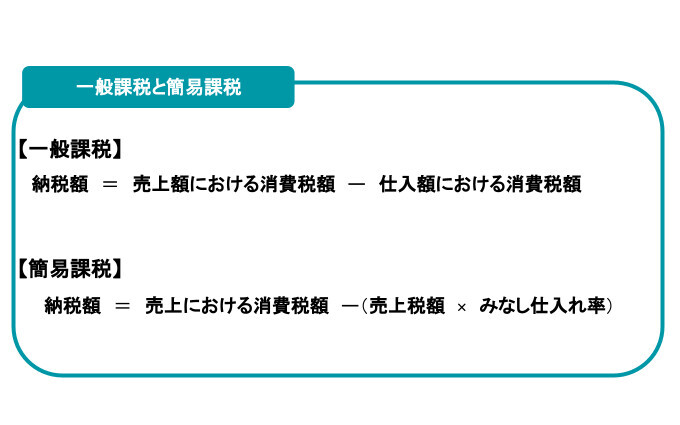

【前々年の売上高が5,000万円以下の人向け】簡易課税制度

簡易課税制度とは、前々年の課税売上高(※1)が5,000万円以下の課税事業者を対象に、仕入税額控除の計算を簡素化した制度です。中小企業の納税額と事務作業の負担軽減を目的としています。 一般課税は、売上に係る消費税額から、仕入に係る消費税額を差し引いて、納税額を計算します。しかし、簡易課税制度の場合は、売上に係る消費税額から、売上税額にみなし仕入率を掛けた金額を差し引いたものが納税額となります。仕入税額の実学計算の必要がないので、計算手続きも非常に簡単です。みなし仕入率は以下の通りです。

簡易課税制度を適用し消費税を申告したい場合は、「消費税簡易課税制度選択届出書」を税務署に提出する必要があります。

※1 個人事業者は暦年、法人は事業年度

引用:No.6505 簡易課税制度|国税庁

【免税事業者からインボイス発行事業者になった人向け】2割特例

2割特例とは、インボイス制度を機に免税事業者から課税事業者になった人を対象に、売上税額の2割を納税額とするものです。適用期間は、2023年10月1日から2026年9月30日までの属する課税期間になります。適用にあたって事前の届出は不要で、消費税の申告時に適用を選択することができます。一般課税、簡易課税のどちらを選択していても、2割特例の適用は可能です。

2割特例の詳細について詳しく知りたい人は、以下の記事をご覧ください。

参考:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

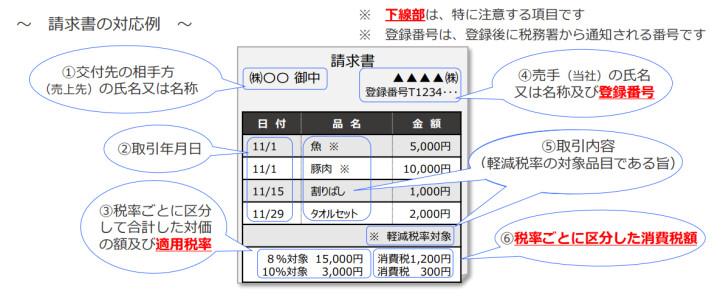

インボイス制度に対応した請求書を作成する

インボイス発行事業者の登録を受けると、インボイスの発行ができるようになります。といっても、インボイスという名称の請求書を新たに作成する必要はありません。既存の請求書に必要事項を追加することでインボイスとして認められます。追加事項は以下です。

- インボイス発行事業者の登録番号

- 税率ごとに区分して合計した対価の額と適用税率

- 税率ごとに区分した消費税

インボイスをきっかけに取引先を見直しているフリーランスエンジニアへ

レバテックフリーランスでは、免税事業者・課税事業者を問わずお取引を継続しています。提案する案件が事業主区分によって変わることもありません。週2日から、リモート必須などご希望にあわせて企業側と交渉することも可能ですので、まずは気軽にご相談ください。

まとめ

インボイス制度の概要にはじまり、フリーランスエンジニアがどう向き合っていくべきかを紹介しました。インボイス発行事業者の登録を受けるかどうかは任意です。だからこそ、登録をするという選択と、しないという選択、それぞれのメリットとデメリットを踏まえたうえで、自身の状況に合わせて慎重に検討する必要があるでしょう。

※本記事は2023年10月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。