フリーランスが医療費控除を受ける方法。対象や返金額・手続きを解説 | レバテックフリーランス

フリーランスが医療費控除を受ける方法。対象や返金額・手続きを解説

所得税を安く抑えるために、フリーランスも活用したい医療費控除。この記事では、医療費控除の制度の概要や適用範囲、計算方法などを解説します。

また、医療費が10万いかないという人に向けてセルフメディケーション税制やそのほかの控除についても紹介します。節税対策をしたいという方はぜひチェックしてみてください。

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントです案件を探してみる

目次

フリーランスの収入見込みをチェック

フリーランスも活用できる医療費控除とは?

医療費控除とは、1月1日~12月31日までの1年間に支払った医療費の一部を税金から差し引ける制度です。医療費が10万円か、総所得金額等が200万円未満で所得の5%を超えた際に受けられます。

申告した本人だけでなく、生活費を共有している配偶者やそのほかの親族の医療費も合算可能です。医療費控除を利用するには、医療費を集計して確定申告を行う必要があります。

なお、医療費控除額は最高で200万円までです。

一定金額を超えた分が医療費控除の対象になる

医療費控除の対象になるのは、「一定の金額を超えた分のみ」で、支払った医療費すべてではありません。総所得金額等が200万円以上で、年間の医療費15万円の場合は、15万円-10万円=5万円が医療費控除の対象です。

具体的な計算式は以下のとおりです。

- 総所得金額等が200万円以上の人の医療費控除額:1年間に支払った医療費-保険金などで補填される金額-10万円

- 総所得金額等が200万円未満の人の医療費控除額:1年間に支払った医療費-保険金などで補填される金額-合計所得金額の5%

上記の計算式にある「保険金などで補填される金額」に該当するのは以下のものなどです。

- 入院給付金

- 通院給付金

- 高額療養費

- 損害賠償金

つまり、生命保険・損害保険から支払われた保険金や社会保険・共済から医療費のために支給された給付金分は対象外です。

医療費控除により減額される税額は、適用される税率によって異なるので注意しましょう。

家族分の医療費も合算して医療費控除の対象にできる

医療費控除の対象となる医療費は、配偶者・親族などの家族の医療費を合算して申告できます。

収入があったとしても生活費を共有する親族であれば、合算可能です。単身赴任や別居している子どもの医療費も合算して医療費控除にできます。

ただし、内縁の配偶者は同居をしていても合算の対象にはなりません。

フリーランスや個人事業主が活用できる各種の制度について知りたい方は、以下の記事をご覧ください。

【2023年8月版】フリーランス・個人事業主向けの給付金・助成金・補助金を紹介

フリーランスの税務について相談する

医療費控除が適用されるもの・されないもの

医療費控除が適用されるのは、医師による診療や治療を受けるために直接必要なものだけです。病気の予防を目的としたものや健康増進を図るものなどを含め、治療に直接関係ないものは対象外です。

ここでは医療費控除が適用されるもの・されないものの具体例を紹介していきます。

医療費控除の対象となるものの例

医療費控除の対象になる医療費は、以下のとおりです。

- 病院や医療機関に支払った診療費・治療費

- 医薬品の購入費

- 処方された薬代

- 入院費(入院時の食事代や部屋代も含む)

- 医師などの送迎費

- 通院の際の公共交通機関を利用した交通費

- 松葉杖や義手・義足、補聴器、義歯などの費用

- 医療用器具の購入費・レンタル代

- 治療に必要な医薬品の費用

- 妊娠・出産費用

- 介護サービス

治療を目的とした医療費であれば基本的に適用されると考えて良いでしょう。なお、自費治療であっても、上記のケースであれば医療費控除の対象となります。

医療費控除の対象とならないものの例

以下のような費用は医療費控除の対象になりません。

- 健康診断・人間ドックの費用

- ビタミン剤やサプリメントの購入費用

- 予防接種の費用

- タクシー代(公共交通機関が利用できない場合は除く)

- 自家用車のガソリン代や駐車料金

- 視力矯正のための眼鏡・コンタクトレンズ等の購入費用

- 治療を目的としない補聴器の購入費用

- 審美目的の整形手術・歯列矯正等の費用

健康診断や予防接種は、視力矯正のための眼鏡等は「治療目的」ではないため、医療費控除の対象となりません。ただし、健康診断・人間ドックの費用に関しては、治療が必要な病気が発見されれば医療費控除の対象になる場合があります。

医療費控除で変わる納税額のシミュレーション

平均的な医療費と所得で、医療費控除で減る納税額をシミュレーションすると、2万3,000円が還付されます。

国民医療費を34万円、年間総所得金額を780万円と想定して計算しています。国民医療費34万円の根拠は、厚生労働省の「令和2年度 国民医療費の概況」です。また、医療保険の保険金を14万円受け取ったと仮定しています。

上記条件での医療費控除額を計算すると、以下のとおりです。

年間医療費34万円-保険金14万円-10万円=10万円

続いて還付金を計算していきます。

控除額10万円×所得税率23%=還付金2万3,000円

所得税率は、課税対象となる所得金額により変わります。たとえば、所得金額が195万円~329万9千円であれば10%、330万円~694万9千円なら20%といった形です。計算する際は自分の所得金額の税率を確認しましょう。

医療費控除を受ける手続きの流れ

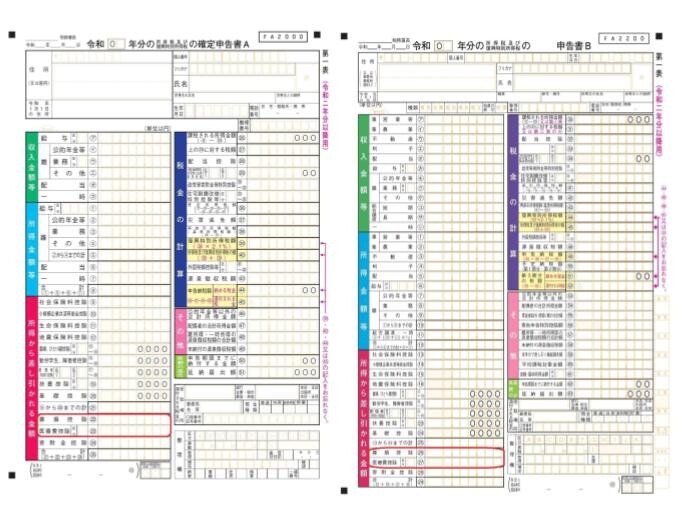

医療費控除を受けるには、確定申告書に必要事項を記載し、所轄税務署に提出するか電子申告(e-tax)します。医療費の領収書をもとに医療費控除の明細書を作成し、確定申告書に添付します。

引用元: 確定申告書A|国税庁、確定申告書B|国税庁

手続きには、医療費を証明する領収書・医療費通知が必要です。医療費通知は医療保険者から交付された医療費の額などを通知する書類で、次の6項目がすべて記載されています(発行元が後期高齢者医療広域連合である場合は「療養を受けた者」を除く)。

- 被保険者等の氏名

- 療養を受けた年月

- 療養を受けた者

- 療養を受けた病院や診療所、薬局等の名称

- 被保険者等が支払った額

- 保険者等の名称

医療保険者から発行された医療費通知(医療費のお知らせなど)がある場合は、添付しましょう。医療費控除の明細書の記載を省略できます。明細書は書式が決まっているため、税務署や国税庁のホームページでダウンロードしましょう。

なお、企業の年末調整は医療費控除の手続きに対応していないため、会社員が医療費控除を受ける場合も確定申告が必要になります。

フリーランスが活用できるそのほかの控除

医療費控除は医療費が10万を超えている場合にしか使えないので、健康だと利用する機会は少ないでしょう。そこで、ここでは生命保険料控除や小規模企業共済等掛金控除など、他にフリーランスが活用できる控除を紹介していきます。

医療費が10万未満ならセルフメディケーション税制

セルフメディケーション税制とは、特定の医薬品(OTC医薬品)を1年間に12000円以上購入している場合に使用できる制度です。こちらも、申請することで税金が一部控除されます。

条件として、本人が人間ドックや予防接種を受けるなど、健康の保持増進および病気の予防に取り組む必要があります。なお、セルフメディケーション税制と医療費控除は同時に受けられないため、どちらか1つを選ばなくてはなりません。

最高限度額は8,800円で、計算式は以下のとおりです。

控除額=(支払った特定一般用医薬品等購入費の額―保険金等で補填される金額)-12,000円

あまり医療機関にかからず、年間10万も医療費を支払わないなら、セルフメディケーション税制を活用しましょう。

生命保険料控除

生命保険料控除とは、生命保険料や介護医療保険料、個人年金保険料を支払った際に、一定金額の所得控除を受けられる制度です。1月1日から12月31日までの1年間に支払った保険料に応じて受けられます。

生命保険料と個人年金保険料、介護医療保険料それぞれで最高4万円、全体で12万円までの控除がされます。

なお、生命保険の契約が、平成23年12月31日以前か平成24年1月1日以後かで取扱いが異なるため注意が必要です。さらに、保険期間が5年未満の生命保険のなかには、控除の対象とならないものもあるため注意しましょう。

小規模企業共済等掛金控除

小規模企業共済等掛金控除とは、小規模企業共済や確定拠出年金など共済契約に基づく掛金を支払った際に受けられる所得控除です。1月1日から12月31日までの1年間に支払った掛金の全額を控除できます。

以下の3つが小規模企業共済等掛金控除の対象となります。

- 1.小規模企業共済法の規定によって独立行政法人中小企業基盤整備機構と結んだ共済契約の掛金(ただし、旧第二種共済契約の掛金はこの控除ではなく生命保険料控除の対象となります。)

- 2.確定拠出年金法に規定する企業型年金加入者掛金または個人型年金加入者掛金

- 3.地方公共団体が実施する、いわゆる心身障害者扶養共済制度の掛金

将来に備えられるうえ節税対策にもなるので、活用を検討してみてはいかがでしょうか。

寄附金控除

寄附金控除とは、国や地方公共団体、特定公益増進法人などに寄附をした場合に受けられる所得控除のことを差します。ほかにも、一定の政党や政治資金団体、一定の募金団体・認定NPO法人への寄附金なども対象です。寄附金控除は「所得控除」となります。

控除額の計算式は以下のとおりです。

1年間の特定寄附金の額の合計額(限度額:所得金額の40%) - 2000円 = 寄附金控除額

なお、ふるさと納税も対象ですが、控除額の計算方法はほかの寄附金とは異なるため注意が必要です。

フリーランスの医療費控除に関するよくある質問

最後に、フリーランスの医療費控除に関するよくある質問をまとめました。

Q. フリーランスは医療費控除をいくらから受けられる?

医療費控除の条件は、1年間の医療費の合計が10万円以上、または総所得金額の5%以上である必要があります。この条件のうち、低い方の金額が、家族全体の年間の医療費を合計して上回っていれば、医療費控除を受けられます。

Q. 医療費控除は10万円の場合いくら戻ってくる?

10万円の医療費が控除がされた状態で確定申告を行った場合、課税所得が195万円未満なら5000円、195万円以上なら10%の1万円が戻ります。

収入が高いほど所得税率が高い分、戻ってくる金額も高くなるので、自分の課税所得と所得税率を確認して計算しましょう。

※本記事は2023年5月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。