個人事業主のふるさと納税|メリット・デメリットや控除上限額についても解説 | レバテックフリーランス

個人事業主のふるさと納税|メリット・デメリットや控除上限額についても解説

- ふるさと納税は個人事業主も利用可能な地方自治体への寄付制度

- 納税控除上限額の計算方法

- 個人事業主がふるさと納税をするメリット・デメリット

「ふるさと納税に興味はあるが、やったことない。そもそも個人事業主はできる?」と気になる人向けに流れや注意点を解説します。

個人事業主ならではのメリット・デメリットや控除上限額なども合わせて解説します。ふるさと納税をすべきかを判断でき、どのくらい得ができるかも分かるので、ぜひ参考にしてください。

なお、個人事業主の経費全般に関する基礎知識を知りたい方は、以下の関連記事を参考にしてみてください。

個人事業主が経費に計上できるもの一覧|上限や裏技的な方法も紹介

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントですまずは相談してみる

個人事業主が知るべきふるさと納税の基本

ふるさと納税は個人事業主も利用可能です。具体的なやり方や最低限知るべきふるさと納税の制度内容、会社員と個人事業主とでどう違うかを解説します。

会社員と個人事業主ではやり方が少し異なるため「会社員時代にふるさと納税をしていた」という人も改めて確認しましょう。

ふるさと納税は地方自治体へ寄付すること

ふるさと納税とは、任意の自治体に寄付できる制度です。ふるさと納税をすれば、自己負担額の2,000円を超えた分の所得税と住民税の控除を受けられます。

また、返礼品をもらえる点も魅力です。返礼品は、肉や魚、米、果物といった食品や工芸品、現地体験チケットなどさまざまです。返礼品を受け取りたい場合は、各自治体の設定額以上のふるさと納税をする必要があります。

ふるさと納税のやり方

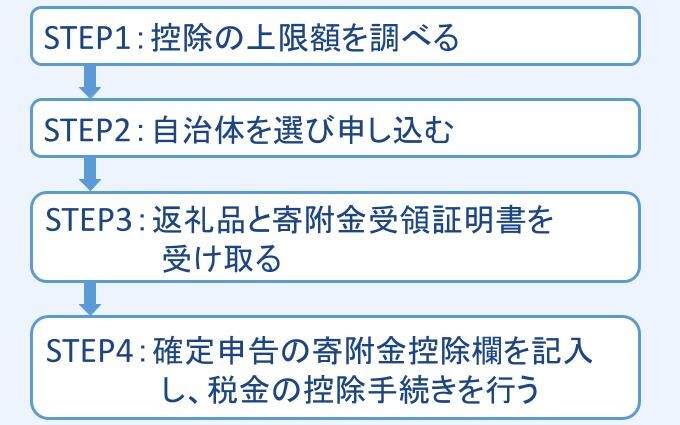

ふるさと納税は以下の手順で行います。

節税目的でふるさと納税をする場合、控除の上限額を知り、範囲内に収めましょう。自治体は自由に選択でき、一般的には返礼品や自分が応援したいところを選ぶ人が多いです。

申し込みを済ませ、寄附金授与証明書が届いたら、なくさないよう保管しましょう。最後に2月16日から3月15日に行う確定申告で、寄附金控除欄に記入し、税金の控除手続きを行いましょう。

ふるさと納税における個人事業主と会社員の違い

個人事業主と会社員では、ふるさと納税の計算方法と申請方法が異なります。計算方法の主な違いは、以下のような所得額の算出方法にあります。

- 会社員の場合:所得額=年収ー給与所得控除を引いた額

- 個人事業主の場合:所得額=売上ー経費ー(青色申告をしている場合、青色申告特別控除として最大65万円)

また、確定申告の必要ない会社員は「ワンストップ特例制度」を使って確定申告を省略します。

一方、もともと確定申告が必要な個人事業主は、確定申告で「寄附金控除」欄に記入することで申請する、といった違いがあります。

個人事業主のふるさと納税控除上限額

ふるさと納税による控除には限度額が有り、設けられた額を超えると、自己負担額が2,000円を超えてしまいます。「思ったより得しなかった…」となりかねないので、節税対策でふるさと納税を考えているなら、上限額を把握しないとません。

そこで、ふるさと納税の控除上限額の目安とより正確な金額を知れる計算方法を紹介します。

住民税所得割額の2割が納税控除上限額の目安

納税控除上限額の目安は、「住民税決定通知書」に記載された住民税所得割額の2割です。住民税決定通知書は、毎年5〜6月に自治体から送られてきます。再発行ができないので、なくさないようにしましょう。

納税控除上限額の計算方法

ふるさと納税の控除上限額の計算式は、課税所得金額によって異なります。以下に表をまとめたので、該当する所を確認してください。

| 課税所得金額 | 寄付可能上限額の計算式 |

|---|---|

| ~195万円以下 | 住民税所得割額×23.559%+2,000円 |

| 195万円超~330万円以下 | 住民税所得割額×25.066%+2,000円 |

| 330万円超~695万円以下 | 住民税所得割額×28.744%+2,000円 |

| 695万円超~900万円以下 | 住民税所得割額×30.068%+2,000円 |

| 900万円超~1,800万円以下 | 住民税所得割額×35.52%+2,000円 |

| 1,800万円超~4,000万円以下 | 住民税所得割額×40.683%+2,000円 |

| 4,000万円超 | 住民税所得割額×45.398%+2,000円 |

なお、住民税所得割額は、毎年5〜6月に自治体から送られる「住民税決定通知書」で確認できます。

ふるさと納税をして控除される税金

ふるさと納税を行い控除される税金は「所得税」と「住民税」です。所得税の控除では、控除額が還付され、住民税の控除では、翌年の支払額を減らせます。

所得税と住民税の計算方法をそれぞれ解説するので、自身の控除額を確認してみましょう。

所得税における納税控除額の計算方法

個人事業主がふるさと納税をした際の所得税の計算方法は、以下のとおりです。

(ふるさと納税の寄付額ー2,000円)× 所得税の税率

所得税の税率は、課税所得に応じて変化するので、以下の表を参照してください。

| 課税所得金額 | 税率 |

|---|---|

| 1,000円~194万9,000円 | 5% |

| 195万円~329万9,000円 | 10% |

| 330万円~694万9,000円 | 20% |

| 695万円~899万9,000円 | 23% |

| 900万円~1,799万9,000円 | 33% |

| 1,800万円~3,999万9,000円 | 40% |

| 4,000万円以上 | 45% |

例として、課税所得額300万円の個人事業主が、3万円のふるさと納税をしたとして計算してみましょう。税率は10%が適用され、以下のようになります。

(3万円-2,000円)×10%=2,800円

したがって、この場合では課税所得から2,800円の所得税の還付を受けられることがわかります。

住民税における納税控除額の計算方法

住民税のふるさと納税の控除は、「基本分」「特例分」の2種類が差し引かれます。それぞれの計算式は以下のとおりです。

【基本分】

(ふるさと納税の寄附額 – 2,000円) × 10%

【特例分】

(ふるさと納税の寄附額 – 2,000円) × (100% – 10% – 所得税の税率)

なお、特例分が住民税所得割額の2割を超える場合は、以下のように計算します。

【特例分が住民税所得割額の2割を超える場合】

(住民税所得割額)× 20%

特例分が住民税所得割額の2割を超える場合の実質負担額は、2,000円を超えます。

課税所得額300万円の(所得税率10%)の個人事業主が、1万円のふるさと納税をしたと想定して実際に計算してみましょう。

【基本分】

(3万円-2,000円)×10%=2,800円

【特例分】

(3万円-2,000円)×(100%-10%-10%)=2万2,400円

合計2万5,200円が翌年の住民税の支払額から差し引かれることがわかります。

個人事業主がふるさと納税をするメリット

節税になるのが、ふるさと納税の1番のメリットですが、個人事業主がふるさと納税をすべき理由は他にもあります。

- 返礼品がもらえる

- もともと確定申告が必要なためほとんど手間にならない

- 会社員よりも控除上限額が大きい

実際にふるさと納税をするか検討するためにも、それぞれの詳しい内容を確認していきましょう。

返礼品がもらえる

個人事業主がふるさと納税をするメリットとして、寄付金額に応じて返礼品がもらえることがあげられます。返礼品には、地域の特産品や宿泊券などがあり、豊富な種類から選択できるのもふるさと納税の人気の理由です。

もともと確定申告が必要なためほとんど手間にならない

個人事業主の場合、ふるさと納税をした・していないに関わらず確定申告をしている人がほとんどです。そして、以下の2点を行うだけでふるさと納税の寄付金控除を受けられます。

- 確定申告の寄付金控除欄に控除額を追記する

- 税務署に「寄付金受領証明書」を提出する

個人事業主は会社員よりもふるさと納税を利用するハードルが低いといえます。

なお、何回かに分けて納税した場合、すべての寄付金受領証明書の提出が必要です。自治体から送付されたら、失くさないようしっかりと保存しておきましょう。

会社員よりも控除上限額が大きい

個人事業主には給与所得控除がなく、会社員と比較して所得金額が大きくなりやすいです。そのため、基本的に個人事業主は会社員よりもふるさと納税の控除上限額が大きくなります。

会社員時代と同じ収入であれば、個人事業主の方がふるさと納税の恩恵をより受けられるといえるでしょう。

個人事業主がふるさと納税をするデメリット

個人事業主がふるさと納税をするデメリットには、以下3点があげられます。

- ワンストップ特例制度が使えない

- 所得が変わりやすく控除上限額を把握しにくい

- ふるさと納税をしても支払うお金を減らせるわけではない

事前に知っておかないと損をしてしまう恐れもあるため、以下でそれぞれの解説をチェックしてください。

ワンストップ特例制度が使えない

ワンストップ特例制度は、自治体に申請書を送付するだけで寄付金控除が受けられる制度です。確定申告の義務がない給与所得者に向けた制度のため、個人事業主は利用できません。

所得に波があり控除上限額を把握しにくい

ふるさと納税は年間の所得に応じて上限額が決定するため、収入が不安定な個人事業主は、上限額を把握しにくいです。早いうちから年間所得を想定してふるさと納税をした結果、思ったより稼げずに控除上限額を上回ってしまうこともあるでしょう。

不安な場合は、年間所得の目処が付きやすい11月~12月にふるさと納税をするのがおすすめです。

ふるさと納税をしても支払うお金を減らせるわけではない

ふるさと納税は、控除制度のように「利用すると支払うお金を減らせ、手元に残るお金が増える」という制度ではありません。「支払った金額分(限度額まで)、納める税金が減る」という制度だと理解して利用しましょう。

また、支払った金額がそのまま控除されるわけではなく、控除されるのは2,000円を除いた金額です。それでもふるさと納税がお得だと活用する人が多いのは、差し引き2,000円でそれ以上の価値のある返礼品をもらえることが大きいです。

逆にいえば、欲しい返礼品がない場合、得にはなりません。これらを踏まえて、ふるさと納税をするかを決めましょう。

個人事業主が確定申告でふるさと納税の申告をする方法

個人事業主がふるさと納税の申告をするには、確定申告の際にあわせて申告すればOKです。金額を記入する際に確認する「寄付金受領証明書」は、一般的に納税から数ヵ月以内に送られてきます。

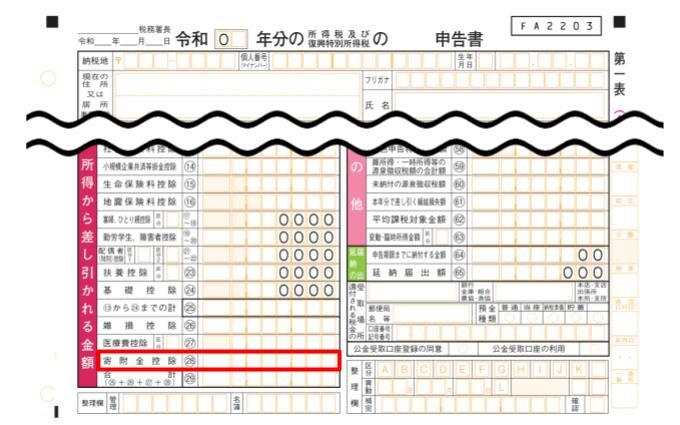

まず、確定申告書第一表の「所得から差し引かれる金額」の「寄附金控除」欄に、ふるさと納税額から2,000円を控除した額を記入します。

引用元 : 所得税の確定申告|国税庁

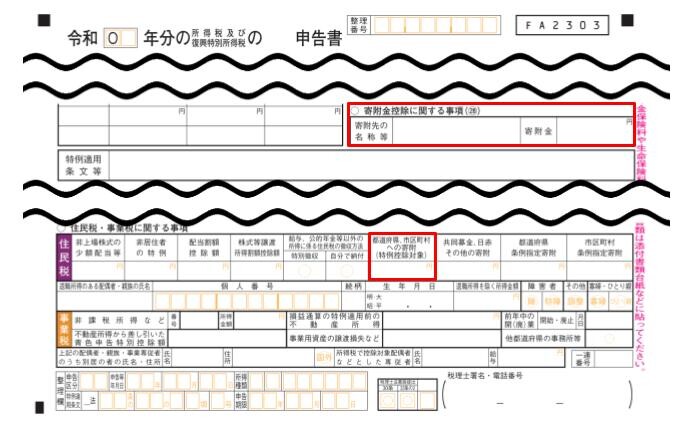

ふるさと納税以外にも、寄附金控除の対象となる寄付をした場合、合計額を記入します。次に記入する確定申告書第二表では、記入欄が2箇所あります。

引用元 : 所得税の確定申告|国税庁

1つ目は、「寄附金控除に関する事項」です。ふるさと納税した自治体名と金額を記入してください。複数の自治体に寄付した場合は「○○市ほか」とし、名称は代表の1カ所のみの記載で問題ありません。金額は、合計額を記載します。

2つ目は、「住民税・事業税に関する事項」にある「都道府県、市区町村への寄付(特別控除対象)」です。ふるさと納税をした金額(2,000円差し引く前の額)を記入します。

なお、確定申告書の書式は変更となる可能性があります。記入する際は、最新の確定申告書を使用しましょう。

控除額のシミュレーションを個人事業主が使う際は注意が必要

ふるさと納税の各サイトでは、控除額のシミュレーションができます。しかし、シミュレーションの多くは、給与所得者を前提としています。個人事業主がそのまま使用すると控除額が大きくずれる可能性があり、注意が必要です。

個人事業主がシミュレーションをする場合は、収入から経費を控除した金額から、青色申告特別控除分を引いた金額を入力しましょう。

個人事業主のふるさと納税に関するよくある質問

個人事業主のふるさと納税に関するよくある質問に答えていきます。

個人事業主でもふるさと納税はできますか?

ふるさと納税は個人事業主も利用可能です。会社員と同様に、金額や地方自治体を自由に選択して寄付できます。ただし、控除額の計算や申請方法は会社員と異なるため注意してください。なお、返礼品を受け取るにはそれぞれの設定金額以上の寄付が必要です。

個人事業主がふるさと納税をした場合のデメリットは何ですか?

個人事業主がふるさと納税をするデメリットは、以下のとおりです。

- ワンストップ特例制度が使えない

- 所得が変わりやすく控除上限額を把握しにくい

- ふるさと納税をしても支払うお金を減らせるわけではない

個人事業主のふるさと納税の上限額はいくらですか?

個人事業主のふるさと納税の上限額は、収入によって異なるため、一概にいくらとは言えません。一般的に、限度額は「住民税所得割額の20%」が目安といわれています。この住民税所得割額は、住民税の納付に使用する「住民税決定通知書」に記載されています。

※本記事は2023年9月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。