個人事業主の消費税とは?課税事業者になるタイミングや計算方法を紹介 | レバテックフリーランス

個人事業主の消費税とは?課税事業者になるタイミングや計算方法を紹介

個人事業主として事業を行っている方の中には、課税事業者に当てはまり、消費税の納付が求められる方もいます。

この記事では、個人事業主が消費税の納付義務を負うタイミングを説明します。消費税の計算方法や、申告する際の注意点なども解説するので、参考にしてみてください。

消費税とは

消費税は、商品やサービスの提供といった取引にかかる税金です。消費者が負担し、事業者が納税する税金であり、事業者は、消費者から預かった消費税を税務署に納める義務があります。2026年1月現在の消費税率は10%です。ただし、食料品や新聞など、一部の商品やサービスについては軽減税率の8%が適用されます。

消費税は、すべての事業者が一律に納付するわけではなく、取り扱いによって「課税事業者」と「免税事業者」の2種類に分かれる点に留意しましょう。

課税事業者は、消費税を納税する義務がある法人や個人事業主のことです。消費者から預かった消費税から、仕入れや経費で支払った消費税を差し引いた金額を納税します。一方、免税事業者は、消費税の納税が免除されている事業者を指します。

参考:消費税のしくみ|国税庁

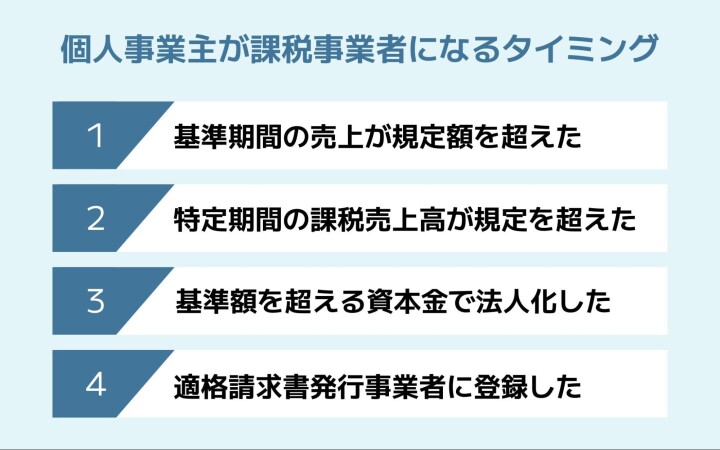

個人事業主が課税事業者になる4つのタイミング

基本的に、個人事業主は免税事業者からスタートしますが、事業が成長したり、法律が変わったりしたときなどには、課税事業者になる場合があります。

具体的なタイミングは以下の通りです。

下記でそれぞれ説明します。

1.基準期間の売上が規定額を超えたとき

個人事業主における「基準期間」とは、申告対象となる年の前々年(2年前)のことです。この期間の課税売上高が1,000万円を超えている場合、その年は自動的に課税事業者として扱われます。

2.特定期間の課税売上高が規定額を超えたとき

前年の上半期、つまり1月1日から6月30日までの期間を特定期間と呼び、この期間の課税売上高が1,000万円を超える場合、その年から課税事業者になります。

売上高に代えて、この期間に支払った給与や賞与の合計額で判定することも可能です。基準期間の売上が1,000万円以下であっても、特定期間の条件に合致すれば納税義務が発生します。

3.基準額を超える資本金で法人化したとき

設立時の資本金を1,000万円以上に設定した場合は、設立1年目から消費税の課税事業者となります。

通常、個人事業主から法人化(法人成り)をすると、最大で2年間は消費税の納税が免除される可能性があります。これは、納税義務を判定する基準となる「2年前(基準期間)」の売上実績が、新しい法人には存在しないとみなされるからです。しかし、資本金が1,000万円以上の場合はこの特例が適用されないため、1年目から納税義務が発生します。

資本金を1,000万円未満に抑えてスタートしても、2期目から課税されるケースがあるため注意が必要です。設立1期目の上半期における売上高、または給与支払額が1,000万円を超えた場合、2期目から納税義務が生じます。

4.適格請求書発行事業者の登録をしたとき

適格請求書発行事業者として登録した事業者は、売上規模に関わらず自動的に課税事業者になります。

適格請求書発行事業者とは、インボイスと呼ばれる適格請求書を発行するため、税務署の審査を受けて登録を受けた事業者のことです。インボイスについては次の章で解説します。

インボイス制度による個人事業主への影響

インボイス制度は2023年10月から開始された新しい消費税の仕組みで、個人事業主にとって重要な制度変更です。この制度により、多くの個人事業主が事業運営や取引先との関係において影響を受けています。

ここでは、インボイス制度の仕組みや登録の判断基準、実務面での変化について解説します。

インボイス制度については以下の記事でも紹介しています。より詳しく知りたい人は、あわせてご覧ください。

【図解つき】インボイス制度にフリーランスはどう対応するべき?影響や検討ポイントを解説

インボイス制度とは

インボイス制度とは、売買の際にかかる消費税額を正確に記録・保存するための仕組みです。

通常、事業者は「売上時に預かった消費税」から「仕入れや経費で支払った消費税」を差し引いた金額を納税します。この「支払った分を差し引く仕組み」を仕入税額控除と呼びますが、これを行うには、国が認めた「適格請求書(インボイス)」という書類を保存しなければなりません。

免税事業者のままでいると、取引先の企業は支払った消費税分を差し引くことができず、その分だけ取引先の税負担が増えてしまいます。その結果、取引の継続が難しくなったり、税負担分を補うための値下げを求められたりする可能性があるのです。

インボイス登録の判断基準

インボイスを発行できるのは適格請求書発行事業者のみです。たとえ売上が1,000万円以下であっても、インボイス登録をすると自動的に課税事業者になります。つまり、本来なら免除されるはずの消費税を納める義務が生じ、その分だけ手元に残る利益が減ってしまいます。

そのため「取引先との関係維持(登録)」と「納税による利益の減少(未登録)」のどちらを優先すべきか、慎重に判断しなければなりません。

登録を行うかどうかの判断は、主な取引先が誰であるかによります。クライアントが一般消費者のみである場合は、インボイスを求められないため免税事業者のままでも影響は少ないでしょう。

一方で、取引先が課税事業者である場合はインボイス登録を求められる傾向にあります。

消費税の記帳・請求書保存の方法

課税事業者になると、「売り手」と「買い手」それぞれの立場で対応が求められるようになります。

まず売り手としては、登録番号や適用税率を記載した「適格請求書(インボイス)」の発行が必須となります。発行した請求書の写しには、7年間の保存義務が生じる点に注意しましょう。

一方、買い手として経費を支払う際は、受け取った請求書がインボイスの要件を満たしているかを確認しなければなりません。要件を満たさない請求書では、支払った消費税を差し引く「仕入税額控除」が受けられなくなります。

記帳実務においては、取引先が「登録事業者か免税事業者か」によって仕分けを区別し、税率ごとに正確に集計する手間が発生するでしょう。制度への対応によって日々の経理処理にかかる管理コストは、以前よりも増える可能性があります。

個人事業主が消費税を計算する3つの方法

消費税の計算方法は、売上の規模や業種などによって、いくつかの方式から選ぶことができます。それぞれの計算方法にはメリットとデメリットがあるので、事業の内容や規模に合わせて選択しましょう。

ここでは、個人事業主が消費税を計算する主な方法について解説します。

1.原則課税方式

原則課税方式は、消費税の計算方法の基本となる方式です。売上にかかる消費税額から、仕入れや経費にかかる消費税額を差し引いて、納税額を計算します。計算式は以下の通りです。

預かった消費税(売上にかかる消費税)- 支払った消費税(仕入・経費にかかる消費税)= 納税額

原則課税方式は、事業の実態に即した納税額を計算できるというメリットがあります。一方で、事務作業の負担が大きいというデメリットもあります。単に引き算をするだけでなく、日々の経理において、支出ごとに「税率」や「インボイスの有無」を一件ずつ確認し、正しく分類しなければなりません。計算そのものよりも、その前段階での記帳作業が大きなハードルといえます。

2.簡易課税方式

簡易課税方式は、中小事業者の事務負担を軽減するための制度です。基準期間(前々年)の課税売上高が5,000万円以下で、かつ事前に「消費税簡易課税制度選択届出書」を提出している場合に選択できます。

簡易課税方式は、実際の経費を計算せず、売上高に業種ごとの「みなし仕入率」を掛けて納税額を算出します。計算式は以下の通りです。

預かった消費税額(売上にかかる消費税) -(預かった消費税額 × みなし仕入率)= 納税額

この方式のメリットは、経費一件ずつの分類やインボイスの有無を確認する必要がなく、事務作業の負担を軽減できる点です。実際の経費率がみなし仕入率よりも低い事業者の場合は、原則課税よりも納税額を抑えられる可能性があります。

一方で、大きな設備投資といった支出で実際の支払い消費税が多くなった場合でも、みなし率で計算するため還付を受けられない点がデメリットです。一度選択すると2年間は原則課税に戻れないといった「2年縛り」のルールがあるため、慎重に検討しましょう。

参考:簡易課税制度|国税庁

3.2割特例

2割特例は、インボイス制度への登録を機に免税事業者から課税事業者になった場合の負担軽減措置です。以下のように計算します。

預かった消費税(売上にかかる消費税)- 預かった消費税(売上にかかる消費税) × 80% = 納税額

この方式のメリットは、事前の届け出が不要な点です。確定申告の際に申告書へ追記するだけで適用できるため、原則課税や簡易課税と比較して、その年で最も税額が低くなる方法を選択できます。

ただし、この特例を適用できるのは、免税事業者の要件を満たしている場合に限られ、基準期間の売上が1,000万円を超えている年などは利用できません。

2割特例は2026年分までの申告が対象となる期間限定の時限措置であるため、適用が終わった後の計算方法もあらかじめ検討しておきましょう。

参考:2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要|国税庁

個人事業主が消費税を申告・納付する方法

消費税の申告は、原則として課税期間(1月1日から12月31日までの1年間)の取引を集計して、翌年の3月31日までに税務署に申告書を提出します。申告書を作成して税額を確定させ、期限までに納付を完了させるまでの一連の流れを把握しておきましょう。

消費税申告書を作成する

消費税申告書とは、課税期間中に預かった消費税と支払った消費税を合算し、最終的な納税額を国に報告するための書類です。所得税の確定申告書とは別の書類として提出する必要があります。

申告書の作成は、1年間の取引記録を整理し、課税対象となる売上と仕入れの合計額を算出することから始まります。日々の記帳データに基づき、税率ごとに区分けした集計表を準備して正確な数値を把握しなければなりません。

まずは適切な計算ルールに基づいているかを確認し、次に具体的な書類の作成、最後に提出という手順で進めます。申告漏れを防ぐためにも、各段階で必要な作業を一つずつ整理していきましょう。

課税方式を確認する

計算作業を始める前に、まずは自身が適用する課税方式(消費税の計算方法)を確定させなければなりません。原則課税か簡易課税かによって、申告書や添付書類が異なるためです。2割特例を適用する際は、原則課税と簡易課税の申告書のいずれかを選び、所定の欄にチェックを入れます。

簡易課税を選択している場合は、事前に提出した「消費税簡易課税制度選択届出書」の内容と相違がないか、必ず再確認しておきましょう。簡易課税では業種に応じて「第1種」から「第6種」までの事業区分が設定されており、この区分を誤ると納税額の計算そのものが違ってしまいます。

もし複数の事業を営んでいるのであれば、それぞれの売上高を業種ごとに切り分ける作業も行います。申告書を作成する直前になって慌てないよう、適用されるルールと自身の事業区分をあらかじめ照らし合わせて計算しましょう。

消費税申告書を作成する

帳簿から算出した売上税額と仕入税額を、申告書の各項目へ記入します。e-Taxの確定申告書等作成コーナーや会計ソフトを活用すれば、案内に沿って数値を入力するだけで税額が算出されるため、手計算による入力ミスを防げます。

申告書を提出する

完成した申告書は、翌年の3月31日までに管轄の税務署へ提出します。提出方法は、窓口への持参、郵送、インターネットを通じて送信するe-Taxの3通りから選びましょう。

国税庁が推奨しているe-Taxであれば、自宅から24時間送信できるメリットがあります。

ただし、郵送の場合は「通信日付印(消印)」が提出日とみなされますが、窓口やe-Taxは受付時間に制限があるため注意しましょう。万が一のシステムトラブルや書類の不備などを考慮し、余裕を持って手続きを済ませることをおすすめします。

消費税を納付する

申告書の提出と併せて、算出された税額を期限までに納めます。納付期限も申告と同じく3月31日となっている点に注意しましょう。

支払方法は以下の通りです。

- 振替納税

- ダイレクト納付(e-Taxによる口座振替)

- インターネットバンキング等

- クレジットカード納付

- スマホアプリ納付

- コンビニ納付(QRコード)

- 現金で納付する方法

期限を1日でも過ぎると延滞税が発生するおそれがあるため、申告時期が近づく前からしっかりと納税資金を準備しておきましょう。

参考:税金の納付|国税庁

個人事業主が消費税の申告をする際の注意点

個人事業主が消費税の申告を行う際には、いくつかの注意点があります。

下記で、個人事業主が消費税の申告をする際の注意点を具体的に見ていきましょう。

中間申告が必要になる場合がある

前年度の納税額が48万円を超える金額となる場合は、中間申告を行う必要があります。これは、一度に多額の納税が発生する負担を分散させるとともに、国の税収を平準化することを目的とした制度です。

具体的な消費税額と申告回数は下記の通りです。

| 確定消費税額 | 中間申告の回数 |

|---|---|

| 48万円以下 | 不要 |

| 48万円超から400万円以下 | 年1回 |

| 400万円超から4,800万円以下 | 年3回 |

| 4,800万円超 | 年11回 |

中間申告の時期になると、税務署から納付書が送付されます。もし期限までに申告や納税を忘れてしまうと、延滞税が発生するおそれがあるため注意しましょう。なお、その年の業績が前年より著しく悪化している場合には、仮決算を行って中間申告額を下げる仕組みも用意されています。

所得税の確定申告とは異なる

所得税の確定申告と消費税の確定申告は申告期限が異なる点に注意しましょう。

所得税の確定申告は、1月1日から12月31日までの1年間の所得を計算して、翌年の2月16日から3月15日までの間に税務署に申告書を提出します。

消費税の確定申告は、1月1日から12月31日までの1年間の消費税の取引を計算して、翌年の3月31日までに税務署に申告書を提出します。

所得税の確定申告について詳しく知りたい人は、以下の記事をご覧ください。

フリーランスの確定申告まとめ!青色申告と白色申告の違いも解説

消費税の申告期限を過ぎるとペナルティがある

消費税の申告期限を過ぎてしまうと、ペナルティとして無申告加算税や延滞税などが課される場合があります。

無申告加算税は、期限内に申告書を提出しない場合に課されるペナルティです。納付すべき税額の15%または20%が加算されます。

延滞税は、期限内に税金を納付しない場合に課されるペナルティで、期限から遅れた日数分が課せられます。納期限から2ヶ月を超えると、税率が高くなるので注意しましょう。

個人事業主が消費税を抑えるためのコツ

個人事業主が消費税を抑えるためのコツには下記があります。

- 仕入税額控除の対象となる経費を漏れなく計上する

- 売上や経費のバランスで計算方式を毎年見直す

それぞれ詳しく説明します。

仕入税額控除の対象となる経費を漏れなく計上する

消費税の計算では、売上にかかる消費税額から、仕入れや経費にかかる消費税額を差し引きます。そのため、仕入れや経費を適切に管理することで、申告漏れを防ぎ、消費税の納税額を抑えられる可能性があります。

以下のポイントを意識しつつ、経費を適切に管理するよう心がけましょう。

- 領収書や請求書を必ず受け取る

- 事業用とプライベート用の支出を明確に分ける

- 会計ソフトを活用して、経費を適切に分類する

個人事業主が経費で計上できるものについて詳しく知りたい人は、以下の記事をご覧ください。

事業状況に合わせて計算方式を検討する

消費税の納税額を抑えるために、自分の事業にとって簡易課税と原則課税のどちらが有利か、慎重に検討しましょう。

簡易課税は、業種ごとに定められたみなし仕入率を使って計算するため、実際の経費が少ない事業者は納税額を低く抑えられるのがメリットです。ただし、一度選択すると原則として最低2年間は変更できないという制限があります。

一方、原則課税は実際に支払った消費税をすべて差し引くため、仕入れや外注費、高額な設備投資などの経費が多い年に大きな節税効果を発揮します。

どちらが納税額が少なくなるかは一概にはいえないため、事業の売上高や経費を考慮したうえで、計算方法を選択しましょう。

※本記事は2026年1月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。