フリーランスの経費ガイド|計上できるもの一覧やぶっちゃけいくらまでか | レバテックフリーランス

フリーランスの経費ガイド|計上できるもの一覧やぶっちゃけいくらまでか

「ぶっちゃけ経費にできるものを一覧で知りたい」「いくらまでなら経費にして良い?」と悩みがちなフリーランスの経費。

そこで、経費計上の基本から確定申告での節税、家賃や電気代の一部を経費にするといった応用まで解説します。

なお、フリーランスがずさんな経費処理をしてしまうと、不要な所得税の支払いや税務調査につながります。解説するフリーランスの経費割合の目安や節税方法を参考にして、リスクを抑えつつメリットの最大化を目指してください。

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントです案件を探してみる

目次

知らないと損をするフリーランスの経費の基礎知識

フリーランスにとって、経費の知識はとても重要です。正確に経費計上できていなければ必要以上に税金を払いすぎたり、課税されたりする可能性もあるためです。

どんな費用を経費にできるのか、そもそも経費とは何か、損をしないための基礎的な知識を3つ解説していきます。

フリーランスにとって経費計上が重要な理由

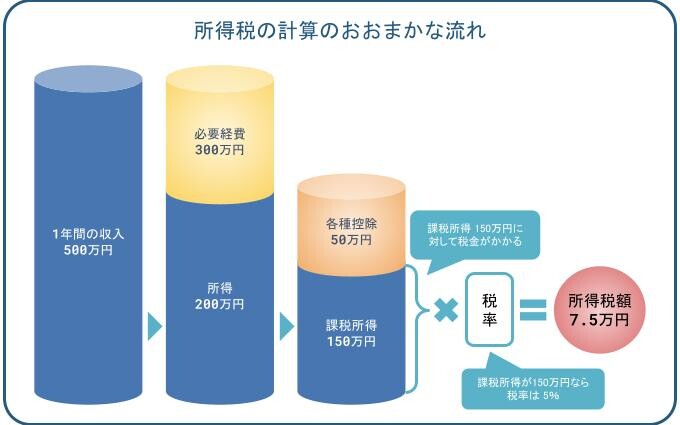

経費計上が重要な一番の理由は、確定申告で所得税の税率や総額が変わることです。確定申告では一年分の収支を計算し、収入から必要経費や各種控除を引いた課税所得に税金がかかります。

上図の例で必要経費を仮に200万円にしてしまうと、課税所得は約250万円となり、税率10%、所得税額は約25万円になります。上図の例から、17.5万円の所得税増です。

経費が少なければ税率や所得税額も大きくなり、損をしてしまうわけです。なお、課税所得が一定の金額を超えると、下図のとおり税率と控除額が上がります。

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

いい加減な経費計上で税率が変わる所得金額を超えてしまうと、本来より税負担が重くなってしまいます。ただし、何でも経費にしてしまうと怪しまれて税務調査の対象になる可能性もあります。所得控除について詳しく知りたい方は、以下の記事をご覧ください。

所得控除の種類

そもそもフリーランスの経費とは?

フリーランスにとっての経費とは、業務のために購入したものやサービスに使用した費用です。具体的には、クライアントとの打ち合わせにかかった交通費や仕事に必要な参考書籍の購入費などです。

事務所の光熱費やパソコンの通信費、打ち合わせの食事代なども経費に含まれます。自宅で仕事をするというフリーランスであれば、家賃や光熱費なども条件付きで経費にできます。

フリーランスが経費にできるものの一覧を後で紹介するので、ぜひ確認してください。

フリーランスが経費計上して得られる具体的なもの

経費をもれなく計上すれば、大きな節税効果につながります。所得税は収入ではなく、収入から経費と控除を引いた課税所得に対してかけられるため、所得が低ければ税金も軽くなります。

他にもフリーランスによくあるケースは、報酬で源泉徴収された所得税が返ってくるケースです。案件によっては支払いの際に所得税を事前に徴収されている場合もあります。確定申告で算出した所得税額よりも源泉徴収された額が多ければ、超過分を還付してもらえます。

税金を支払いすぎないよう注意して経費計上すれば、年収アップにもつながります。損をしないためにも計上できる経費をしっかりと把握しておくのはフリーランスにとって重要です。

フリーランスが経費にできるもの一覧

経費計上のために、何を経費にできるのかを把握しておくべきです。具体的に何が経費にできるか、例をあげて一覧にまとめました。経費計上できる・できないの判断は状況にもよりますが、確定申告の際の参考にしてください。

| 項目 | 勘定科目 | 計上できる例 | 計上できない例 |

|---|---|---|---|

| 食事代 | 会議費/接待交際費など | クライアントとの打ち合わせ/カフェでの仕事のコーヒー代 | 個人の昼食代/一部社員だけ参加可能な飲み会 |

| パソコン代 | 減価償却費/消耗品費 | 業務に使うパソコン | 完全にプライベートで使用するパソコン |

| 車両 | 減価償却費/車両費 | 事業で使用している車両 | 完全プライベート用の車両 |

| 家賃 | 地代家賃 | 事務所/自宅兼事務所(家事按分が必要) | 別に事務所がある場合の自宅の家賃 |

| 電気・ガス代 | 水道光熱費 | 事務所/自宅兼事務所(家事按分が必要) | 別に事務所がある場合の自宅の光熱費 |

| 書籍など | 新聞図書費 | 業務に関係する新聞/スキルアップ用の本 | 趣味で購入した雑誌や漫画 |

| 電車代 | 旅費交通費 | 打ち合わせのための交通費 | 個人的な移動の交通費 |

| 電話代・インターネット代 | 通信費 | 事業で使用した電話料金/事務所のネット回線使用料 | プライベートでのみ使用するスマートフォンの料金 |

上記以外にも、開業時の費用は「開業準備費」として計上できます。フリーランスの場合、独立のために参加したセミナー代や市場調査のための交通費、宣伝広告費用などです。10万円以上のパソコンや機材は減価償却資産となり、毎年分割して計上します。

経費にできるかの基準は、相手や職業によっても変わります。以下は、場合によっては経費にできる費用の一覧です。

| 項目 | 勘定科目 | 計上できる例 | 計上できない例 |

|---|---|---|---|

| ご祝儀・お香典 | 接待交際費 | 取引先・クライアントへのご祝儀やお香典 | 家族・友人・知人へのご祝儀やお香典 |

| 洋服代・ヘアサロン代 | 美容費/消耗品費など | モデルや司会 | 容姿が業務に関係ない職業 |

| 出張の食事代 | 旅費交通費 | ホテルでの食費 | それ以外の食費 |

勘定科目の分類には厳密なルールはありません。文具を消耗品費にするか雑費にするかは自由です。ただし、同じ経費の勘定科目を月によって変えてしまうと、何にいくら使ったのか分からなくなってしまいます。一度決めたやり方は頻繁に変えないようにしましょう。

ぶっちゃけ経費にできる?迷ったときの判断基準

基本的に、フリーランスの事業に関連する支出は経費として計上できます。ただし、経費に該当する品目について法的に厳密なルールは存在しません。経費になるかどうか迷った場合には、以下の4点を基準に判断しましょう。

- 事業との関連性がある

- 個人的な支出ではない

- 経費として常識の範囲内の金額である

- 税務署から指摘を受けた際に説明できる

以下では、経費計上でよく迷いがちな例を一覧にまとめました。基本的に上記の4点に注意すれば問題はありませんが、無理に経費計上するのは避けましょう。

| 項目 | 計上できる場合 | 計上できない場合 |

|---|---|---|

| タクシー代 | クライアントとの食事/出張先での移動 | 家族旅行での利用/個人的な用事 |

| 友人との食事代 | 相手が事業に関係する | プライベートでの食事 |

| 健康診断の費用 | 法人化している/青色専従者以外の従業員 | 法人化していない/青色専従者として働く家族 |

| スポーツジムの会費 | 事業がスポーツ関連で、仕事上ジムを利用する必要がある | プライベートでの利用 |

| 眼鏡やコンタクトレンズ代 | 業務で使用するブルーライトカット用の眼鏡 | 日常生活で使用する眼鏡やコンタクトレンズ |

経費計上には、いくらまでという上限はありません。ただし、経費の割合が50%を超えると税務調査の対象になる可能性があるため要注意です。税務調査の際に説明できるよう、各種資料をそろえておくのも重要です。

家事按分の活用|家賃や光熱費を経費計上する方法

自宅と事務所を兼用している場合、家賃や光熱費、通信費などの一部を経費に計上できる仕組みを家事按分といいます。たとえば家賃なら、敷地面積に対する事務所の部屋の面積で按分できます。

ワンルームマンションの場合でも、1日8時間労働として電気代の3分の1を経費に計上できます。家賃や光熱費のほか、通信費や事業で使っている車両のガソリン代なども家事按分できるので、もれなく計上するのが大事です。

家事按分のやり方に厳密なルールはありませんが、利用面積や仕様時間、電気代ならコンセント数などで按分するのが一般的です。あくまでも常識的に考えて無理のない範囲で、税務署から指摘された際は理由をしっかりと答えられるようにしておきましょう。

計上できる経費が比較的少ないフリーランスエンジニアのような職種でも、家事按分を活用すると手取りを増やせます。年収500万円で手取り約420万円程度にできる場合もあるため、フリーランスエンジニアの年収が気になる方は以下の記事もご覧ください。

フリーランスエンジニアの平均年収はいくら?言語・職種・経験年数別に紹介

領収書の記載項目と取り扱い方法

経費計上のためには、商品やサービスへの支払いを証明する領収書が不可欠です。領収書がない場合は、レシートやクレジットカードなど支払いを証明できる書類を残しましょう。電車やバスなどの交通費に関しては、ICカードの利用履歴を領収書代わりにできます。

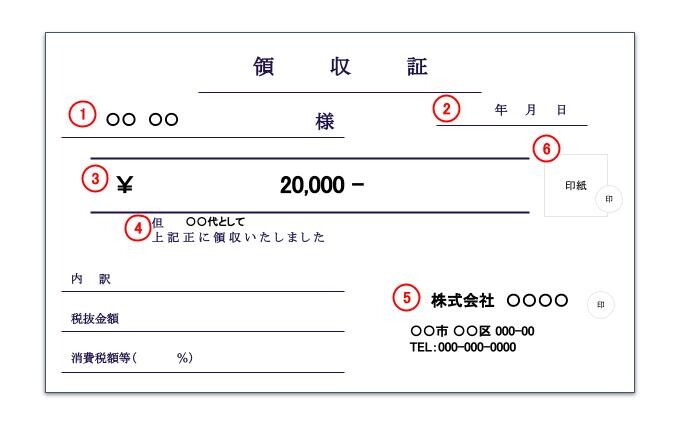

よくある領収書の例を見ながら、記載項目を確認していきましょう。

- ①宛名

- ②日付

- ③金額

- ④但し書き

- ⑤発行者

- ⑥収入印紙 ※金額が5万円以上の場合

宛名には自身の氏名や屋号を記入してもらいましょう。「上様」と書くと経費として認められない場合があります。日付には支払った日を記入しなければいけません。金額には頭に「¥」もしくは「金」と記載し、末尾に「※」もしくは「-(ハイフン)」をつけます。

但し書きには、「お品代」ではなく具体的な商品名や用途の記載が必要です。経費計上する際、業務に必要な商品やサービスを購入したと証明するためです。領収書発行者の氏名や会社・店舗名がきちんと記載されているかも確認しておきましょう。

領収書の記載金額が5万円以上なら、収入印紙が必要です。高額な備品などを購入した際は気を付けましょう。ただし、電子的な領収書の発行やキャッシュレスで決済した場合などは、5万円以上でも収入印紙は不要です。

領収書の保管期間と保管方法

確定申告の後も、領収書は7年間保存しなければいけません。税務調査の際に提出を求められるケースもあるため、紛失しないように大切に保管しておきましょう。ファイルや封筒で月ごとに分け、1年分を簡単にまとめておくのがおすすめです。

紙のまま保存する以外にも、カメラやスキャナでデータ保存する方法もあります。領収書の整理を楽にしたい場合は、電子帳簿保存法に対応した会計ソフトを使いましょう。領収書の取り扱いについて詳しく知りたい人は、以下の記事をご覧ください。

フリーランスの領収書の発行手順や書き方を解説!管理の注意点も紹介

領収書がないときの対応方法

万が一領収書を紛失した場合は、店舗に再発行ができないか相談しましょう。ただし店舗側には再発行の義務はないため、必ず再発行してもらえるとは限りません。香典や自動販売機での購入など領収書なしの場合もあるため、出金伝票を用意しておくのは重要です。

ただし、出金伝票が多いと税務署の印象が悪くなる可能性があります。レシートやクレジットカードの利用明細も領収書の代わりに利用できるため、あまり頻繁に利用しない方がいいでしょう。

電子取引の領収書の取り扱い

2024年1月から、電子帳簿保存法により電子取引のデータ保存が完全義務化されました。電子データで受け取った領収書やレシートは、電子データのまま保存しなければいけません。最初から紙で受け取った領収書などは今まで通り紙のままで保存が可能です。

紙の領収書やレシートをスキャンなどでわざわざ電子データにする必要はありません。ただし整理や保管が楽なため、領収書をクラウド保存するフリーランスもいます。電子帳簿保存法について詳しく知りたい方は、以下の記事をご覧ください。

【2024年1月義務化】個人事業主のために電子帳簿保存法をわかりやすく解説

インボイス制度で変わった領収書の取り扱い

2023年10月1日よりインボイス制度が導入されました。フリーランスも消費税の課税事業者であれば、受け取った領収書やレシートが適格請求書かを確認して経理処理する必要があります。

なお、消費税を納めていない免税事業者の場合は、これまでと領収書の取り扱いは変わりません。ただし電子データの領収書はデータのまま保存する必要があるので注意しましょう。インボイス制度についてより詳しく知りたい方は、以下の記事をご覧ください。

【図解つき】インボイス制度にフリーランスはどう対応するべき?影響や検討ポイントを解説

確定申告でフリーランスが効果的に節税する方法

フリーランスが節税するには、経費をもれなく計上するのが重要です。税額は「収入-経費」で算出した所得に税率をかけて計算するため、正確に経費を計上すれば手元に残るお金を増やせます。

経費をもれなく計上する以外の節税方法としては、青色申告で確定申告する方法や、各種控除を活用する方法などがあげられます。以下では、節税に向けてフリーランスが実践できる具体的な方法を3つ紹介します。

フリーランスの確定申告については以下の記事でも詳しく紹介しています。

フリーランスの確定申告まとめ!青色申告と白色申告の違いも解説

メリットの多い青色申告で申告する

フリーランスの確定申告には青色申告と白色申告があり、青色申告だとメリットが多いです。事前に手続きが必要ですが、青色申告なら最大65万円の控除が利用できます。白色申告だと10万円しか控除がないため、節税効果が高い青色申告を利用しましょう。

青色申告には控除額の大きさ以外にも、赤字を3年に渡って繰り越せたり、家族への給与を経費にできたりする利点があります。複式簿記は知識がなければ難易度が高いですが、節税のためにも青色申告で申告できるようにしましょう。

青色申告のための手続き方法やメリットの詳細などについて詳しく知りたい方は、以下の記事もあわせてご覧ください。

青色申告とは?やり方や白色申告との違いを解説

各種控除を申請する

ふるさと納税やiDeCo、小規模企業共済などは控除として所得を減らせます。所得が減れば税額も減るため、積極的に利用しましょう。ほかにも、フリーランス個人の保険金や寄付金などは経費計上できませんが、控除としては計上できます。

青色申告も含めて、以下のような所得控除や税額控除があるので確認しておきましょう。

- 社会保険料控除

- 生命保険料控除

- 小規模企業共済等掛金控除

- 配偶者控除

- 扶養控除

- 青色申告特別控除

- 地震保険料控除

- 住宅ローン控除

- 配当控除

確定申告で利用できる控除制度は人によってさまざまです。それぞれの条件や詳細について知りたい方は、以下の記事をご覧ください。

- 所得控除は15種類!あなたはどれを受けられる?

- 平成30年より改正!扶養控除について解説

- 配偶者控除ってどんな制度?2018年の改正点

- フリーランスが医療費控除を受ける方法。対象や返金額、手続きを解説

法人化する

法人化すれば個人のフリーランスより計上できる経費が増え、大幅に節税できるケースがあります。法人だと所得が多くなっても税率の上限があったり、給料や退職金などを経費にできるためです。

ただし、収入が低い間やタイミングによっては税金が増え損をする場合もあります。個人では払わなかった税金を払う必要があるためです。目安としては所得が800万~900万円を超えたタイミングで法人化するといいとされています。

フリーランスとして一定の収入を得ているなら、節税のために法人成りも視野に入れておきましょう。フリーランスが法人化する手段やタイミングなどについて詳しく知りたい方は、以下の記事をご覧ください。

フリーランスの法人化ガイドを大公開!メリットやベストなタイミング、手続きについて解説

レバテックフリーランスの無料税理士紹介サービスを利用すれば、特別価格で税理士に相談できます。法人化すべきかどうか悩んでいる場合はぜひ検討してみてください。

フリーランスが経費を計上する際の注意点3つ

フリーランスにとって経費計上は節税のために不可欠ですが、何でも経費にすればいいというわけではありません。本来経費にならない項目を経費として計上したり、経費を不正に水増ししたりすると罰則が課される可能性もあります。

不正があった場合の罰則の詳細や、経費を計上する際の注意点を3つ紹介します。ポイントをおさえて正しく経費計上しましょう。

不正があると脱税とみなされペナルティが課される

経費計上に誤りがあり脱税とみなされるとペナルティが課されます。税制改正によって2023年から無申告者・不正申告者に対する税務調査は厳しくなっており、より注意が必要です。意図的に不正を行った場合はより重い罰則を課されると理解しておきましょう。

確定申告で不正があった場合、具体的には以下のようなペナルティが課されます。

| 税金の名称 | 課される条件 | 具体例 |

|---|---|---|

| 過少申告加算税 | 確定申告の申告納税額が本来の額より少なかった場合 | 税務調査後に修正申告する/税務署から申告税額の更正を受ける |

| 重加算税 | 本来納めるべき税額を意図的に少なく申告した場合 | 売上の一部を隠す/経費を水増しする |

過少申告加算税は、税務調査が行われる前に自主的に修正すれば課税されません。気づいたらできるだけ早く修正しましょう。なお、過少申告加算税が課税される際は、超過期間に応じた「延滞税」も同時に課税されます。

重加算税は故意に虚偽の申告をした場合に課されるため、過少申告加算税と比べて税率が高いのが特徴です。一度重加算税を課されると税務調査の対象としてマークされる可能性が高くなります。節税と脱税は違うという意識を持ち、不正はやめましょう。

節税のために経費を使いすぎない

経費が増えれば税金が減るといっても、必要以上に経費を使うのは考えものです。手元のお金が減るのに変わりはなく、たとえ経費を正しく計上しても経費を使いすぎるのは浪費といえます。

経費の無駄遣いを防ぐには、投資効果があるかを考えるといいでしょう。たとえば、新しいPCを買って作業が効率化され売上につながるのであれば、PCの購入費は浪費にはなりません。

ほかにも将来的に必要になる備品などを事前に買うのも投資といえます。節税のための経費計上は、浪費との境界をしっかりと分けて考えるのが重要です。

税務調査で経費の内容を説明できるようにしておく

フリーランスの経費は業務とプライベートとの境界が曖昧で、正確に計上しにくい場面も多いです。もし税務調査が入った際に理由を説明できなければ、不正を疑われるかもしれません。

脱税や計上もれを防ぐためには、経費の内容を説明できる根拠資料が必要です。たとえば領収書や通帳には、どんな目的で計上した経費かを記載しておくといいでしょう。消費税を納めている場合は合計額だけでなく、内訳と税率がわかる明細があるとより効果的です。

フリーランスでも税務調査の対象になる可能性は十分にあるため、実際に対象になっても慌てないように準備しておくのが重要です。税務調査の対策などについて詳しく知りたい方は、以下の記事をご覧ください。

個人事業主の税務調査対策|いくらから目をつけられるかなどを解説

フリーランスの経費に関するよくある質問

フリーランスの経費についてよくある質問をまとめました。

Q. フリーランスの経費はいくらまで計上できますか?

フリーランスとしての事業に関する費用であれば、経費計上に上限はありません。ただし経費率が高すぎると、税務調査の対象になる確率が上がってしまいます。経費率の目安はおおよそ50%といわれていますが、事業内容や経過年数によっても変わってきます。

Q. フリーランスが経費計上するとどうなりますか?

フリーランスにとって経費計上は手取りを増やす有効的な手段の1つです。経費を計上すれば課税所得が減り、税金が安くなるため節税につながります。計上した経費は戻ってきませんが、正しく確定申告すれば還付金として払いすぎた分が戻ってくるケースもあります。

Q. 売上や収入がゼロでも経費は計上できますか?

売上や収入がなくても経費があるなら確定申告で計上できます。青色申告を選択している場合は赤字を申告すれば過去3年分の損失を繰り越せるため、来年以降の税金が安くなるケースもあります。

Q. 不正に経費を計上するとどうなりますか?

意図的な経費の水増しなどの悪質行為は罰則の対象になります。勘違いなどでの誤りでも加算税が課されるので注意しましょう。脱税とみなされると、重加算税といった行政処分がなされ刑事罰を受ける場合もあります。

Q. 自宅兼事務所の家賃や家具は経費にできますか?

事業に使用している分の家賃や家具代は経費計上できます。自宅の場合は、仕事部屋の面積や一日の何時間仕事をしているかなど常識的な割合で家事按分して計上しましょう。

※本記事は2024年2月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。