【要対策】個人事業主の年金|支給額や老後の資産対策をまとめて解説 | レバテックフリーランス

【要対策】個人事業主の年金|支給額や老後の資産対策をまとめて解説

- 年金制度の概要

- 老後の資金対策の方法

- 確定申告に年金がどう関係するか

個人事業主が将来を考える上で重要な年金問題。「個人事業主だと年金はいくらもらえる?」「個人年金を積み立てた方がいい?」と不安に思う方も多くいます。

定年退職がない個人事業主にとって、老後の収入源はより重要です。何歳まで働いていくら稼げばいいのか、今のうちにできる積み立てや保障を知っておくべきです。そこで、年金制度の基本から具体的な金額、老後の資金対策までをまとめて解説していきます。安定した将来設計のためにぜひお役立てください。

そもそものフリーランスの働き方について知りたい方は以下の記事をご覧ください。

フリーランスとは?代表的な職種や必要な準備、手続きをわかりやすく解説

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントですまずは相談してみる

個人事業主が最低限知るべき年金の基本

年金には公的年金と私的年金があり、個人事業主も公的年金には加入しなければいけません。

- 公的年金:国民年金や厚生年金 国が運営している

- 私的年金:企業年金やiDeCoなど 個人で加入する

なお、会社員から個人事業主になったら厚生年金から国民年金へ切り替える必要があります。退職日の翌日から14日以内に、住民票がある市区町村の役所で切り替え手続きを行ってください。主な必要書類等は以下のとおりです。

- 厚生年金の資格喪失日が分かる書類

- 年金手帳もしくは基礎年金番号通知書

- 本人確認書類

厚生年金の資格喪失日は前職で加入していた健康保険の資格喪失証明書、離職票などで分かります。市区町村によって必要な持ち物は異なるので、窓口に行く前にWebサイトなどで確認しておくと良いでしょう。

なお、同時に国民健康保険の切り替えもすると二度手間にならずにすみます。国民年金への切り替えを始め、個人事業主になる際の手続きについて詳しく知りたい方は下記の記事をご覧ください。

個人事業主の国民年金ガイド|節税や老後対策、払わないとどうなるか

個人事業主になるには?やることリストやメリット・デメリットを紹介

個人事業主が知っておくべき日本の年金の基本

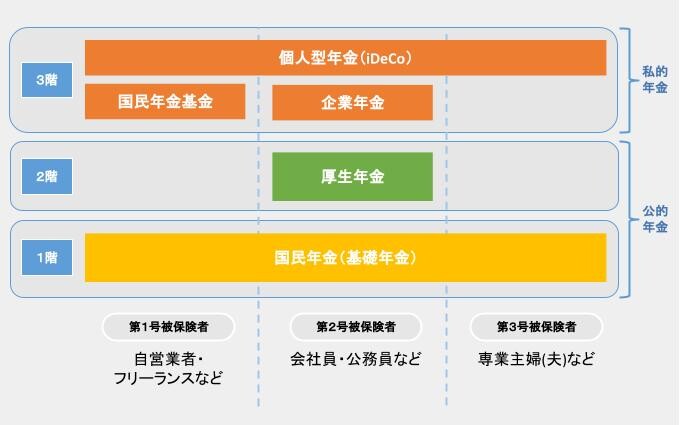

日本の年金制度は3階建て構造になっています。1階が国民年金、2階が厚生年金、3階が企業年金やiDeCoなどです。1階と2階が公的年金、3階が私的年金です。1階部分の国民年金は基礎年金とも呼び、原則20~60歳以上のすべての人が支払う年金です。

公的年金は、20~60歳の人が納めた年金を高齢者などへ支給するしくみです。私的年金は個人が任意で加入し、自分の老後のために積み立てておく年金です。

個人事業主が加入する国民年金

日本に住んでいる20~60歳の人は、原則として全員が国民年金に加入します。国民年金の被保険者は以下の3種類に分けられます。

- 第1号被保険者:個人事業主や学生、無職の人

- 第2号被保険者:厚生年金に加入している会社員や公務員

- 第3号被保険者:第2号被保険者に扶養されている年収130万円未満の配偶者

第1号被保険者は年金の保険料を自身で負担します。第2号被保険者の年金保険料は企業と折半するため、実際に支払うのは半額です。第3号被保険者は第2号被保険者が保険料を負担するため、保険料を支払う必要はありません。

第2号被保険者は給与から天引きされるため、保険料の納付忘れはありませんが、個人経営などの第1号被保険者は要注意です。納付を忘れた場合、将来の受給額が減るほか、老齢年金や障害年金、遺族年金が支給されない可能性もあります。

国民年金は老後にもらえる生活費というだけではなく、事故などでの障害や死亡というリスクに備える社会保障制度です。社会全体で生活を支える制度なので、原則20~60歳までの全員に支払う義務があります。

主に会社員が加入する厚生年金

厚生年金は、70歳未満の会社員や公務員が加入する公的年金です。厚生年金の加入者は国民年金の第2号被保険者でもあるため、より多く年金保険料を払っているといえるでしょう。

企業務めの場合、年金保険料は企業と折半するため、負担額は半額です。厚生年金は一定の条件を満たせば加入でき、たとえばアルバイトやパート社員も加入できます。

国民年金が年金構造の1階部分だとすると、厚生年金は2階部分です。厚生年金の保険料に国民年金の分も含まれているため、分けて支払う必要はありません。就職や転職などで重複して支払った場合は、手続きすれば返金されます。

公的年金の1階部分と2階部分をまとめて支払うのが厚生年金です。年金保険料は国民年金のみと比べると高くなりますが、半額は雇用主(会社など)が負担してくれます。満期時には国民年金に上乗せで厚生年金も給付されるため、より安定した生活を送れるでしょう。

自営業でも厚生年金に加入できる条件

厚生年金は主に会社員向けの年金制度ですが、一定の条件を満たせば自営業などの個人事業主も加入できます。具体的な条件は下記のとおりです。

- 強制適用:法人成りした場合、従業員を雇用し一定の条件を満たした場合

- 任意適用:従業員の半数以上の合意に基づき厚生労働大臣の認可を受けた場合

厚生年金に加入すれば、国民年金よりも老後の年金給付額が増え、万が一の保障も手厚くなります。条件に合うのであれば、厚生年金への加入も一考の余地はあるでしょう。

個人事業主と会社員の年金の違い

個人事業主が加入する年金は基本的に国民年金(第1号被保険者)だけです。一方、会社員は国民年金(第2号被保険者)と厚生年金に加入します。それぞれの違いは下記の表のとおりです。

| 個人事業主(国民年金) | 会社員(厚生年金) | |

|---|---|---|

| 支払う保険料 | 毎月定額/年ごとに改定 | 収入によって異なる/企業と折半 |

| 将来の支給額 | 加入期間によって定額 | 加入期間と収入による |

| 加入年齢 | 20歳以上60歳未満 | 70歳未満 |

| 付加年金・国民年金基金 | 加入できる | 加入できない |

| 遺族年金 | 同じ家に住む子どもがいる場合に支給 | 同じ家に住む子ども、妻、55歳以上 の夫などがいる場合に支給 |

個人事業主は補償の差を埋めるため、付加年金や国民年金基金などに加入できます。また、遺族年金の支給条件も異なっているため確認しておきましょう。

個人経営者が加入できるその他の年金

私的年金は個人で積み立てる年金で、個人事業主は厚生年金よりもらえる年金が少ないため、複数の制度を活用するとより安心です。

具体的には国民年金基金や付加年金のほか、iDeCoや個人年金保険、小規模企業共済などが存在します。詳しい内容は後述します。

年金はいくらもらえる?個人事業主は老後が不安?

個人事業主は原則厚生年金に加入できないため、将来もらえる年金が少なくなります。自営業でも法人成りを考えていない場合や従業員を雇わない場合、国民年金だけになるため不安も出てくるでしょう。

十分な貯蓄があれば大丈夫だと思っていても、具体的にいくらあればいいのかは生活水準や求める老後生活によって様々です。

将来的にいくら年金をもらえるのか把握しておけば、老後の資金対策にも役立ちます。将来へ向けての投資だという考え方もあるので、ぜひしっかり確認してください。

国民年金の納付・受給金額

国民年金の保険料は毎月定額です。国民年金の第1号被保険者の個人事業主の場合、2023年度の保険料は月額1万6,520円、2024年度は1万6,980円です。物価や賃金の状況により1年ごとに見直しされており、ここ8年ほどは1万6,000円台で推移しています。

個人事業主が国民年金を受給するためには、10年以上の受給資格期間が必要です。受給資格期間は、国民年金保険料を納付した期間や納付を免除された期間などを合計したものです。もらえる国民年金の金額は、受給資格期間の長さによって変動します。

国民年金を40年間(480カ月)納めている自営業の場合、2023年度だと月額6万6,250円の年金を受給できます。納付忘れや免除期間があれば受け取れる金額は少なくなるため、一律ではないと覚えておくべきでしょう。

老後の生活に必要な費用は?

ゆとりある老後生活を送るために必要な生涯年収は、約3億円といわれています。ざっくり計算すると、手取り年収800万円で20歳から60歳まで働けば安定した生活を送れるといっていいでしょう。

具体的には、3億円÷800万円=37.5年間となるため、20歳から58歳まで働けばいい計算になります。これが手取り年収600万円だった場合は50年間、つまり20歳から70歳まで働かなければなりません。

年収800万円を目指すのは中々難しいと思うかもしれませんが、実際に稼げる人は多くいます。たとえばレバテックフリーランス利用者の平均年収は876万円です。目標年収に到達するためにもぜひ活用してみてください。

老後の資金対策として個人事業主ができること

個人経営などの個人事業主がゆとりある老後生活を送るには、早めの資金対策が必要です。国民年金は厚生年金に比べて支給額が低く、厚生年金との差額を埋める手段が必要になります。

具体的には計画的な貯蓄や国民年金以外の年金制度の活用が効果的です。複数の年金制度を活用すべく、自分に合う制度を選びましょう。個人事業主が活用できる年金制度の例は以下のとおりです。

- 1. 国民年金基金

- 2. 付加年金

- 3. iDeCo(イデコ、個人型確定拠出年金)

- 4. 個人年金保険

- 5. 小規模企業共済

受給額が増えれば将来設計をより良くできる可能性もあります。それぞれの制度について、自身が加入対象かどうか、何歳からいくら受給できるのかなどを確認していきましょう。

国民年金基金

国民年金基金は、国民年金に上乗せして加入できる公的な年金制度です。フリーランスや個人事業主などの国民年金の第1号被保険者が加入できます。加入は口数制で、掛金は加入時の年齢や性別、選択した給付の型などで決まります。詳しい条件は下記のとおりです。

| 掛金の上限額 | 1カ月あたり6万8000円 |

|---|---|

| 受取可能期間 | 原則65歳から一生涯(終身年金) |

| 主な加入条件 | 20~60歳の国民年金の第1号被保険者か、 60~65歳の国民年金に任意加入している者 |

| 掛金の増減 | 可能(ただし前納分は減額不可) |

個人事業主が国民年金の第1号被保険者の場合は、国民年金基金に加入できます。ただし、加入後に国民年金保険料の免除申請をしたり、国民年金の第2号被保険者や第3号被保険者になったりした場合は、国民年金基金から脱退となります。

国民年金基金を脱退した場合、すでに納付した掛金は将来年金として受給できます。公的な年金である安心感や、状況によって口数を調整できることなどがメリットです。

付加年金

付加年金は、国民年金保険料に上乗せして支払うことで将来もらえる年金を増やせる年金制度です。公的な制度であることに加え、毎月400円だけの上乗せでいい安心感と手軽さがメリットといえます。詳しい条件は下記の表をご覧ください。

| 支払う金額 | 一カ月あたり400円(前納による割引あり) |

|---|---|

| 受け取れる金額 | 付加保険料の納付月数×200円 |

| 受取可能期間 | 原則65歳から一生涯(終身年金) |

| 主な加入条件 | 20~60歳の国民年金の第1号被保険者か、 60~65歳の国民年金に任意加入している者 |

| 掛金の増減 | 定額のため増減不可 |

付加保険料を20歳から60歳までの40年間納付した場合、年金を2年以上受給すると元が取れる計算です。具体的な付加保険料の計算方法は下記のとおりです。

- 合計で支払う金額:400円×480カ月(40年間)=19万2,000円

- 将来もらえる金額:200円×480カ月(40年間)=9万6,000円(1年あたり)

1年ごとに支払った額の半分が支給されるため、年金が支給されて3年が過ぎれば得をする制度です。受け取れる金額は納付した月数により変わるため、若いうちから納めておけば支給額も増えてきます。

iDeCo(個人型確定拠出年金)

iDeCo(イデコ)は確定拠出年金法に基づく年金制度です。個人で設定した掛金を毎月一定額積み立てます。

掛金はただ貯めるのではなく、自分で運用して老後の資産を形成します。運用は投資信託や保険、定期預金など用意された運用商品から選んで行います。将来的には、掛金と運用した収益を合わせて老齢給付金として受け取れます。

通常の投資に比べ、iDeCoは税制面で優れているのがメリットです。デメリットとしては老後の資金のための制度であるため、原則として60歳になるまで資産を引き出せないことが挙げられます。

60歳から給付を受けるためには、iDeCoの通算加入者等期間が10年以上である必要があります。iDeCoで納付した掛け金は将来年金として受給できるほか、「一時金」として一括で受けとることも可能です。

iDeCoを取り扱う金融機関によって運用商品やサービス内容が異なるので、活用する際はよく比較検討して選ぶのがポイントです。

個人年金保険

個人年金保険は保険会社が販売する保険商品です。さまざまな種類があり、自分に合った商品を選べます。契約時に決めた年齢まで毎月保険料を支払い、満期になれば保険料に応じた金額を受け取れます。

具体的な商品の種類は、年金の積み立て方式、受け取り期間や回数などによって異なります。代表的な例を下記にまとめたので参考にしてみてください。

年金の積み立て方式

- 定額個人年金保険:契約時に決めた予定利率で運用

- 変額個人年金保険:選択した投資信託などの商品で運用

年金の受け取り期間

- 終身年金:加入者が生きている期間

- 確定年金:契約時に決めた期間(5~15年など)

年金の受け取り回数

- 分割払い:月ごと、年ごとに一定額を受け取り

- 一括払い:全保険期間の保険料を一括でまとめて受け取り

保険会社によっては取り扱っていないものもあるため、自分に必要な商品を選ぶことが大切です。

小規模企業共済

小規模企業共済は、個人経営や自営業などの個人事業主、小規模企業の経営者・役員などが自分の退職金を積み立てられる制度です。国の機関である中小企業基盤整備機構が運営しているため、安心できる制度のひとつでもあります。

掛金は月々1,000円から7万円まで500円単位で自由に選べるうえ、加入後の増減も可能です。確定申告では掛金を全額所得控除できるため、節税対策にも直接つながってきます。

共済金の受け取り方法は、一括・分割・併用の3つから選べます。共済金は確定申告時、一括受取だと「退職所得」扱いとなり、分割受取だと公的年金等の「雑所得」扱いになります。

退職所得の方が税制優遇されますが、まとまったお金を受け取ると使い込んでしまう可能性もあるでしょう。どちらが得かは人によって違うため、自身の状況を考えて選んでください。

小規模共済は税制面のメリットのほか、事業資金の借入れもできる制度です。個人事業主だから退職金がないのは仕方ないとあきらめず、老後の暮らしの安定のためにぜひ検討してみてください。

年金を払っていれば確定申告で節税できる

年金は老後の資金のためだけでなく、確定申告では控除の対象になります。所得控除を行えば所得税が減り、結果的に手取り額も増えるでしょう。さらにその分を掛金に回せば、将来の生活の安定やいざというときの備えにもなります。

具体的に自営業や個人経営だとどんな節税対策ができるか、確定申告に向けて確認しておきましょう。

国民年金は所得控除の対象

国民年金保険料は、確定申告の際に経費には含まれませんが所得控除の対象です。所得控除とは、納税で支払った金額などを1年間の収入から差し引ける制度です。収入が減れば所得税も下がるため、節税につながります。

所得控除には、基礎控除や社会保険料控除、小規模企業共済等掛金控除などがあります。納付した国民年金保険料は基本的に全額が控除の対象となるため、忘れずに申告しておきましょう。

所得控除を受けるためには、確定申告で年金保険料や掛金の金額を証明する書類を提出する必要があります。自営業の確定申告や所得控除について詳しく知りたい方は、以下の記事をご覧ください。

初めての個人事業主の確定申告|必要書類やいくらから必要でいつまでにするか

所得控除の対象は他にも

国民年金基金も社会保険料控除の対象です。また、iDeCoや小規模企業共済の掛金は小規模企業共済等掛金控除の対象となります。

所得控除は、個人の生活や将来のための保険料、社会保障のために必要な税金などを所得から減額するためのしくみです。そのため、任意加入である私的年金も控除対象に含まれます。

さまざまな年金制度を利用すれば将来の不安もなくなり、節税にもなるためお得といえるでしょう。その他にも便利な制度はさまざまあります。専門家の話が聞きたいなら、レバテックフリーランスの税理士紹介サービスがお得です。

年金の支払いが大変!個人事業主にできる対策

国民年金は、個人事業主が毎月払わなければならない税金です。しかし厚生年金とは違って全額が自己負担となるため、事業の資金繰りに影響してくる場合もあるでしょう。

中にはもし国民年金保険料を支払わなかったらどうなるのか、と思う個人事業主もいるかもしれません。他にも、保険料が下がったり一定期間だけ免除されたりする方法はないのか、というよくある疑問に答えていきます。

個人事業主が国民年金を払わないとどうなる?

国民年金を支払わない個人事業主のもとには、まず年金事務所(日本年金機構)から納付書が届きます。それでも年金を払わなければ特別催告状が届きます。特別催告状の封筒には3色あり、信号と同じで青、黄、赤の順で危険度が高いです。

さらに保険料を払わないでいると最終催告状が届き、そのまま未納だと督促状が送られてきます。督促状の期限までに納付しなければ、延滞金が課されるほか、本人や家族の財産の差押えが実施されてしまいます。

「どうせもらえるかわからないし…」「貯金しておけばいい」と考えて年金を払わないと大変なことになります。国民年金の支払いは法律で定められた義務です。忘れないようしっかりと支払うようにしましょう。

まとめて前納すると割引がある

国民年金保険料は基本的に定額ですが、まとめて前納すると割引があります。この制度を活用すれば、保険料の納付額を抑えることにもつながるでしょう。2023年度の納付金額や割引額は下記の表のとおりです。

| 納付の種類 | 1回あたりの納付金額 | 全体の割引額 | 1カ月あたりの割引額 |

|---|---|---|---|

| 毎月納付 | 1万6,520円 | - | - |

| 6カ月前納 | 9万8,310円 | 810円 | 135円 |

| 1年前納 | 19万4,720円 | 3,520円 | 293円 |

| 2年前納 | 38万7,170円 | 14,830円 | 618円 |

前納すると、割引以外にも納付忘れを避けられるというメリットがあります。なお、上記は納付書やクレジットカードで納付した場合の金額です。口座振替で保険料を支払う場合はさらに少し割引があります。

国民年金保険料を前納したい場合は、あらかじめ日本年金機構のWebサイトなどで納付期限・方法を確認し、期日までに手続きを行いましょう。

収入が少なければ免除制度を活用する

自営業や個人経営などの個人事業主の場合、会社員のように毎月安定した収入が得られるとは限りません。案件が受注できず収入が減少すると、国民年金保険料の納付が大きな負担となる場合もあります。保険料を払えない場合は、免除制度を活用するのも一つの方法です。

前年の所得が一定の金額以下であれば、国民年金保険料の免除申請が行えます。免除される金額の割合は前年の所得金額に応じて変わり、種類は全額・4分の3・半額・4分の1の4種です。

なお、免除の申請手続きを行わずに国民年金保険料を払わないままでいると、「未納」として扱われます。国民年金保険料を払えないときは、市区町村役場の窓口ですみやかに免除申請の手続きを行いましょう。

一時的に猶予を受けられる制度

免除ではなく、一時的に支払期日を延ばしてもらう保険料納付猶予制度も存在します。国民年金保険料の免除を受けたり支払わなかったりすると、将来的に受け取れる年金が減ってしまいます。少しだけ待てば保険料を捻出できる場合などに効果的です。

猶予制度の対象者は20~50歳で、免除制度と同じく前年の所得が一定額以下であれば申請して猶予が受けられます。一年の所得が少なく保険料の支払いが厳しい場合は、猶予制度を活用して老後の資金が減らないようにしましょう。

厚生年金加入者の扶養に入れる可能性も

基本的に個人事業主は厚生年金には加入できませんが、一定の条件を満たすと厚生年金に加入している親や配偶者の扶養に入れます。扶養に入れば第3号被保険者になるため、自身で年金保険料を支払う必要はありません。

家族が全国健康保険協会(以下:協会けんぽ)の厚生年金に加入している場合、扶養に入るための条件は以下のとおりです。

1年間の収入が130万円未満

- 被保険者(扶養者)と同居している:個人事業主の収入が被保険者の半分未満

- 被保険者(扶養者)と別居している:個人事業主の収入が被保険者の仕送り額よりも少ない

厚生年金の扶養に入るには健康保険組合の認定条件を満たす必要があり、条件は組合によって異なります。申請手続きをスムーズに進められるよう事前にWebサイトなどで確認しておくのがポイントです。

なお、個人事業主の配偶者は第3号被保険者にはならず、配偶者も国民年金保険料を納付する必要があります。会社員から個人事業主になり、今まで支払っていなかった配偶者の保険料まで支払わなければならない可能性もあるでしょう。

2人分の国民年金保険料の負担が厳しいと感じる場合は、配偶者や親の扶養に入れるかどうかも考えるのが大事です。

個人事業主の年金に関するよくある質問

個人事業主の年金に関するよくある質問をまとめました。余裕を持った老後生活のためにも、疑問点を解消しておきましょう。

Q. 個人事業主の年金の保険料と受給料はいくらですか?

2023年度の年金保険料は月額1万6,520円、20歳から60歳まで満額納付していた場合に受け取れる額は月額6万6,250円です。金額は毎年変更されます。

Q. 個人事業主はいつから年金を受け取れますか?

年金を受け取る条件は、保険料を25年以上納めている満65歳であることです。なお、保険料の納付済期間が25年未満であっても、保険料免除期間と合わせて25年以上であれば年金は受け取れます。

Q. 個人事業主は確定申告で年金を計上できますか?

個人事業主は本人の給与や年金、各種保険料等を経費として計上できません。代わりに社会保険料控除として計上することで、その年の所得から全額控除できます。

Q. 個人事業主と厚生年金の関係を教えてください

個人事業主は厚生年金に加入できないため、国民年金に切り替える必要があります。切り替えの際は年金手帳、印鑑、離職票や退職証明書等の書類が必要です。配偶者などの扶養に入れば第3号被保険者となるため、個別に保険料を納める必要はありません。

Q. 年金を増やすために個人事業主が利用できる制度はありますか?

国民年金の上乗せとして、国民年金基金、個人型確定拠出年金、付加年金等に加入できます。退職金の積み立てには小規模企業共済も有用です。

※本記事は2023年11月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。