個人事業主向けiDeCoガイド|上限やデメリット・小規模企業共済と比較 | レバテックフリーランス

個人事業主向けiDeCoガイド|上限やデメリット・小規模企業共済と比較

個人事業主の老後資金として有力なiDeCo。メリットが大きい一方で、元本割れなどのデメリットもあるため、体系的な知識が必要です。

そこで、個人事業主が知るべきiDeCoの基本や経費・節税上のメリット、シミュレーションなどをまとめて解説します。

国民年金基金や小規模企業共済との比較や年金以外でお金を得る方法も紹介するので、余裕ある老後のために参考にしてください。

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントですまずは相談してみる

個人事業主が利用できるiDeCoとはどんな制度?

iDeCo(個人型確定拠出年金)は私的年金の一つで、老後資金を作れる制度です。税制上の優遇措置があり、節税しながら手取りを増やせるのが特徴です。

制度の概要と実際どれだけ節税できるか、具体的な金額も交えて紹介します。

iDeCoは掛金を運用して資産形成できる制度

iDeCoは、掛金と運用益の合計額を受け取れる制度です。以下の手順で掛金を運用しながら老後資金を作ります。

- 掛金の額を決めて払う

- 掛金で定期預金や保険商品、投資信託を運用する

- 掛金の合計や運用成績に応じて年金を受け取る

加入できるのは20歳以上~65歳未満の人です。掛金は65歳になるまで払え、60歳以降に受給できます。

個人事業主の掛金上限(満額)は6万8,000円

個人事業主がひと月に払える掛金は、満額6万8,000円です。1ヶ月・1年の上限額を働き方別に紹介します。

| 働き方 | 掛金上限(1ヶ月/1年) |

|---|---|

| 個人事業主(自営業者) | 1ヶ月:6万8,000円/ 1年:81万6,000円 |

| 勤め先に企業年金がない会社員 | 1ヶ月:2万3,000円/ 1年:27万6,000円 |

| 企業型確定拠出年金だけに加入する会社員 | 1ヶ月:2万円/ 1年:24万円 |

| 確定給付企業年金と企業型確定拠出年金に加入する会社員 | 1ヶ月:1万2,000円/ 1年:14万4,000円 |

| 確定給付企業年金だけに加入する会社員 | 1ヶ月:1万2,000円/ 1年:14万4,000円 |

| 公務員 | 1ヶ月:1万2,000円/ 1年:14万4,000円 |

| 専業主婦(夫) | 1ヶ月:2万3,000円/ 1年:27万6,000円 |

個人事業主は他の働き方より上限が高くなっていますが、際限なく掛金は上げられません。

どれだけ節税できるか、控除額をシミュレーション

30歳/年収400万円/掛金1万円の場合、1年間の節税額は1万8,000円ほどです。65歳まで積み立てれば、iDeCo未加入の場合と比べて約63万円節税できます。

| 1年間の所得税の節税額 | 6,000円 |

|---|---|

| 1年間の住民税の節税額 | 1万2,000円 |

| 1年間の節税額(所得税・住民税の節税額合計) | 1万8,000円 |

| 65歳まで積み立てた場合の節税額 | 63万円 |

あくまでも簡易計算による金額なので、目安として参照してください。

iDeCoに加入するメリットとデメリット

掛金が所得控除され、運用益に税金がかからないのがiDeCoのメリットです。一方で、運用に失敗すると掛金の合計より受給額が減る恐れもあります。加入してから後悔しないよう、メリット・デメリットを把握しましょう。

iDeCoのメリット

税制上の優遇があるのがiDeCoの大きなメリットです。

- 掛金全額が所得控除される

- 受給時も控除が受けられる

- 運用益が非課税

掛金が控除されると課税所得金額が減り、所得税や住民税が少なくなります。受給時も受け取る方法に応じて、「公的年金等控除」か「退職所得控除」が適用可能です。

さらに、iDeCoの運用益には税金がかかりません。通常、金融商品を運用して出た利益は20%ほど課税されます。税金が差し引かれず、運用益をすべて資産にできるのがiDeCoのメリットです。

iDeCoのデメリット

元本割れリスクがあり、生活費が必要でもすぐに引き出せないのがデメリットです。

- 運用成績によっては受給額が減る

- 60歳までお金を受け取れない

- ふるさと納税の控除上限額が下がる

- 専用口座を開設しないといけない

受給額は運用成績により変わるので、掛金の合計より少なくなるケースもあります。利益が出ても、引き出しは60歳まで待たないといけません。ふるさと納税の控除が減るのも要注意です。

また、iDeCoの利用には専用口座が必要で、開設費用や管理手数料がかかります。後述する他の制度と比較し、iDeCoを選んでも大丈夫そうか確認してください。

iDeCo以外の個人事業主向けの制度・運用商品

国民年金基金やつみたてNISAなど、個人事業主が資産形成する方法は多くあります。金銭事情は皆違うので、掛金の額や受給年齢を細かく見て選ぶのが大切です。無理なく老後資金を作れるよう、各制度の特徴を解説します。

iDeCoと他4つの制度の違いを一覧表で紹介

個人事業主が利用可能な5つの制度の違いを一覧表にまとめました。

| iDeCo | 国民年金基金 | 付加年金 | つみたてNISA | 小規模企業共済 | |

|---|---|---|---|---|---|

| 月々の掛金・保険料 | 5,000~6万8,000円 | 加入時の年齢や口数により変動(上限6万8,000円) | 400円 | 100円~約3万3,000円(年間上限40万円) | 1,000円~7万円 |

| 所得控除の種類 | 小規模企業共済等掛金控除 | 社会保険料控除 | 社会保険料控除 | 控除なし | 小規模企業共済等掛金控除 |

| 受給額 | 運用実績により変動 | 加入口数により変動 | 200円×付加保険料を納めた月数 | 運用実績により変動 | 掛金の額や納めた月数により変動 |

| 受給年齢 | 60~65歳 (加入期間により変動) |

65歳または60歳 | 65歳 (繰り上げ・繰り下げも可) |

いつでも可 | 65歳以上で180ヶ月以上掛金を払ったとき (個人事業の廃業時なども可) |

| 留意事項 | 掛金の上限額6万8,000円は、 国民年金基金または国民年金付加保険料との合算。 |

掛金の上限額6万8,000円はiDeCoとの合算。 | 国民年金基金の加入者・ 国民年金保険料を免除されている人は入れない。 |

非課税期間は最長20年間。 | 資金繰りが難しいときなどに使える貸付制度がある。 |

国民年金基金

国民年金基金は、iDeCoと同じく公的年金にプラスしてお金を受け取れる制度です。iDeCoとは受給額と加入できる人が異なります。

| 受給額 | 加入できる人 | |

|---|---|---|

| 国民年金基金 | 固定 | 個人事業主やその家族、学生 |

| iDeCo | 運用成績で変わる | 会社員や公務員も可 |

国民年金基金は掛金・受給額が固定なので、元本割れリスクがありません。一定額を確実に受け取りたい人に向いています。iDeCoとの併用も可能です。

付加年金

付加年金は毎月400円の付加保険料を払い、年金に上乗せする制度です。受給額は「200円×付加保険料を払った月の数」で計算できます。35歳から60歳まで毎月(300ヶ月)払った場合の保険料・受給額は以下のとおりです。

| 払う保険料 | 受給額(年額) |

|---|---|

| 400円×300ヶ月=12万円 | 200円×300ヶ月=6万円 |

受給開始後2年間で元がとれる計算になります。保険料が定額なので、リスクを避けたい人におすすめです。iDeCoと併用できますが、国民年金基金に入っている人は利用できません。

つみたてNISA

つみたてNISAは、少額の投資をしながらお金を積み立てられる制度です。金融庁の基準を満たす投資信託を扱うので、初心者も運用しやすくなっています。iDeCoと同じく、運用益に税金はかかりません。

好きなタイミングでお金を受け取れるのがiDeCoとの大きな違いです。積立額もいつでも変更できるので、状況に合わせて柔軟に運用できます。余裕があれば、iDeCoと併用してもいいでしょう。

小規模企業共済

小規模企業共済は、個人事業主や小規模企業の経営者向けの退職金制度です。退職金がもらえるほか、以下のメリットもあります。

- 掛金全額が所得控除される

- 退職金は一括でも分割でも受け取れる

- 緊急時に事業資金が借りられる

毎月の掛金は1,000円から7万円の間で500円単位で決められ、全額控除が受けられます。退職金は受け取る方法を選べ、「退職所得」か「雑所得」になるのもポイントです。

事業資金は以下の状況に対処する際に借りられます。

- ケガ

- 病気

- 経営環境の変化

低金利で、即日の借入も可能です。廃業した後の生活費を確保しつつ、不測の事態のリスクヘッジにもなるでしょう。

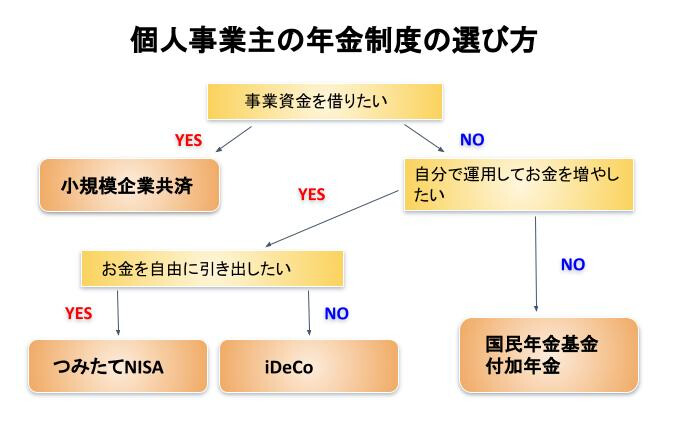

自分に向いている年金制度の選び方

以下のフローで、自分に適した個人事業主の年金制度を選べます。

自ら商品を運用して高い利回りを狙うなら、iDeCoかつみたてNISAがおすすめです。以下はiDeCoに向いている人の特徴です。

- すでに貯金がある

- 高収入を得ている

- 金銭管理がしっかりとできる

収入が少ない人、貯金にすぐ手をつけてしまう人はiDeCoに向かない可能性があります。入院や冠婚葬祭など急な出費があっても簡単に引き出せないからです。万が一のときすぐに使えるお金が欲しい人は、つみたてNISAを選んでください。

国民年金基金・付加年金は、一定額のお金を生涯にわたって受給したい人に向いています。終身年金なので、長生きによる資金不足のリスクに備えられるでしょう。

事業資金のサポートも必要なら、小規模企業共済がおすすめです。貸付制度が充実しており、経営悪化時や災害時にすみやかにお金を借りられます。

個人事業主がiDeCoに加入する際の注意点

個人事業主がiDeCoを利用する際は、正しく手続きした上で忘れずに確定申告してください。従業員が入るときに必要な書類もあるので要チェックです。紹介する4つのポイントを把握すれば、手続きや加入後の不明点が減るでしょう。

加入する際の流れを知って正しく手続きする

iDeCoに入る際は、掛金の額や運用商品を決めます。以下の手順で選択しましょう。

- 加入条件や掛金の上限を調べる

- 掛金をいくら払うか決める

- 何を運用するか決める

- 金融機関を決める

特に気をつけたいのは掛金の額です。掛金が大きいほど節税効果は高く、多くの年金が受け取れます。掛金の変更は年1回しかできないので、無理なく払い続けられるか考えて申し込んでください。

従業員が入る場合は事業主証明書が必要

iDeCo加入を希望する従業員がいたら、事業主証明書が必要です。以下の手順で手続きしてください。

- 事業主証明書を従業員に発行する

- 掛金を払う

- 源泉徴収と年末調整をする

- 現況届をオンラインで提出する

掛金の払い方は「事業主払込」「個人払込」のいずれかを選べます。従業員が「個人払込」を選んだ場合、個人事業主側の支払いは不要です。

iDeCoに加入する個人事業主は確定申告が必要

iDeCoに加入する個人事業主が所得控除を受けるには、確定申告が必要です。申告に必要な書類は以下のとおりです。

- 確定申告書B「第一表」

- 確定申告書B「第二表」

- 小規模企業共済等掛金払込証明書

確定申告書B「第一表」「第二表」には、年間の掛金の合計を書いてください。合計額は10月ごろ届く「小規模企業共済等掛金払込証明書」に書いてあります。確定申告書に金額を記載したら、小規模企業共済等掛金払込証明書とともに提出しましょう。

金融機関の提案だけでなく自己判断も大切にする

金融機関の言葉だけでなく、自己判断も重視してください。金融機関に言われるがまま契約すると後悔する場合もあります。iDeCoをあつかう金融機関を選ぶ際は、以下に着目するのがコツです。

- 運用商品が豊富で自分に合ったものが選べるか

- 無料セミナーなどのサポートがあるか

- 口座の開設費用や管理手数料は安いか

iDeCoの口座は1つしか開設できない上、長期的に使います。上の観点から金融機関をよく見極め、慎重に契約しましょう。

個人事業主が節税して老後資金を増やす他の方法

節税して老後資金を作る方法は、年金制度だけではありません。経費を多めに計上して手取りを増やすなど、工夫次第でお金は貯まります。

フリーランスエージェントも資産形成や節税に役立ちます。老後の不安を払拭できるよう、詳細を見ていきましょう。

経費を増やして所得税を減らす

経費を増やして課税所得金額を減らせば、所得税や住民税が少なくなります。事業の支出を見直し、計上の見落としがないかチェックしてください。以下は経費になる費用の例です。

- 通信費

- 接待交際費

- 旅費交通費

- 消耗品費

家を事務所として使っているなら、家賃も経費にできます。床面積のうち、仕事で使う割合を家賃と掛けた数値を経費にするのが一般的です。水道光熱費も仕事で使った分を経費にすれば節税になります。

個人事業主の経費についてもっと詳しく知りたい方は、こちらの記事で解説していますのでぜひご覧ください。

個人事業主が経費に計上できるもの一覧|上限や裏技的な方法も紹介

フリーランスエージェントを利用する

フリーランスエージェントが提供するサービスも資産形成や節税につながります。

- 高単価案件に参画して収入自体を増やせる

- 参画者優待サービスで割引を受けられる

- 税理士紹介サービスで効果的な節税対策ができる

エージェントは高単価案件を多く保有するので、収入アップできる可能性があります。たとえばレバテックフリーランス利用者の平均年収は876万円です。収入を今より増やせば、老後資金を作りやすくなるでしょう。

また、レバテックフリーランスには、税理士紹介サービスがあります。経費の見直しや効果的に節税できます。実際、利用者からは「知らなかった節税対策を教えてくれた。もっと早く相談すべきだった」との声がありました。

個人事業主とiDeCoに関するよくある質問

「仕事をやめたらどうなる?」「自営業者の配偶者も入れる?」など、気になるiDeCoの疑問に回答します。

個人事業主ならではのトピックとして、掛金が経費になるかどうかにも触れました。iDeCoに入る前にぜひ確認してみてください。

Q. 仕事をやめたらiDeCoはどうなりますか?

仕事をやめてもiDeCoの解約や脱退は基本的にできません。ただし、以下の処置は可能です。

- 掛金の減額

- 積立の停止

掛金は年に1回、「加入者掛金額変更届」を金融機関に出せば減額できます。積立を停止するときは「加入者資格喪失届」を出しましょう。

Q. 自営業者の配偶者はiDeCoに入れますか?

20歳以上60歳未満の自営業者と家族(国民年金第1号被保険者)は、iDeCoに入れます。iDeCoは国民年金の被保険者なら誰でも利用できる制度です。ただし、国民年金保険料を免除されている人、農業者年金の被保険者は対象外となります。

Q. 掛金が少ないと意味ないですか?

掛金が5,000円など少額でも投資する意味はあります。所得税・住民税の節税になる上、長期にわたって運用すれば投資リスクも減るからです。ただし、掛金が少ないと金額に対する手数料が割高になるので要注意です。

Q. iDeCoの掛金は経費になりますか?

iDeCoの掛金は経費にできないので、確定申告時に「所得控除」として処理します。掛金の合計額は「小規模企業共済等掛金払込証明書」をチェックしましょう。書類に書いてある金額を見ながら、正確に申告してください。

※本記事は2023年10月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。