個人事業主が加入する社会保険とは?保険料を安くする方法も解説 | レバテックフリーランス

個人事業主が加入する社会保険とは?保険料を安くする方法も解説

個人事業主になると、働き方が自由になる一方で、税金や保険など、会社員時代にはなかった手続きが必要になります。「開業前にどんな手続きをすればいいのか」「社会保険はどうなるのか」など、不安に感じている方もいるのではないでしょうか。

この記事では、個人事業主が開業前にやるべき社会保険の手続きについて解説します。個人事業主が利用できる公的制度や民間保険についても解説しますので、これから個人事業主として開業する方はぜひ参考にしてみてください。

個人事業主と会社員の健康保険の違い

日本では原則として、すべての国民が社会保険か国民健康保険に加入する義務があります。会社員は社会保険に加入し、個人事業主は国民健康保険に加入することがほとんどです。

個人事業主と会社員の健康保険の具体的な違いは、下記の表の通りです。

| 個人事業主 | 会社員 | |

|---|---|---|

| 加入する保険 | 国民健康保険 | 社会保険 |

| 保険料の負担割合 | 全額自己負担 | 会社と折半 |

| 保険料の算出方法 | 前年の所得により算出される | 一定期間の給与等の平均額により算出される |

| 保険料の支払い方法 | 自分で支払う | 給与から天引きされる |

社会保険の加入の流れについては、下記の記事でも詳しく解説しています。

個人事業主の社会保険|加入義務や負担額をケース別に解説

個人事業主が健康保険に加入する方法

個人事業主になると、会社員時代とは異なり、自分で健康保険に加入する必要があります。健康保険への加入方法は、大きく分けて3つあります。

国民健康保険へ加入する

個人事業主が健康保険に加入する一般的な方法は、国民健康保険への加入です。国民健康保険は、市区町村が運営する公的な医療保険制度であり、病気や怪我をしたときに経済的な負担を軽減してくれる制度です。

手続きは住んでいる市区町村の窓口で行います。必要な書類や手続き方法は、市区町村のホームページなどで確認してみてください。

国民健康保険を選ぶメリット

国民健康保険のメリットは、自治体によって保険料が異なり、比較的安い保険料で加入できる可能性がある点です。また、加入手続きが比較的簡単であるという点もメリットと言えます。

国民健康保険を選ぶデメリット

国民健康保険のデメリットは、保険料は前年の所得を基準に計算されるため、前年度より収入が下がってしまうと手取りが大きく減少する可能性がある点です。

国民健康保険について知りたい方は、厚生労働省のホームページを参考にしてみてください。

国民健康保険制度|厚生労働省

自治体以外の国民健康保険組合に加入する

個人事業主の中には、自治体の国民健康保険ではなく、国民健康保険組合に加入するケースも見られます。国民健康保険組合は、同業種や同じような職業に従事する人々が集まって組織する組合です。

国民健康保険組合を選ぶメリット

国民健康保険組合を選ぶメリットとして、組合によっては、自治体の国民健康保険より保険料が低い組合があることや、経営に関する相談窓口や、税務に関するセミナーなどを開催している組合もあること、が挙げられます。

国民健康保険組合を選ぶデメリット

国民健康保険組合を選ぶデメリットとしては、加入できる業種や条件が限定されている場合があったり、自治体の国民健康保険よりも加入手続きが複雑な場合があったりすることが挙げられます。

任意継続をする

会社員を辞めて個人事業主になる場合は、会社員の時に加入していた健康保険を任意継続することができます。任意継続とは、退職後も2年間、以前と同じ健康保険に加入できる制度です。

退職前に、勤務先の会社から任意継続の手続きに関する書類を受け取り、退職後にその書類と必要書類を健康保険組合に提出することで、手続きが完了します。

任意継続を選ぶメリット

任意継続のメリットには、会社員時代と同じ健康保険に加入できるため、同様の保険内容で安心して医療サービスを受けられることが挙げられます。

任意継続を選ぶデメリット

任意継続のデメリットは、会社員時代よりも収入が減少しても、2年間は保険料が変わることがない点が挙げられます。また、任意継続の場合、会社負担がなくなるため、会社員時代よりも多く保険料を支払う必要があります。

扶養家族になる

配偶者や親族が会社員や公務員で、その方の健康保険の扶養家族になれる場合は、その健康保険に加入することができます。

扶養家族になるための条件には下記などがあります。

- 被保険者の配偶者または3親等以内の親族であること

- 年間収入が130万円未満であること(60歳以上は180万円未満)

- 他の健康保険に加入していないこと

扶養家族を選ぶメリット

扶養家族になるメリットは、自分で保険料を負担する必要がなく、健康保険の恩恵を受けることができる点です。

扶養家族を選ぶデメリット

扶養家族になるデメリットは、扶養家族であるためには、130万円未満に収入を抑える必要があることです。そのため、個人事業主でたくさん稼ぎたいと考えている方にはおすすめできません。

個人事業主が備えるべき民間保険

個人事業主は、会社員と比べて収入や保障が不安定になりがちです。そのため、公的な健康保険に加えて、民間保険で不足する部分を補うことが重要になります。

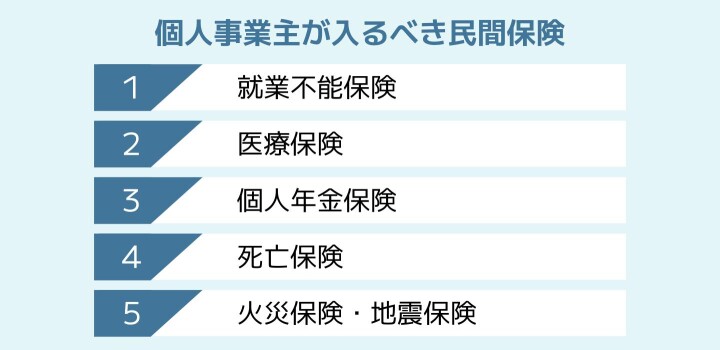

個人事業主が入るべき民間保険には下記の5つがあります。

それぞれ詳しく説明します。

収入減に備える就業不能保険

病気やケガで働けなくなった場合、収入が途絶えてしまうリスクがあります。就業不能保険は、病気やケガで一定期間就業ができなくなった場合に、生活費を補填してくれる保険です。

会社員の健康保険には最大1年6か月間、給与の約3分の2を受け取れる傷病手当がありますが、個人事業主にはないため、就業不能保険に加入しておくと安心です。

病気やケガに備える医療保険

医療保険は、病気やケガによる入院や手術にかかる費用を補填してくれる保険です。病気やケガの治療費は、場合によっては高額になる可能性があります。

公的な医療保険制度である高額療養費制度の併用を検討することもおすすめです。

高額療養費制度については、厚生労働省のページを確認してみてください。

高額療養費制度を利用される皆さまへ|厚生労働省

老後の生活資金を準備する個人年金保険

老後の生活資金を準備するために、個人年金保険への加入を検討しましょう。

個人事業主は、会社員のように退職金を受け取ることができません。また、個人事業主が加入する国民健康保険だけでは、老後の生活資金として不十分である場合があります。

万が一の場合に備える死亡保険

家族がいる場合は、万が一の場合に備えて死亡保険への加入を検討してみてもいいでしょう。死亡保険は、死亡した場合に、家族に保険金が支払われる保険です。

死亡保険には、定期保険・終身保険・養老保険の3つのタイプがあり、それぞれの保険のメリットとデメリットを鑑みて選ぶのがおすすめです。

事業リスクに備える火災保険・地震保険

事務所や店舗を所有している場合は、火災保険や地震保険に加入して、事業リスクに備えましょう。火災や地震が起きた場合に、損害を補償してくれる保険です。

上記の5つ以外にも、条件を満たせば労災保険に特別加入できる個人事業主もいます。労災制度について詳しく知りたい方は、下記の記事も参考にしてみてください。

個人事業主も労災保険に入れる!代わりになるおすすめ制度も紹介

個人事業主が利用できる公的制度

個人事業主は、会社員のように充実した福利厚生を受けられないと思われがちですが、個人事業主でも利用できる公的制度はいくつか存在します。

ここで紹介する制度を活用することで、事業の安定化や万が一の際の備えを強化することができるでしょう。

小規模企業共済制度

小規模企業共済制度は、個人事業主や中小企業の経営者が事業資金を積み立てながら、退職金や廃業時の生活資金を準備できる制度です。

掛金の額は、月1,000円から7万円までで自由に設定できます。掛金として積み立てた額は、全額所得控除の対象になるため、節税効果が期待できます。

小規模企業共済制度の加入資格や手続きなどの詳細は、独立行政法人中小企業基盤整備機構のWebサイトで確認してください。

小規模企業共済とは|独立行政法人中小企業基盤整備機構

中小企業退職金共済制度

中小企業退職金共済制度は、従業員を雇用している個人事業主が掛金を積み立て、従業員の退職時に退職金を支払うことができる制度です。

掛金が全額損金として算入できるため、節税効果が期待できます。また、従業員の福利厚生を充実させることで、人材の定着にもつながるでしょう。

加入資格や手続き、掛金などの詳細は、独立行政法人勤労者退職金共済機構のWebサイトで確認できます。

中小企業退職金共済制度|独立行政法人勤労者退職金共済機構

経営セーフティ共済

経営セーフティ共済は、取引先の事業者の倒産により、売掛金などの貸付金の回収が困難になった場合に、共済金を受け取ることができる制度です。

取引先の倒産という予期せぬ事態に備えることができ、事業の安定化につながります。

加入資格や手続きなどは、独立行政法人中小企業基盤整備機構のWebサイトで確認してみてください。

経営セーフティ共済とは|独立行政法人中小企業基盤整備機構

個人事業主が税金を安くする方法

個人事業主にとって、健康保険料は大きな負担となるでしょう。少しでも負担を減らすために、活用できる控除制度を2つ紹介します。

社会保険料控除を受ける

社会保険料控除とは、支払った社会保険料の一部を所得から控除できる制度です。この制度を利用することで、所得税や住民税の計算の基礎となる課税所得が減り、支払う税金の額を少なくすることができます。

社会保険料控除の対象となる社会保険料は下記の通りです。

- 厚生年金保険料

- 国民健康保険料

- 国民年金保険料

- 健康保険料

- 雇用保険料

- 介護保険料

- 後期高齢者医療保険料

- 労働者災害補償保険料

社会保険料控除を受けるためには、確定申告時に、社会保険料控除証明書を添付する必要があります。社会保険料控除証明書は、各保険者から送付されますので、大切に保管しておきましょう。

社会保険料控除についての詳細は、国税庁のWEBサイトを確認してみてください。

No.1130 社会保険料控除|国税庁

配偶者控除・配偶者特別控除を受ける

配偶者の所得が一定以下の場合、配偶者控除または配偶者特別控除を受けることができます。配偶者控除・配偶者特別控除を受けるためには、確定申告時に、配偶者の所得に関する書類を添付する必要があります。

配偶者控除と配偶者特別控除の違いは、対象となる配偶者の所得金額です。それぞれの金額の条件は下記の通りです。

- 配偶者控除:配偶者の年間所得が48万円以下(給与収入なら103万円以下)

- 配偶者特別控除:配偶者の年間所得が48万円超133万円以下(給与収入なら103万円超201万6千円以下)

※本記事は2024年5月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。