個人事業主が加入できる社会保険は?保険料を抑える方法も紹介! | レバテックフリーランス

個人事業主が加入できる社会保険は?保険料を抑える方法も紹介!

個人事業主と会社員とでは、加入できる社会保険の種類が異なります。個人事業主として新たなスタートを切るのであれば、この違いについてはしっかりと把握しておきたいものです。

この記事では、個人事業主が加入できる社会保険を紹介します。加入手続きについても解説するので、ぜひ参考にしてみてください。

社会保険の強制加入と任意加入の違い

社会保険には「強制加入」と「任意加入」の2つの仕組みがあります。

強制加入は法律で加入が義務付けられているもので、条件を満たす人は必ず加入しなければなりません。一方、任意加入は個人の判断で加入を選択できる制度であり、より手厚い保障を求める人が利用します。

どちらの制度も将来の生活保障という目的は同じですが、加入の義務性に違いがあることを理解しておきましょう。

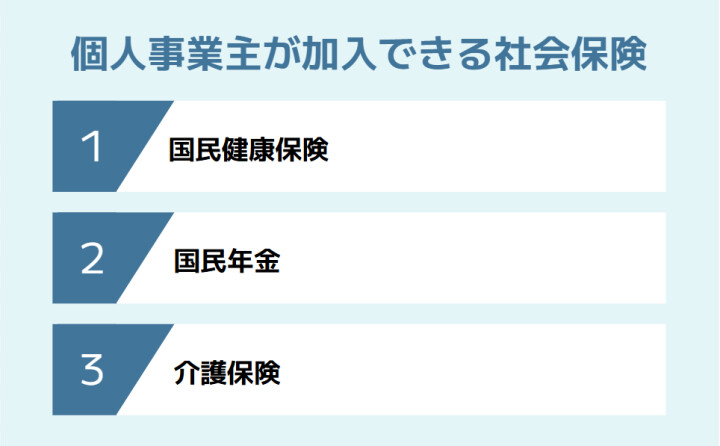

個人事業主が加入できる社会保険

個人事業主が加入できる社会保険は、大きく3つあります。詳しくは下記をご覧ください。

国民健康保険

個人事業主は国民健康保険への加入が義務付けられています。国民健康保険は病気やけがをしたときの医療費負担を軽減するための制度です。個人事業主の場合は、市区町村または国民健康保険組合の国民健康保険に加入することとなります。

なお国民健康保険は、前年の所得が多いほど保険料も高くなる仕組みが採用されています。

参考:国民健康保険制度|厚生労働省

国民年金

国民年金は、加入者の老後の生活を支えるための制度です。個人事業主は第1号被保険者として加入が義務付けられています。厚生年金とは異なり、所得によって保険料が上下しないことが特徴です。保険料は月額1万7,510円(令和7年度)と定額で、年間で約21万円程度の負担です。

国民年金には月額400円の付加保険料を納付することで、受け取る年金の額を増やすことができる制度があります。詳しくは後述します。

参考:【国民年金】パンフレットと動画のページ|厚生労働省

介護保険

介護保険は、介護が必要になったときのための扶助制度であり、市区町村によって運営されます。40歳以上の国民に加入が義務付けられており、個人事業主も例外ではありません。

保険料は、40~64歳の第2号被保険者だと国民健康保険料と一緒に徴収され、65歳以上の第1号被保険者になると年金から天引きされるか、個別に納付書で支払うことになります。保険料については、市区町村ごとに異なります。

介護サービスを利用する際の自己負担は原則1~3割です。

参考:介護保険制度の概要|厚生労働省

個人事業主が従業員を雇用した場合の社会保険

従業員を雇っている個人事業主は、下記の社会保険に加入させる必要があります。

- 健康保険

- 厚生年金保険

- 介護保険(40歳以上の従業員が対象)

- 労働保険(労災保険・雇用保険)

林業や運送事業などに携わっている方などの特例を除き、基本的に個人事業主自身は労働保険への加入はできません。

一方で従業員の雇用にあたっては加入義務が発生する点に留意してください。従業員を雇った際は、事業者として従業員の社会的保障に関わる責任があることを覚えておきましょう。

参考:労働保険について|厚生労働省

個人事業主向け|社会保険料の負担額を抑える方法

ときとして経営に重くのしかかることもある社会保険料ですが、いくつかの方法で負担を抑えることが可能です。

国民健康保険料は前年の所得をベースに計算されるため、適切な経費計上や青色申告の特別控除を活用して課税所得を抑えることで、結果的に保険料を減らすことができます。たとえば、事業に関わる経費は漏れなく計上し、青色申告特別控除(最高65万円)を受けることで課税所得を減らすことが可能です。

なお、国民年金には免除・猶予制度が設けられています。所得が一定以下の場合、申請により保険料が全額または一部免除されることがあります。ただし、免除を受けると将来の年金受給額が減少するため、長期的視点での判断が必要です。納付が難しい時期だけ活用するとよいでしょう。

国民健康保険・国民年金への加入方法

個人事業主として独立したら、国民健康保険と国民年金への加入手続きが必要です。怠ると必要な保障が受けられない、あるいは法的なペナルティが課せられるなど不利益を被る可能性があるため、速やかに手続きを行いましょう。

国民健康保険の加入手続き

国民健康保険への加入手続きは、市区町村役場の国民健康保険課(または保険年金課)で行います。会社を退職して個人事業主になった場合は、退職日から14日以内に手続きを行うことが求められています。

自治体によって異なる場合もありますが、手続きに際して必要なものは基本的に下記のとおりです。

- 本人確認書類(マイナンバーカードや運転免許証など)

- 退職証明書または健康保険資格喪失証明書

- 印鑑

加入手続き後、保険証が発行されます。

以下の記事では、フリーランスが加入できる健康保険について詳しく解説しています。併せてお読みください。

フリーランスの健康保険とは?安くする方法や国保以外の選択肢も紹介!

国民年金の加入手続き

国民年金の加入手続きも健康保険同様、自身が住民票を置く市区町村役場の国民年金課(または保険年金課)で行います。

必要書類は下記をご参考ください。

- 本人確認書類(マイナンバーカードや運転免許証など)

- 年金手帳または基礎年金番号通知書

- 退職証明書

4~5月に手続きをした場合は6月に、それ以外は手続きの翌月に納付書が送られてくるので、指示に従って保険料を納めます。

健康保険の任意継続を選択する場合

会社を退職して個人事業主になる場合、すぐに国民健康保険に切り替えるだけでなく、それまで加入していた健康保険の「任意継続被保険者」になるという選択肢もあります。これは最長2年間、元の健康保険に継続して加入できる制度です。

任意継続のメリットとしては、国民健康保険より保険料が安くなる可能性がある点が挙げられます。特に開業直後で所得が不安定な時期には、保険料負担を抑える効果が期待できるでしょう。

ただし、保険料は前年の給与をベースに計算されるため、退職前の給与が高かった場合は国民健康保険より高くなることもあります。また、2年間の有効期限が切れると、国民健康保険への加入手続きが必要になるため、手続きが二度手間になるというのも難点です。

個人事業主が任意加入できる年金制度

個人事業主は国民年金だけでは老後の資金が不足する可能性が高いため、任意で加入できる年金制度を活用すると良いでしょう。複数の制度を組み合わせることで、より安定した老後の生活を実現できる可能性が高まります。

国民年金基金

国民年金基金は、国民年金(老齢基礎年金)に上乗せする形で給付を受けられる公的な年金制度です。個人事業主をはじめとする国民年金第1号被保険者が任意で加入できます。

掛金は所得控除の対象となるため、税制上のメリットもあります。月々5,000円から6万8,000円までの範囲で設定でき、自分の経済状況に合わせて掛金を選べるのが特徴です。加入時の年齢や選択するプランによって将来の年金額が決まります。

運用は国民年金基金連合会が行うため個人で運用する必要がなく、安定した運用が期待できます。ただし、一度加入すると原則として脱退は認められていないため、加入前に十分検討しておきましょう。将来的に安定した収入源を確保したい個人事業主に適した制度と言えます。

付加年金制度

付加年金制度は、国民年金に月額400円を上乗せして納付することで将来の年金額を増やせる制度であり、個人事業主も加入対象となります。

主だったメリットは、掛け金に対するリターンの高さです。月400円の掛け金に対して、老齢基礎年金に年間200円×納付月数が上乗せされます。20年納付した場合、年間4万8,000円多く受給できる計算になります。

市区町村の国民年金窓口で申請でき、国民年金の保険料と併せて納付可能です。ただし、国民年金基金やiDeCoに加入している場合は付加年金との併用はできません。

iDeCo(イデコ)

iDeCo(個人型確定拠出年金)は、自分で掛け金を拠出し、運用商品を選んで運用する年金制度です。個人事業主の場合、月額6万8,000円を上限に拠出でき、拠出額は全額所得控除の対象となります。

iDeCoの魅力はなんといっても掛け金の拠出時や運用益への課税時、そして受取時のすべてで税制優遇を受けられる点でしょう。特に高所得の個人事業主にとっては、所得控除による高い節税効果を見込めます。

なお積立金は60歳まで引き出せない制度設計となっており、老後資金として確実に積み立てたい方に向いています。月々5,000円から始められるので、無理なく長期的に取り組める点も魅力でしょう。

なお、税制改正に伴い、掛け金の上限額は今後変更される可能性があります。

個人事業主の社会保険は控除対象!

個人事業主が支払った社会保険料は税金の控除対象となるため、節税効果を期待できます。適切に申告することで税負担を軽減できるため、仕組みを理解しておきましょう。

国民健康保険料と国民年金保険料は、確定申告の際に「社会保険料控除」として全額所得から差し引くことが可能です。たとえば、年間で国民健康保険料に20万円、国民年金保険料に約20万円を支払った場合、合計40万円を所得から控除できます。所得税率が20%の場合、8万円の節税効果となります。

さらに、任意加入の制度である国民年金基金やiDeCo(個人型確定拠出年金)の掛金も全額所得控除の対象です。これらを活用することで、老後の資金形成と同時に節税効果も得られるため、個人事業主にとって効率的な資産形成が可能になります。

なお、控除を受けるためには、支払った保険料の金額を証明する書類が必要です。国民健康保険料・国民年金保険料の納付証明書は年末に送付されますので、大切に保管しておきましょう。e-Taxを利用してオンライン上で手続きを済ませることも可能なので、活用を検討してみてください。

【社会保険】法人化に際しての注意点

個人事業主から法人化(法人成り)すると、社会保険の加入形態が大きく変わります。法人の場合、原則として社会保険(健康保険・厚生年金保険)への加入が義務付けられるため、事前に理解しておかなければなりません。

法人化すると、代表者(社長)も従業員として扱われるため、国民健康保険・国民年金から健康保険・厚生年金保険への切り替えが必要です。

また、法人化による社会保険料の変化として、保険料が増加する傾向があります。健康保険料と厚生年金保険料は標準報酬月額に基づいて計算され、会社と個人で折半するため、会社側の負担も発生します。ただし、負担分は法人の経費として計上できます。

以下の記事では、法人化の手続きについて詳しく解説しています。併せてお読みください。

法人化・法人成りの手続きの流れを解説!会社設立後にやることとは?

個人事業主の社会保険に関するよくある質問

最後に、個人事業主の社会保険についてよくある質問を紹介します。個人事業主と社会保険について再度確認しておきましょう。

Q. 退職後に国民健康保険や国民年金への加入手続きを行わないリスクは?

退職後に国民健康保険や国民年金の手続きを行わなかった場合、医療費が自己負担になったり年金の受給に制限が生じたりする可能性があります。また、滞納や未納の場合には罰則や追加費用が課されることもあります。早めに手続きを行いましょう。

Q. 個人事業主が国民年金基金やiDeCoに加入することで、どのようなメリットがありますか?

国民年金基金やiDeCoに加入することで、将来の年金額を増やすことができます。

また、確定申告をする際に、所得税や住民税を節税することも可能です。

Q. 労災保険の特別加入制度について教えてください?

個人事業主は原則、労災保険への加入できませんが、特別加入制度により例外的に加入が認められる場合があります。

個人タクシー業者や大工、漁業、林業など、業務上特に保護することがふさわしいと判断される職種は、特別加入制度の対象となります。

Q. 国民年金基金への加入条件は何ですか?

国民年金基金は、国民年金の第1号被保険者または海外に居住していて国民年金に任意加入している人が対象です。ただし、国民年金の未納や免除を受けている方は加入できません。

※本記事は2025年9月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。