副業で30万を稼いだときの税金は?年収別の手取り額や確定申告を解説 | レバテックフリーランス

副業で30万を稼いだときの税金は?年収別の手取り額や確定申告を解説

副業ブームで本業以外に収入を得る人が増えています。しかし、副業で収入を得ると税金はどうなるのか、不安に感じている方もいるのではないでしょうか?

たとえば、副業の収入が年間30万円を超えてくると確定申告も必要になり、手続きのやり方を覚える必要が出てきます。

この記事では、副業で30万円稼いだ場合の税金について、年収別の金額や計算方法を解説します。確定申告や節税対策についても詳しく紹介するので、ぜひ参考にしてみてください。

副業にかかる税金の種類は?

副業で収入を得た場合、本業の給与と同じように税金がかかります。具体的には、以下の3つの税金を納める必要があります。

- 所得税・・・収入に対してかかる税金です。

- 復興特別所得税・・・東日本大震災の復興のために、所得税に上乗せして課される税金です。

- 住民税・・・住んでいる地域に納める税金です。

これらの税金は、副業の種類や収入金額によって計算方法が異なります。

参考:所得税のしくみ|国税庁

副業30万でかかる税金の計算方法

副業で得た収入にかかる税金の計算方法は、以下の通りです。

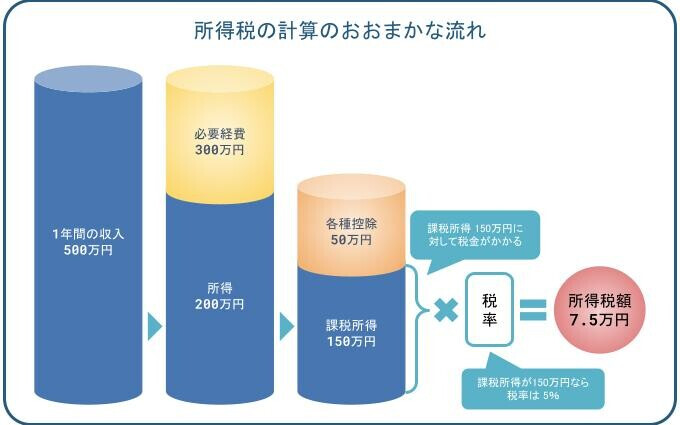

所得税の計算方法

所得税は、副業で得た収入から必要経費を差し引いた金額(所得金額)をもとに計算します。必要経費とは、副業に直接かかった費用のことです。

例えば、ブログで収入を得ている場合は、ブログ開設費用や広告費などが経費として認められます。

なお、所得税の税率は、所得金額に応じて5%~45%の7段階で設定されています。詳細を知りたい方は、下記の国税庁のページをご覧いただくとよいでしょう。

参考:No.2260所得税の税率|国税庁

復興特別所得税の計算方法

復興特別所得税は、所得税額に2.1%の税率を掛けて計算します。

参考:No.2507復興特別所得税の源泉徴収|国税庁

住民税の計算方法

住民税は、前年の所得金額をもとに計算され、所得割(所得金額に応じて計算される税金)と均等割(所得金額に関わらず一律で計算される税金)の2種類があります。

住民税の税率は、所得割が10%であり、均等割が市区町村によって異なります。

参考:総務省|地方税制度|個人住民税

副業所得から経費で引けるものは?

正しい知識があれば、副業でも経費を適切に申告し、税負担を軽減できる可能性があります。ここでは、副業の経費について解説します。

経費に計上できるものや条件

副業で得た収入から経費として所得金額を差し引くためには、いくつかの条件を満たしている必要があります。

まず、経費として認められるためには、その支出が所得を得るために必要なものである必要があります。つまり、プライベートで利用したものは経費として認められません。例えば、仕事で使うパソコンを買ったら経費になりますが、趣味のためのゲーム機を買っても経費にはなりません。

また、経費と認められるためには、領収書やレシートなどの「証拠書類」を保管しておくことも重要です。後日、税務調査が入った際に、これらの書類を提示して経費の正当性を証明する必要があるためです。

具体的に、副業ではどのようなものが経費として認められるのでしょうか?代表的な例として、下記のようなものが挙げられます。

- 材料費

- 消耗品費

- 通信費

- 交通費

- 広告費

- 外注費

- 家賃

これらはあくまでも一部の例であり、副業の内容によって計上できる経費は異なります。経費になる項目についてさらに詳しく知りたい方は、こちらの記事をご覧ください。

個人事業主が経費に計上できるもの一覧!上限や裏技的な方法も紹介 | レバテックフリーランス

経費の申告に必要な書類

経費を申告するためには、主に以下の書類が必要です。

- 確定申告書

- 収支内訳書

- 領収書やレシートなどの証拠書類

副業の経費計上は、節税対策として有効な手段となります。しかし、経費の計上には、複雑なルールや注意点も存在します。不安な場合は、税理士などの専門家に相談することをおすすめします。

詳しくは、こちらの解説記事をご参照ください。

副業したら確定申告が必要?ルールや申告方法・節税について分かりやすく解説! | レバテックフリーランス

【年収別】副業所得30万円の税金計算シミュレーション

ここでは、副業で年間30万円の所得を得た場合に、年収別に税金がいくらになるのか具体的にシミュレーションしてみましょう。

年収300万円の場合

年収300万円で副業所得が30万円の場合、副業で得た所得によって年間約45,000円の税金が上乗せされます。

うち、所得税が約15,000円、住民税が約30,000円となります。

年収400万円の場合

年収400万円で副業所得が30万円の場合、副業で得た所得によって年間約47,000円の税金が上乗せされます。

うち、所得税が約17,000円、住民税が約30,000円となります。

年収500万円の場合

年収500万円で副業所得が30万円の場合、副業で得た所得によって年間約60,000円の税金が上乗せされます。

うち、所得税が約30,000円、住民税が約30,000円となります。

年収600万円の場合

年収600万円で副業所得が30万円の場合、副業で得た所得によって年間約61,000円の税金が上乗せされます。

うち、所得税が約31,000円、住民税が約30,000円となります。

年収700万円の場合

年収700万円で副業所得が30万円の場合、副業で得た所得によって年間約90,000円の税金が上乗せされます。

うち、所得税が約60,000円、住民税が約30,000円となります。

なお、以上で紹介した所得税、住民税の目安は副業所得の税金をシミュレーションで紹介!計算方法や節税対策を解説|いくらまでが非課税?を参照しています。

副業の20万円ルールと申告の条件

確定申告には所得税と住民税の申告が含まれ、確定申告が必要かどうか、住民税の申告が必要かどうかなどが所得金額によって異なります。副業の20万円ルールとよばれる条件について確認しておきましょう。

副業所得が20万円を超えたら確定申告が必要

副業で得た所得が年間20万円を超える場合、所得税を納める必要があります。所得税は、その年1年間(1月1日~12月31日)の所得に対してかかる税金です。

副業の場合、本業の給与とは別に確定申告を行うことで、所得税額を計算し、納税することになっています。

確定申告は、毎年2月16日から3月15日までの間に行う必要があり、税務署やオンラインで手続きができます。副業の種類や規模によっては、必要な書類や手続きが異なる場合もあるため、事前に税務署や税理士に相談することをおすすめします。

確定申告の種類について知りたい方は、こちらの記事もご覧ください。

フリーランスの確定申告まとめ!青色申告と白色申告の違いも解説

副業所得が20万円以下でも住民税の申告は必要

副業で得た所得が年間20万円以下の場合、所得税の確定申告は不要です。しかし、住民税は所得の有無にかかわらず課税されるため、副業所得が20万円以下でも申告が必要です。

所得税の確定申告をすると自動的に住民税の申告も行われますが、確定申告をしない場合には住民税の申告を別途行う必要があるというわけです。

住民税は、前年の1月1日から12月31日までの所得に対して計算され、住んでいる自治体に納めます。

副業の住民税申告について詳しく知りたい方は、こちらの記事をご確認ください。

【20万円ルール】副業所得20万以下でも確定申告・住民税申告は必要? | レバテックフリーランス

確定申告を忘れたらどうなる?ペナルティについても確認

確定申告は、毎年決まった期間内に行うことが義務付けられています。

しかし、うっかり期限を過ぎてしまったり、申告自体を忘れてしまったりするケースもないわけではありません。ここでは、確定申告を忘れた場合にどのようなペナルティがあるのか、解説していきます。

延滞税

確定申告が期限内にできなかった場合、まず発生するのが延滞税です。

これは、納付すべき税金に対して、納付が遅れた日数に応じて利息のような形で加算されるお金のことです。延滞税は、本税の納付が遅れた期間の長さや金額によって異なり、未納期間が長くなるほど、また未納税額が大きくなるほど、その金額は高くなります。

延滞税の計算方法は複雑ですが、基本的には「未納税額 × 延滞税率 × 納付に遅れた日数 ÷ 365日」で算出されます。税率は、納付期限から起算して一定期間ごとに段階的に高くなる仕組みになっています。

参考:延滞税の計算方法|国税庁

無申告加算税

確定申告を期限内に行わなかった場合、延滞税に加えて無申告加算税が課される可能性があります。これは、期限内に申告書を提出していないこと自体に対して課されるペナルティです。

無申告加算税は、悪意を持って申告を怠ったとみなされる場合と、そうでない場合で税率が異なります。悪質なケースでは、通常の無申告加算税よりも高い税率が適用されるため、注意が必要です。

これらのペナルティについて詳しく知りたい方は、こちらの記事を併せて参照してみてください。

【2024年提出分】確定申告の期間はいつまで?提出方法や遅延時のペナルティも解説 | レバテックフリーランス

副業で30万円稼いだら税金対策は必須?知りたい3つの節税方法

前述の通り、副業所得が年間20万円を超えると確定申告が必要となり、税金対策が重要になってきます。ここからは、副業で30万円の収入がある場合を想定し、税金の負担を軽減するための3つの節税対策についてわかりやすく解説していきます。

青色申告で所得控除を活用する

副業で税金の負担を軽減するには、「青色申告」が有効です。青色申告とは、事業所得や不動産所得などがある人が、複式簿記で帳簿を作成し、正確な所得を計算して申告する方法です。

青色申告の大きなメリットは、最大65万円の所得控除を受けられる点にあります。所得控除とは、所得から一定額を差し引くことで、課税対象となる所得を減らすことができる制度です。青色申告では、適用する控除額によって「10万円控除」と「65万円控除」の2種類があります。

青色申告のやり方や、他にもあるメリットについて知りたい方は、こちらの記事をご覧ください。

青色申告と白色申告の違いを解説 | レバテックフリーランス

ふるさと納税で控除を受ける

ふるさと納税は、自分の選んだ自治体に寄付を行うことで、税金控除や返礼品を受けられる制度です。住民税の控除が受けられるため、節税対策として有効です。

ふるさと納税で控除を受けられる金額は、収入や家族構成などによって異なります。一般的に、収入が多いほど、控除上限額も高くなります。控除上限額の範囲内で寄付を行うことで、税金から寄付金額の一部が控除されます。

副業で30万円の収入がある場合でも、ふるさと納税を活用することで、税金の負担を軽減できる可能性があります。

ふるさと納税を行った場合の自分の上限額について知りたい方は、こちらの総務省ページでご確認いただくのがおすすめです。

総務省|ふるさと納税のしくみ|税金の控除について

クレジットカード払いでポイント還元を狙う

副業に関わる納税や費用の支払いをクレジットカードで支払うことで、ポイント還元を受けられる場合があります。クレジットカードのポイント還元率は、カード会社や利用状況によって異なりますが、一般的には0.5%~1%程度です。

例えば、副業関連の費用が年間10万円の場合、1%のポイント還元を受けられるカードであれば、1,000円分のポイントを獲得できます。ポイントを現金やギフト券などに交換することで、実質的に支出を削減できます。

なお、レバテックフリーランスでは、副業におすすめの案件も紹介しています。担当者が、案件の提案だけではなく営業代行や交渉代行にもご対応します。まずは相談からでもお気軽にご利用ください。

※本記事は2024年6月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。