【個人事業主必見】税金が非課税になる条件とは?節税対策6選も紹介 | レバテックフリーランス

【個人事業主必見】税金が非課税になる条件とは?節税対策6選も紹介

個人事業主の方の中には、「税金を少しでも抑えたい」「非課税になる条件はあるのか」と悩んでいる方も多いのではないでしょうか。結論から言うと、個人事業主が納める税金は非課税になるケースがありますが、それぞれの税金によって条件が異なります。

この記事では、個人事業主が納める4種類の税金について、非課税になる条件を詳しく解説します。さらに、個人事業主が活用できる6つの節税対策もご紹介しますので、ぜひ参考にしてみてください。

個人事業主は税金が非課税になるケースがある

個人事業主は税金が免除されるケースがありますが、すべての所得が非課税になるわけではありません。

個人事業主が納める税金には主に下記の4種類あり、それぞれ計算方法や納付時期が異なります。

- 所得税

- 住民税

- 個人事業税

- 消費税

また、非課税になる条件も、税金の種類ごとに異なります。

【税金の種類別】個人事業主の収入が非課税になる条件

ここでは、前述した4種類の税金について、それぞれ非課税になる条件を解説します。自分が納めるべき税金がどれだけ非課税になるかを確認してみましょう。

所得税が非課税になる条件

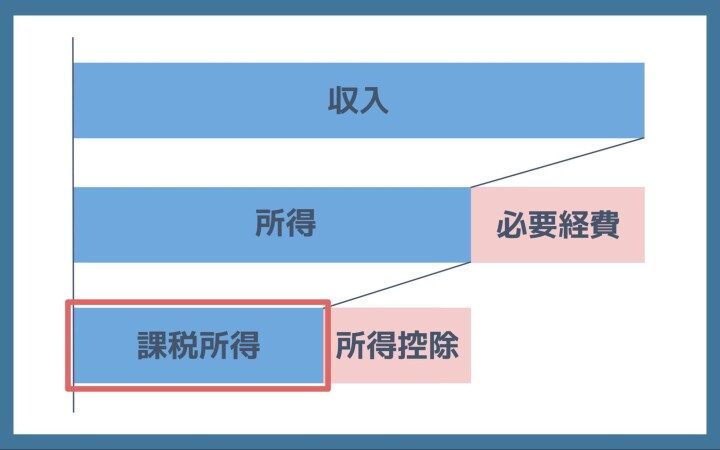

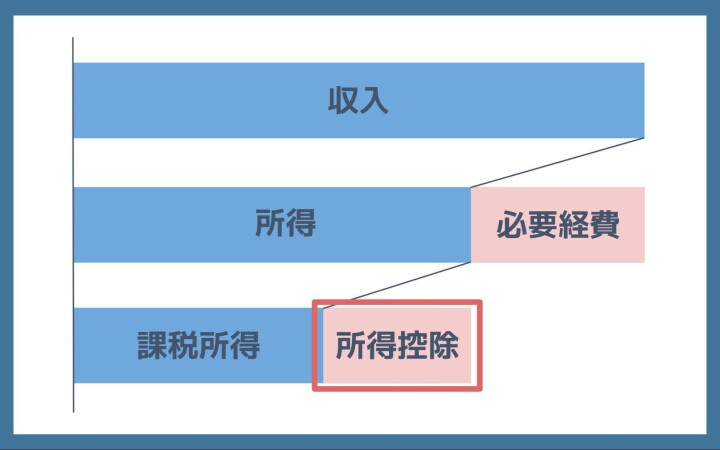

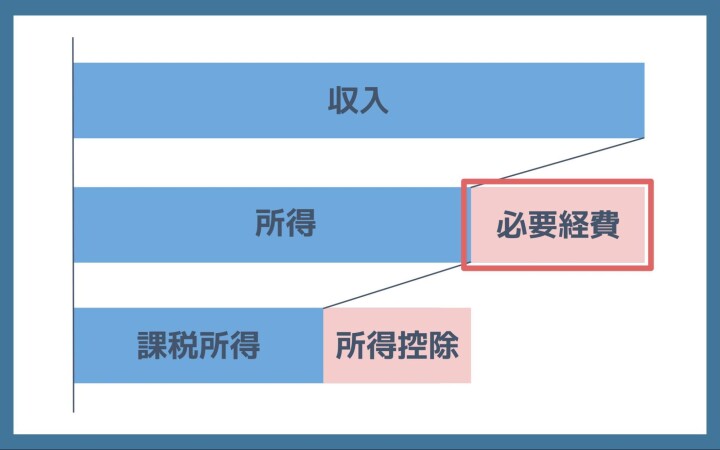

所得税は、事業で得た課税所得が48万円以下の場合に免除されます。課税所得とは、事業で得た収入から必要経費を差し引き、さらにそこから所得控除額を差し引いた金額を指します。

所得税は、原則として、納税義務者が得たすべての所得に課税されますが、そもそも所得税が課されない非課税所得もあります。

主な非課税所得は下記です。

- 配当所得

- 給与所得

- 年金

- 譲渡所得

非課税所得の具体的な項目については、下記の国税庁のサイトを参照してください。

No.2011 課税される所得と非課税所得|国税庁

住民税が非課税になる条件

住民税は、個人事業主の前年(1月~12月)に得た合計所得が45万円以下の場合は免除されます。

たとえば、前年の事業で得た収入が250万円で経費が210万円の場合は、合計所得が40万円になるので、住民税がかかりません。

扶養する家族がいる場合、基準となる合計所得は一人のときと比べて高く設定されている場合がほとんどですが、住んでいる地域によってその金額は変わるため、お住まいの市区町村のホームページを確認してみましょう。

参考:家族と税|国税庁

個人事業税が非課税になる条件

個人事業税は、個人事業主が住んでいる都道府県に納める地方税の一つです。個人事業税は、下記のいずれかに当てはまる場合に免除されます。

- 法定業種ではない

- 事業で得た所得が290万円以下である

法定業種とは、法律で定められた70の業種を指し、ほとんどの職種がこれに当てはまります。該当しない職種には、エンジニアやスポーツ選手、通訳などが挙げられるでしょう。

自分の職種が法定職種に当てはまるか詳しく確認したい方は、下記のページをご確認ください。

4 法定業種と税率|東京都主税局

また、個人事業税は算出する際に、事業主控除として最大290万円が差し引かれるので、事業で得た所得が290万円以下の場合は免除されます。

ただし、事業を行った期間が1年未満の場合は、事業主控除額が月割になるので注意しましょう。

| 事業を行った期間 | 事業主控除額 |

|---|---|

| 1ヶ月 | 242,000円 |

| 2ヶ月 | 484,000円 |

| 3ヶ月 | 725,000円 |

| 4ヶ月 | 967,000円 |

| 5ヶ月 | 1,209,000円 |

| 6ヶ月 | 1,450,000円 |

| 7ヶ月 | 1,692,000円 |

| 8ヶ月 | 1,934,000円 |

| 9ヶ月 | 2,175,000円 |

| 10ヶ月 | 2,417,000円 |

| 11ヶ月 | 2,659,000円 |

| 12ヶ月 | 2,900,000円 |

参考:個人事業税|東京都主税局

消費税が非課税になる条件

消費税については、前々年度の課税売上高が1,000万円以下の場合に免除されます。そのため、事業を始めたばかりの事業者は前々年度の実績がないので、事業を始めてから2年間は原則として消費税が免除されます。

ただし、事業を開始した年度に、資本金が1,000万円以上の以上の法人を設立した場合は、納税義務は免除されないので注意が必要です。

参考:No.6501 納税義務の免除|国税庁

個人事業主ができる節税対策6選

上記で述べたそれぞれの条件に当てはまらない場合でも、適切な節税対策を行うことで、納税額を抑えることはできます。

ここでは、個人事業主が活用できる6つの節税対策をご紹介します。

- 青色申告をする

- 所得控除を利用する

- 必要経費を漏れなく計上する

- 家賃や光熱費を家事按分で経費にする

- ふるさと納税を活用する

- iDeCoを活用する

それぞれの対策について、詳しく説明していきます。

青色申告をする

青色申告は、個人事業主にとって効果的な節税対策の一つです。青色申告を行うことで、最大65万円の特別控除を受け、所得税を減らせる場合があります。

青色申告は決められた方法で帳簿を作る必要があるため、白色申告に比べて記帳の手間はかかります。しかし、青色申告をすると特別控除を受けられるだけでなく、赤字の繰越ができたり経費にできる範囲が広がったりと、さまざまな特典を利用できるようになります。

青色申告を始めるには、青色申告をする年の3月15日に「青色申告承認申請書」を税務署に提出する必要があるので注意しましょう。

青色申告と白色申告の違いについて詳しく知りたい方は、下記の記事も参考にしてみてください。

青色申告と白色申告の違いを解説

詳しい申請方法については、下記の国税庁のWebサイトをご覧ください。

A1-8 所得税の青色申告承認申請手続|国税庁

所得控除を利用する

所得控除は、個人事業主だけでなく給与所得者なども利用できる制度です。所得控除を適切に利用することで、課税対象となる所得金額を減らすことができます。

主な所得控除には以下のようなものがあります。

- 基礎控除

- 配偶者控除

- 扶養控除

- 社会保険料控除

- 医療費控除

これらの控除を最大限活用するためには、日頃から支出の記録をしっかりと管理しておくことが大切です。たとえば、医療費控除を受けるためには、1年間の医療費の領収書を保管しておく必要があります。

その他の所得控除について知りたい方は、下記の記事を参照してください。

所得控除は15種類!あなたはどれを受けられる?

必要経費を漏れなく計上する

個人事業主ができる節税対策には、必要経費を漏れなく計上することも挙げられます。事業に関連するすべての経費を適切に記録し、申告することで、課税対象となる所得を減らすことが可能です。

必要経費として計上できるものには、下記があります。

- 仕入れ費用

- 交通費

- 通信費

- 事務用品費

- 広告宣伝費

ただし、私的な支出を経費として計上することは認められません。経費として計上する際は、その支出が本当に事業に必要なものかどうかを慎重に判断しましょう。

経費として計上できるものについて詳しく知りたい方は、下記を参照してください。

フリーランスの経費ガイド|計上できるもの一覧やぶっちゃけいくらまでか

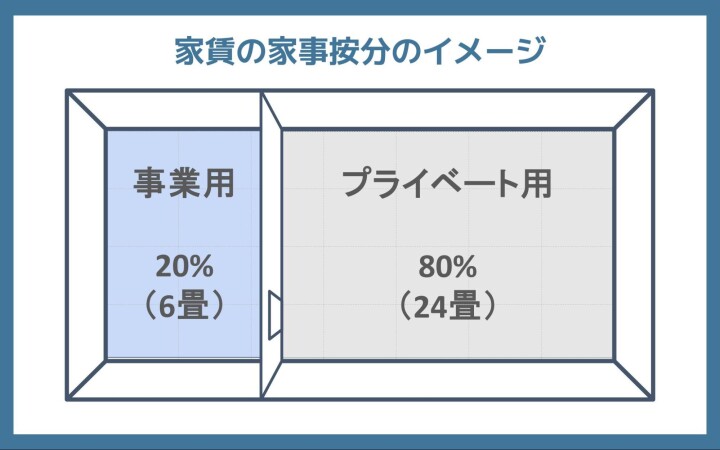

家賃や光熱費を家事按分で経費にする

自宅の一部を事業で使用している場合、家賃や光熱費の一部を経費として計上できます。これを家事按分といいます。

家事按分で経費にする割合は、使用時間や使用範囲などを基準にするケースがほとんどです。たとえば、自宅の20%の面積を事業用に使用している場合、家賃の20%を経費として計上できます。

ただし、確定申告の際に、按分割合が適切であることを示す根拠を用意しておくことが大切です。

レバテックフリーランスでは、ITフリーランスの方々に向けて、案件探しだけでなく確定申告のサポートなどさまざまな手助けを無料で行っております。税理士の紹介も承っておりますので、お困りの際は気軽にご相談ください。

ふるさと納税を活用する

個人事業主ができる節税対策には、ふるさと納税もあります。ふるさと納税とは、自分が応援したい自治体に寄付ができる制度で、寄付金のうち2,000円を超える分については、住民税の減額や所得税の払い戻しを受けることができます。

ふるさと納税は節税につながるだけでなく、自治体から寄付額の3割相当のお礼の品がもらえるのもメリットです。

ただし、収入や家族構成によって控除額の上限があるため、あらかじめ確認しておきましょう。

控除額の計算方法について詳しく知りたい人は、下記のサイトを参照してみてください。

ふるさと納税のしくみ|総務省

iDeCoを活用する

節税対策として、iDeCo(個人型確定拠出年金)を活用するのも一つの手です。iDeCoは、

自分で決めた金額を毎月積み立てて、60歳以降に年金として受け取る制度です。

iDeCoを活用する場合、掛金が全額所得から免除されるため、その年の所得額を減らすことができます。

また、年金を受け取る際は、年金か一時金かを選ぶことができ、いずれの場合も控除の対象となるため安心して受け取れるでしょう。

iDeCoのパンフレットは、下記の厚生労働省のサイトからダウンロードできます。

iDeCoパンフレット等のご案内(一般の方向け)|厚生労働省

※本記事は2024年9月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。