副業は住民税でばれる?リスクを回避する手順や確定申告で知るべきポイントを解説 | レバテックフリーランス

副業は住民税でばれる?リスクを回避する手順や確定申告で知るべきポイントを解説

副業を始めたいけれど、住民税の通知書でバレてしまうのではないかと気になる方もいるかもしれません。本記事では、副業と住民税の仕組みから、トラブルに繋がりにくい副業の選び方、確定申告の注意点にいたるまで、詳しく解説します。副業を有利に進めるために、知っておくべきポイントをこの機会に押さえておきましょう。

なお、実際に地方税の手続きを行う際には最新の正確な情報を政府ホームページで確認することをおすすめします。

参考:総務省|地方税制度|個人住民税

副業フリーランスに関して詳しく知りたい方は以下の記事をご覧ください。

副業フリーランスの始め方!おすすめの職種や確定申告時の注意点を解説

目次

副業が住民税でばれる理由

副業で得た収入が住民税を通じて「ばれる」といわれるのは、日本の税制度が背景になっています。具体的な納付の流れと、住民税の金額が誰にどのように知らされるのかを確認しておきましょう。

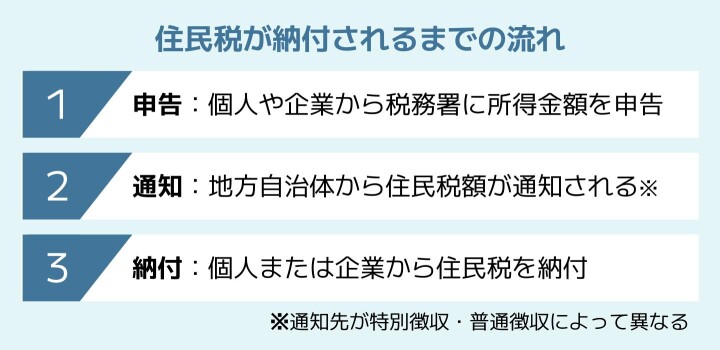

住民税が納付されるまでの基本の流れ

住民税が納付されるまでの流れは、会社での年末調整と自己申告での確定申告で大きく分かれます。まず、本業の収入については、会社が従業員に代わって納付を行います。しかし、副業の収入がある場合、個人が確定申告を行う必要があります。

確定申告を行ったデータは税務署から地方自治体へと情報が送られ、それに基づいて翌年度の住民税が計算されます。

計算された住民税の情報は、「普通徴収」の場合は住民税決定通知書という書類を通じて個人に知らされ、指定された期日までに納付する必要があります。「特別徴収」の場合は通知書が会社に届き、会社が従業員の代わりに給与から天引きします。

そもそも副業ではいくらから確定申告をすべきなのか?住民税の申告は必要なのか?といった点が知りたい方は、以下の解説記事をご覧ください。

【20万円ルール】副業所得20万以下でも確定申告・住民税申告は必要?

特別徴収の場合、所得が増えたことが会社にばれる

本業と副業を合わせた所得金額が上がると、通知書に記載される住民税の額も増えます。

一般的な会社では、特別徴収といって上記の住民税の納付を給与から天引きし代わりに納付しています。この場合、通知書は会社に届くので、所得金額が増えたことで会社に副業がばれる可能性があるのです。

給与所得の収入源が増えると通知書に記載される

別のパターンとして、「給与所得」に区分される収入源が増えた場合、副業が会社にばれる可能性が高いといえます。

本業・副業にかかわらず、給与を支払った企業は地方自治体に「給与支払報告書」を通じて金額を報告します。そして上記と同様、会社は地方自治体から合算された住民税の通知書を受け取り、特別徴収に用いる流れとなります。

給与所得となる副業の場合、課税所得の金額が増えるだけでなく、「主たる給与以外の合算所得区分」の欄に副収入の情報が記載されてしまいます。そのため、通知書のこの箇所に注意を向けられると、会社に副業がばれる可能性が高くなります。

アルバイトなどの一部の収入が給与所得にあたります。実際に自分の副業が該当するかどうか気になる方は、こちらの解説も併せてご覧ください。

フリーランスの給与所得と事業所得の違いは?雑所得の意味や確定申告の方法

会社で副業が発覚した場合はどうなる?

住民税の通知書などをきっかけに、意図せず副業が発覚してしまうケースがあります。

前提として、副業のルールに関して決められた法律はありません。そのため、会社が副業を認めていない場合、発覚した時の対応は会社の規定によって異なります。

多くの企業では就業規則に副業を禁止する条項が設けられており、発覚した際には注意されたり、最悪の場合は解雇されるようなケースもあります。また、多かれ少なかれ社内の信頼を失うことになりかねず、キャリアへの影響も考えられます。

会社に副業がばれたときの対応策

仮に副業が意図せずに会社にばれてしまった場合には、まず冷静に状況を把握しましょう。そして会社からの指示に従うことが大切です。

誠実な説明や謝罪がなかったり、会社の指導に従わなかったりすると、さらなる不利益を招くことになるでしょう。また、副業に対する社内ルールやガイドラインを再確認し、今後の方針を検討します。

会社の規定に反していないか、または免除を得られないかなど、細心の注意を払って対応することが求められるでしょう。

副業が原因で生じる会社とのトラブル

副業が原因で会社とのトラブルに発展することは少なくありません。

特に、副業が本業に影響を及ぼす場合や、会社の仕事と競合するような副業を行っていた場合、問題の重大性は増します。

自らの行動が会社のルールに照らし合わせてどう評価されるかを十分理解しておくことが重要です。

また、社内規定には素直に従うことをおすすめします。明確な規定がない場合も、会社に副業をしていることを正直に報告し、許可を得ることで、発覚した際のダメージを最小限に食い止めることができるでしょう。

住民税で副業がばれるリスクを下げるためのポイント

上記のように、本業の会社に隠れて副業を行うことはおすすめしませんが、それでも「副業の所得が本業の会社に知られたくない!」という方に向けてポイントを解説していきます。

住民税を自分で納付する

住民税の納付方法には、給与から天引きされる「特別徴収」と自分で納付する「普通徴収」という2つの方法があります。

一般的に、会社員は特別徴収のケースが多いですが、普通徴収に切り替えることで本業の会社に副業の収入が露呈することは防げます。納付書を使って指定の金融機関やコンビニエンスストアから納税する方法が一般的ですが、インターネットバンキングなどを利用することも可能です。

普通徴収への切替方法については、各地方自治体のホームページを確認しましょう。

参考:こんなときはどうしたら(特別徴収義務者の変更・納税義務者の異動など)|豊島区公式ホームページ

ふるさと納税を行う

ふるさと納税を利用することも、副業収入を隠すためのポイントの一つとなります。ふるさと納税によって寄付を行った場合、税金が控除されるので、結果として支払う住民税が減少します。

そのため、副業による収入増加分が住民税から読み取られにくくなるという利点があります。ただし、ふるさと納税の控除には上限があり、その範囲内で計画的に寄付をする必要があります。

この方法を利用することで、副業による所得があっても、住民税の納付額が大幅に上がらないようにすることが可能です。

ただし、ふるさと納税による控除額も通知書には記載されます。適切に計算すれば副業による増加分は会社から分かる可能性も高いため、注意してください。

住民税以外の理由で副業がばれるケース

副業をしていると、住民税の通知書以外にも、さまざまな事情で副業が周囲に発覚する場合があります。副業がばれるさまざまなリスクについて理解し、配慮すべきことを把握しておくことが重要です。

同僚や友人に話したことでばれる

仕事上の同僚や、プライベートな友人との何気ない会話の中で、自然と副業の話題が出てくることは珍しくありません。特に信頼関係があると感じている間柄であれば、うっかり副業のことを打ち明けてしまいがちです。

しかし、その情報が思わぬところで拡散し、ある日会社に副業がばれてしまうというケースは決して少なくないのです。たとえば、飲み会の席で他愛もない話の中で副業のことをふと口にしたり、仲の良い友人にアドバイスを求めたりすることがそもそものきっかけとなる場合が考えられます。

副業で得た知見や成功体験を共有したくなる気持ちは理解できますが、情報が漏れるリスクを甘くみるのは危険です。

SNSからばれる

SNSは日々のコミュニケーションツールとして欠かせない存在ですが、副業においては意図しない情報漏洩のリスクをはらんでいます。趣味や興味の延長で始めた副業が成功した際に、成果をSNSでシェアすることは自己表現の一形態とされることも多いです。

しかし、その投稿が友人や同僚の目に止まり、結果的に副業をしていることが知られてしまうケースがあります。個人でビジネスを行っていることを伝えるためにSNSを利用するのは一つの方法ですが、アカウントのプライバシー設定や投稿内容には十分な配慮が求められます。

特に勤務先の同僚とSNSで繋がっている場合、公開設定をよく見直し、どのような情報を共有するか慎重に決める必要があります。

住民税の納付方法と各ステップの注意点

副業を行う上で、住民税の納付は覚えておくべき重要なポイントです。適切に申告し納税することで、後々のさまざまなリスクを避けることが可能です。

住民税の申告をする

副業の収入があるとき、反映される住民税の金額は収入が増えた分だけ高くなります。このため、正しく住民税の申告を行うことが大切です。

申告する際には、主な収入源以外の副業収入をすべて計上し、確定申告を行う必要があります。

確定申告は毎年2月16日から3月15日までに行われ、この期間内に税務署へ出向くか、e-Taxを利用してオンライン提出を行います。申告を怠ると、無申告加算税や延滞税が課される可能性があるため、注意が必要です。また、副業収入に対する経費などもきちんと把握し、申告時に適切に控除することで適正な納税額を算出することが大切です。

住民税を納付する

申告が完了すれば、次は住民税を納付するステップに入ります。

納付方法には前述の通り、特別徴収(給与からの天引き)と普通徴収(自分で納付する)がありますが、副業をしている場合は、普通徴収となることが多いでしょう。自分で納付する場合は、郵便局、金融機関、コンビニエンスストアなどで納付できることが多いです。

納付期限や納付方法については誤りがないように、公的機関が発信する最新情報をチェックしておくのが良いでしょう。納付期限を過ぎると延滞金を支払わなければならなくなる可能性が高いので、期限内に納付することが大切です。

【回避策】住民税からばれるリスクが気になる人におすすめの副業

安心して副収入を得たい方のために、住民税を原因とするトラブルのリスクが低い副業の種類をいくつか紹介します。

株などの資産運用

資産運用で利益を出すと配当所得や雑所得になりますが、一般的にこれらの所得は副業規定に含めていない会社が多いです。特に、株式投資は個人でできる投資の中でも人気が高く、インターネットを使い自宅からでも行えます。

ただし、配当金や譲渡益には税金がかかるため、その点をきちんと理解しておく必要があります。また、損をするリスクもあるので、個人の資産状況や許容できるリスクに応じて、慎重にやり方を考えることが大切でしょう。

フリマアプリなどでの不要品販売

不要品をフリマアプリやネットオークションを使用して販売するのも、手堅い副業のひとつです。メリットとしては、自分の好きなタイミングで商品登録から販売まで全ての工程をコントロールできることが挙げられます。

個人間であれば、不用品を売って得た収入は基本的には所得が20万円を超えても確定申告の必要がありません。ただし、一点の価格が30万円を超える一部の場合など、申告が必要になることもあります。

フリマアプリを利用する際には、利益が出たとしても収入と支出をきちんと記録し、必要な税金の納付を怠らないように心がけましょう。副業としては低リスクで気軽に始められるため、多くの人に適しているといえるでしょう。

ポイントサイト等でのポイ活

ポイ活とは、ポイントサイトでポイントを貯めて、現金や商品券などに交換する活動のことです。

ポイントを貯めるためには、アンケートに回答したり、特定のサイトを経由してショッピングをしたり、動画を視聴するなどさまざまな方法があります。

ただし、ポイントサイトを使ったポイ活で得た収入が一定の金額を超えた時には、確定申告が必要になることもあるため、その点は注意が必要です。オンラインで少しずつ副収入を得ることができるため、副業初心者にも適しています。

より自由な働き方の「フリーランス」になるのも手

副業という働き方が注目される今、多くの会社員が副業にチャレンジしています。ただし、企業によっては副業を認めていない場合もあり、副業がばれると問題になることがあります。

しかし、フリーランスになれば副業規定というものがなく、自分の裁量でさまざまな仕事に取り組むことが可能です。副業としてではなく、メインの職業として複数のクライアントに対してサービスを提供するのです。

副業がばれるリスクからも解放されますが、フリーランスにはフリーランスの課題もあります。自己管理の徹底や確定申告など、さまざまな責任を自分自身で担う必要があるのです。

フリーランスの働き方に興味が湧いた方は、こちらの記事も参考にしてみてください。

【体験談あり】フリーランスのメリット・デメリットは?実情や適性も解説

※本記事は2024年4月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。