副業で20万以上稼いだら確定申告が必要!例外や延滞ペナルティについても解説 | レバテックフリーランス

副業で20万以上稼いだら確定申告が必要!例外や延滞ペナルティについても解説

副業で収入を稼ぎ、軌道に乗り始めると多くの方は「20万円の壁」を意識するタイミングがあるでしょう。自分で税務処理をするのに慣れていない会社員の方であれば「手間がかかりそう・・・」と不安になるかもしれません。

本記事では、副業の所得が20万以上で必要になる確定申告のポイントや、意外と知られていない例外ケース、申告が遅れた場合に支払い義務が発生するペナルティについても一通り解説します。順を追って知っていけば決して難しい仕組みではありませんので、安心して副業を続けるためにもきちんと把握しておきましょう。

副業の所得が20万円を超えたら会社員でも確定申告が必要!

副業をしている方で、その年間所得が20万円を超えた場合、会社員であっても確定申告が必要になります。

このルールは税法で定められており、副業から得た収入が一定額を越えると、税務申告を行わなければならないのです。つまり、本業の給与所得とは別に副業で得られた所得を正しく申告することが求められます。

詳しく知りたい方は、こちらの記事も併せてお読みください。

【20万円ルール】副業所得20万以下でも確定申告・住民税申告は必要?

副業の所得区分

確定申告を行う上で、副業による所得がどのように分類されるのか理解することは非常に重要です。

所得税法では、所得を「給与所得」「事業所得」「不動産所得」「山林所得」「配当所得」「利子所得」「総合所得」「雑所得」など複数に分類しています。副業で得られた所得もこれらの区分に沿って計上する必要があります。例えば、フリーランスとしてクライアントから報酬を得た場合は事業所得、不定期なアルバイトや短期の仕事は雑所得に該当するケースが多いでしょう。この分類に応じて税額が異なることもあるため、自身の副業所得がどの区分に入るのかをしっかりと確認しましょう。

具体的な判定方法が知りたい方は、こちらの記事をご覧ください。

会社員の副業はいくらまで雑所得?所得区分の定義や確定申告の注意点を解説

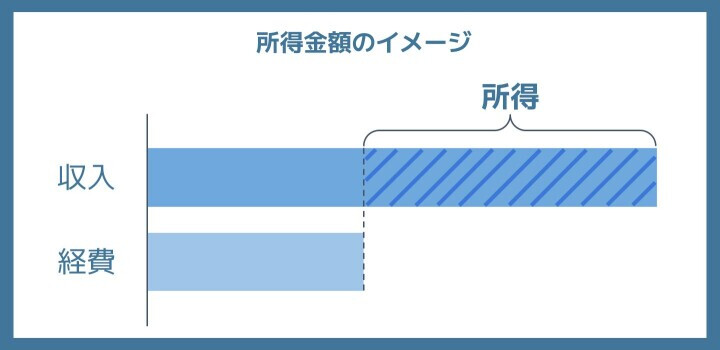

副業の所得の計算方法

副業所得の計算方法にはいくつかのポイントがあります。

まず、所得を算出するためには「収入金額」から「必要経費」を差し引くことが基本となります。具体的には、副業でかかった交通費や材料費、通信費などの実費は必要経費として計上できます。

ただし、経費を証明するためにはレシートや領収書などの証拠を保管しておくことが重要です。また、副業で使用する部屋の家賃や光熱費も按分して経費にすることが可能です。こうして計算された最終的な所得金額が20万円を超える場合は確定申告が必要となります。

必要経費について詳しく知りたい方は、国税庁のホームページを参考にしてみてください。

参考:必要経費|国税庁

確定申告の期限

確定申告の期限は、毎年2月16日から3月15日までの1か月間です。

この期間に国税庁のWebサイトを利用するか、税務署に直接出向いて申告することが求められます。期限内に確定申告を行わなければ、延滞税が課されるので注意が必要です。また、コロナウイルス感染症の影響で申告期限の延長が行われるケースが最近では見られますが、

このような特例もあらかじめ情報を確認しておくことが大切です。期限内に申告を済ませるためにも、前もって準備を始めることをおすすめします。

正確な情報は、必ず政府の公式ホームページで確認するようにしてください。

参考:申告と納税|国税庁

副業所得20万円以下でも確定申告をすべきケース

副業をしていても、年間の所得が20万円以下の場合、原則として確定申告は必要ないとされています。しかし、実は確定申告をすることで税金が戻ってくる場合や、自身の税負担を軽減できる可能性があるため、無視できないケースがいくつか存在します。たとえ少額の副業収入であっても、確定申告を行うメリットについて意識し、適切に行動することが大切です。

ここでは、副業所得が20万円以下の状況でも確定申告をした方がよい例について、具体的に説明していきます。

医療費や住宅ローンなどの控除を受けられる場合

副業の所得が20万円以下であっても、医療費控除や住宅ローン控除など特定の控除を受けることができる場合には、確定申告を行う必要があります。

たとえば、高額な医療費を支払った年には医療費控除が受けられますが、これを利用するためには確定申告が不可欠です。同様に、住宅ローン控除を適用するためにも申告が求められます。これらの控除は減税につながるため、対象となっている方はきちんと申告を行って、適切な控除を受けたほうがよいでしょう。

医療費控除は自己負担分が10万円を超えるか所得に応じた一定額以上の医療費を支払った場合に適用されるため、病院への支払いが大きかった方は要注目です。また、住宅ローンを組んでいる方は、ローンの年末残高に応じた控除が受けられるため、大きな節税効果が期待できます。

参考:No.1120 医療費を支払ったとき(医療費控除)|国税庁

税金の還付を受けたい場合

副業をしており年間の所得が20万円以下でも、税金の還付を受けるために確定申告を行うことができます。これは、源泉徴収された税金が実際の税負担額より多かった場合に該当します。

特に、本業の給与と合計した所得税の計算で、給与から差し引かれている税金が多かったり、副業からの収入に適切な税率が適用されていなかった場合に還付される可能性があります。また、所得税だけでなく、住民税の精算も行われるため、地方自治体からも還付があることがあります。

自分の所得状況をしっかり把握し、過払いの税金がある場合には確定申告をして、税金を取り戻しましょう。還付申告の期限は申告年の翌年日までですが、できるだけ早めに手続きを行うことをお勧めします。

参考:【税金の還付】|国税庁

確定申告を忘れた場合の追徴課税は2種類

副業で得た所得が万円を超えた場合、会社員でも確定申告が必要です。しかし、もし確定申告を忘れてしまった場合、追徴課税として無申告加算税または延滞税の負担が発生することがあります。副業をすることでかえって経済的ダメージを受けてしまっては本末転倒です。よく注意しておきましょう。

無申告加算税

無申告加算税は、税務署へ申告を行わなければならないにもかかわらず、期限までに確定申告を行わなかった場合に課される税金です。

一般的には申告すべき税額の15か20%が加算されるという重いペナルティになります。副業で得た収入が万円を超える場合に申告が必要となるため、このルールを知らなかったり忘れてしまったりして、確定申告を怠った人には大きな影響を及ぼすことになります。

副業からの収入をきちんと管理し、期限内に確定申告を行い適正な税金を支払うことが非常に大切です。

参考:No.2024 確定申告を忘れたとき|国税庁

延滞税

延滞税は、確定申告をしたものの、納税額の納付が期限内に行われなかった場合に課される税金です。この税金は日割り計算で増えていくため、支払うのが遅れれば遅れるほど、支払うべき税金が増加していきます。

副業で20万円以上の所得がある場合、ただでさえ納税額が大きくなる傾向にあるため、延滞税が加わることでさらに厳しい負担を強いられることがあります。そうならないためにも、納税の計画をしっかりと立て、期限までに納付を完了させることが重要でしょう。仮に納付が遅れそうな場合は、事前に税務署へ相談することも一つの手段です。

参考:延滞税の割合|国税庁

副業の所得が20万円以上になったら青色申告を準備しておくのがおすすめ

会社員が副業で得た所得が20万円以上になると、確定申告の必要が生じますが、同じタイミングで青色申告の準備をしておくことをおすすめします。青色申告を選ぶことで税制上の大きなメリットが得られるからです。ここから詳しく解説していきます。

青色申告で受けられるメリット

青色申告は多くのメリットがあります。特に注目すべきは、最大65万円までの青色申告特別控除が受けられる点です。さらに、赤字が出た場合にその損失を翌年以降に繰り越して控除することが可能になるので、収益の変動が大きい副業の場合はこちらもメリットがあるでしょう。

また、減価償却における特例措置を受けることができる点も大きなメリットの一つです。これらのメリットを生かすためにも、青色申告の準備は早めに始めることをおすすめします。

雑所得の場合は青色申告ができない

副業所得が雑所得に分類される場合、残念ながら青色申告を選択することはできません。

雑所得は、たとえば株式の配当や不動産からの賃貸収入、一時的な報酬などが該当します。これらの所得は青色申告ではなく、白色申告を利用することになるのです。そのため、副業をしている人は、自分の所得がどの区分に該当するかを正確に把握しておく必要があります。もし所得の性質に不明な点がある場合は、税理士などの専門家に相談するのがおすすめです。

青色申告について詳細が知りたい方は、こちらもご覧ください。

青色申告と白色申告の違いを解説 | レバテックフリーランス

副業を事業所得として青色申告するために必要な準備

副業として得た所得を事業所得として青色申告する場合、必要な準備がいくつかあります。

まずは青色申告の適用を受けるためには、税務署への「青色申告申請」が必須となります。これは副業を始めた初年度の確定申告期限までに行う必要があり、これを怠ると青色申告の適用を受けることができません。

さらに、帳簿の記載義務が発生するため、日々の収入や支出を正確に記録しておくことが重要です。レシートや領収書の保管も忘れてはならない準備の一つです。これらの基礎的な準備を着実に行うことが、副業から得た所得の適切な申告へとつながるのです。

詳しくは、こちらの記事も参考にしてみてください。

青色申告の必要書類と提出期限 | レバテックフリーランス

確定申告をすると会社に副業がバレるのか?

会社員が副業で20万円以上の所得を得た場合、確定申告が必要となります。しかし、会社に副業がバレることを心配する人も多いでしょう。

結論から言うと、税務署から直接会社に副業の情報が漏れることは基本的にありません。 税務情報は厳格に管理されており、無断での漏洩は法律で禁じられているからです。

しかし、住民税の増加などから間接的にバレるリスクはあります。会社の就業規則をよく確認し、ルールには従うことをオススメします。

副業は住民税でばれる?リスクを回避する手順や確定申告で知るべきポイントを解説

※本記事は2024年5月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。