【副業の所得税】確定申告の基礎知識からスマホでの提出方法まで徹底解説 | レバテックフリーランス

【副業の所得税】確定申告の基礎知識からスマホでの提出方法まで徹底解説

副業が一般的になりつつある現代において、多くの人が「副業の所得税はどうなるの?」「確定申告は必要?」といった疑問を抱えています。本記事では、副業の所得税に関する基礎知識から確定申告の必要性、節税対策まで詳しく解説していきます。

本記事は一般的な情報提供を目的としており、税務上のアドバイスではありません。具体的な税務処理については、税理士等の専門家にご相談ください。

副業で確定申告は必要? 20万円以下の場合も要注意!

副業を始めると、所得税の確定申告が必要になるケースがあります。よく「副業の収入が20万円以下なら確定申告は不要」と耳にするかもしれませんが、それは必ずしも正しいわけではありません。以下に、詳しく説明していきます。

確定申告が必要なケース

副業の収入が20万円を超える場合

副業の収入が年間20万円を超える場合、所得税の確定申告が必要になります。

これは、副業の収入も給与所得と同様に課税対象となるためです。

確定申告では、副業で得た収入から経費などを差し引いた所得を計算し、所得税額を算出します。

副業の収入が20万円以下でも確定申告が必要なケース

副業の収入が年間20万円以下でも、以下のケースに該当する場合は確定申告が必要な可能性があります。

- 不動産所得や株式の譲渡所得など、他の所得がある場合

- 2か所以上の会社から給与をもらっている場合

基本的に、本業の会社からもらっている給与以外で20万円以上の所得を得た場合には確定申告が必要になります。そのため、上記のケースでは、副業の収入が少なくみえても、他の所得と合算することで所得税が発生する可能性があるのです。

確定申告が不要なケース

会社の給与以外で得ている所得が20万円以下の場合、基本的に副業の所得税の確定申告は不要です。

ただし、確定申告が不要な場合でも、住民税の申告は必要です。住民税は、前年の所得に基づいて計算され、副業の収入が少額であっても納付が必要なため、確定申告をしない場合には住民税の申告を別途行う必要があるのです。

その際は、市区町村の「住民税申告書」を用いて申告することになります。

20万円ルールについて、更に詳しい情報が知りたい方はこちらの記事をご覧ください。

【20万円ルール】副業所得20万以下でも確定申告・住民税申告は必要?

参考:確定申告が必要な方|国税庁

副業の所得の種類を理解しよう

副業の所得税を考える上で、まず理解しておくべきなのが「所得の種類」です。副業の所得は、その内容によって「給与所得」「雑所得」「事業所得」などに分類されます。

それぞれの所得タイプによって、税金の計算方法や確定申告の必要性が異なるので、解説していきます。

給与所得とは?

副業が雇用に基づく労働の場合、その所得は「給与所得」に分類されます。

たとえば、アルバイトやパートタイム勤務などがこれに該当します。副業が給与所得の場合は、その所得が年間20万円を超えると確定申告が必要になります。

また、年末調整を2か所以上で行ってしまった場合などにも確定申告が必要になるケースがあります。

雑所得とは?

個人で行っている副業で、活動が一時的なものであったり、継続的・反復的なものではない場合には、「雑所得」に分類されるケースが多いです。

たとえば、アンケートモニターや単発のデータ入力などがこれに該当します。雑所得の場合、年間の所得金額が20万円以下の場合は確定申告は不要ですが、20万円を超える場合には確定申告が必要となります。

事業所得とは?

副業が独立した事業として営まれている場合、その所得は「事業所得」に分類されます。たとえば、多くの場合はフリーランスとしてWebデザインやプログラミング、コンサルティングなどを行うケースが該当します。

事業所得の場合は、原則として確定申告が必要です。また、事業所得には「損益通算ができる」や「青色申告を選択できる」など、給与所得や雑所得とは異なる点がいくつかあります。

青色申告のメリットについては、こちらの記事もご覧ください。

青色申告と白色申告の違いを解説 | レバテックフリーランス

その他の所得

上記以外にも、不動産収入などの「不動産所得」や、株式の配当による「配当所得」など、さまざまな所得の種類が存在します。副業の内容によっては、これらの所得に分類されるケースもあります。

参考:所得の種類と課税方法|国税庁

所得税の計算方法

所得税の計算は複雑ですが、大まかに以下の5つのステップで計算されます。

ステップ1: 所得の計算

まず、1年間のすべての収入を合計し、「所得金額」を計算します。副業をしている場合は、本業の収入と副業の収入を合算し、場合によっては必要経費を引いて所得金額を算出することになります。

参考:No.2210 やさしい必要経費の知識|国税庁

ステップ2: 所得控除の適用

総所得金額から、さまざまな所得控除を差し引きます。所得控除には、基礎控除、配偶者控除、扶養控除、医療費控除、社会保険料控除など、さまざまな種類があります。

所得控除の種類について知りたい方はこちらの記事をご覧ください。

所得控除は15種類!あなたはどれを受けられる?

ステップ3: 所得税額の算出

所得控除を差し引いた後の金額を「課税所得金額」といいます。課税所得金額に税率をかけて、所得税額を計算します。所得税の税率は、課税所得金額に応じて段階的に設定されています。

参考:所得税の税率とは|国税庁

ステップ4: 復興特別税額の合算

東日本大震災からの復興財源を確保するために、所得税額に一定の割合で復興特別税が課されます。所得税額に復興特別税額を合算した金額が、最終的に納めるべき所得税額となります。

参考:No.2507 復興特別所得税の源泉徴収|国税庁

ステップ5: 源泉税の控除

給与所得者は、給与から所得税が天引きされているため、すでに所得税の一部を納めていることになります。この天引きされた所得税を「源泉所得税」といいます。

確定申告の際には、源泉所得税を所得税額から差し引くことができます。

確定申告のスケジュールと必要書類

確定申告が必要な場合は、決められた期間内に必要書類を税務署に提出する必要があります。ここでは申告のスケジュールや必要書類について紹介します。

確定申告の期間

確定申告の期間は、毎年2月16日から3月15日までです。ただし、この期間は変更される場合もあるため、最新の情報を国税庁のWebサイトなどで確認することが重要です。

参考:令和5年分確定申告期の確定申告会場のお知らせ|国税庁

確定申告に必要な書類

確定申告に必要な書類は、所得の種類や内容によって異なりますが、一般的には以下のものが挙げられます。

- 確定申告書

- 収入金額等を記載した書類

- 所得控除の証明書類

- 青色申告決算書および収支内訳書

必要な書類や手続きのステップの詳細については、こちらの記事で解説しています。

フリーランスの確定申告まとめ!青色申告と白色申告の違いも解説

確定申告書の書き方【所得の種類別】

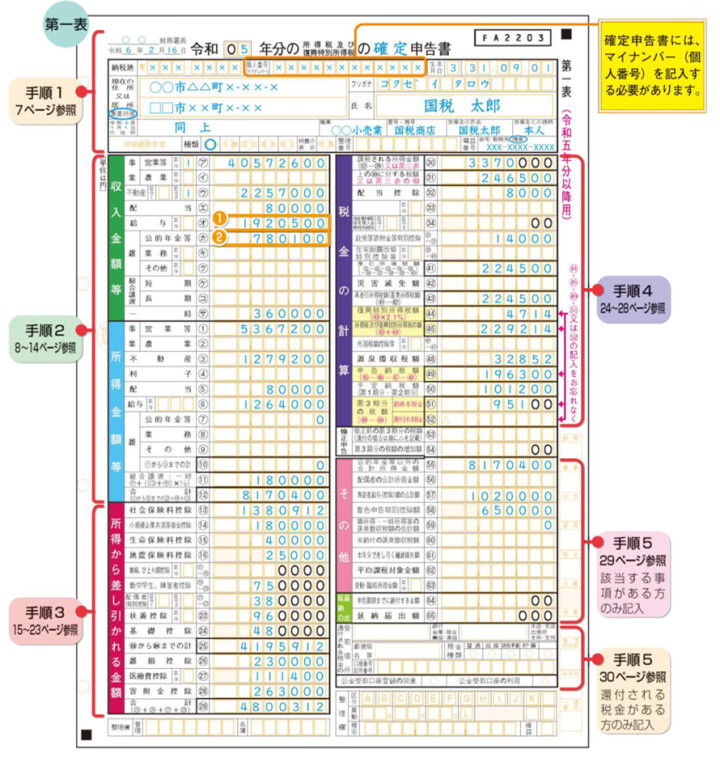

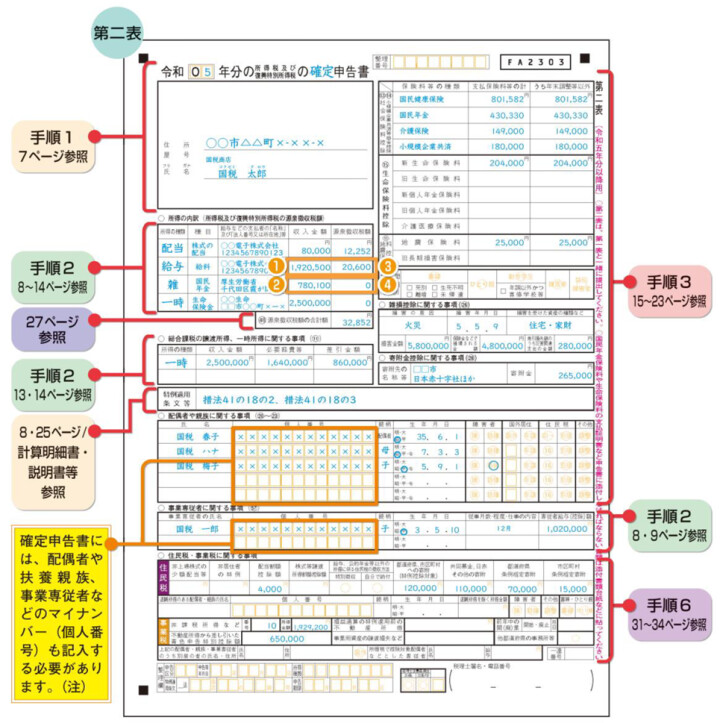

確定申告書は、所得の種類によって記載する箇所が異なります。

引用元 : 申告書の記載例|国税庁

引用元 : 申告書の記載例|国税庁

給与所得の書き方

副業が給与所得の場合は、本業と副業の給与所得を合わせた所得を記入します。

給与所得の確定申告では、勤務先から受け取る源泉徴収票が重要な書類となります。源泉徴収票は、勤務先から毎年1月末までに交付されるので、確定申告の際には、源泉徴収票の内容に基づいて確定申告書に収入や源泉徴収税額などを正確に記載する必要があります。

雑所得の書き方

副業が雑所得の場合は、収入から必要経費の額を引いて、所得額を算出する必要があります。

そのため、雑所得の確定申告では収入を証明する書類が必要となります。たとえば、支払調書や契約書などの添付が必要な場合があります。

事業所得の書き方

副業が事業所得の場合、確定申告では、確定申告書の「事業」所得の欄に記入する必要があります。「営業等」と「農業」の区分がありますが、農業以外であれば通常は「営業等」の欄に記載するのが妥当です。

雑所得と同じく、収入から必要経費を差し引いて所得を計算するため、収入や経費を証明する書類が必要であり、帳簿書類や請求書、領収書などをきちんと保管しておくことも重要になります。

参考:申告書の記載例|国税庁

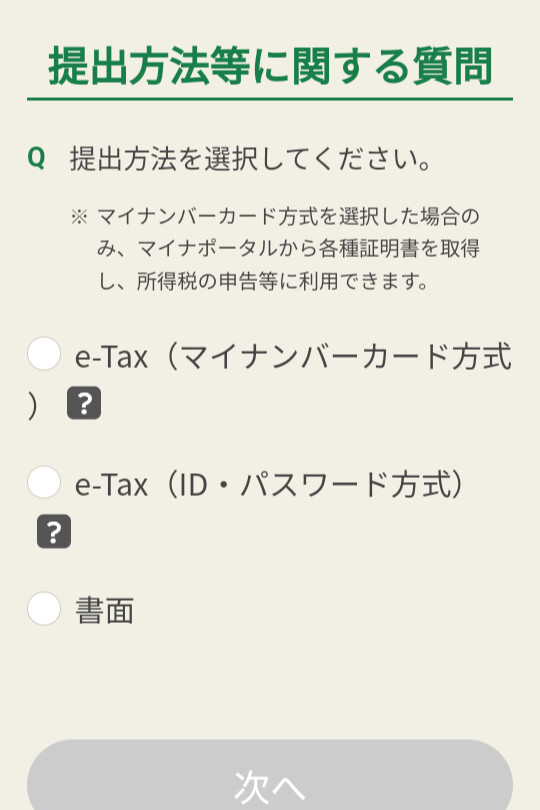

確定申告の提出方法

確定申告書の作成が完了したら、以下のいずれかの方法で提出することができます。

e-Taxでオンライン申告

e-Taxは、国税庁が提供するオンラインサービスで、インターネットを利用して確定申告書を提出することができます。

e-Taxを利用するには、マイナンバーカード方式、ID・パスワード方式のいずれかの認証方式を選択する必要があります。

e-Taxを利用することで、自宅やオフィスからいつでも確定申告書を提出できるだけでなく、税務署への郵送や持参の手間を省くことができます。

郵送による提出

確定申告書を郵送で提出する場合は、所轄の税務署に郵送します。確定申告書は、信書扱いの郵便物として送付する必要があります。

また、提出期限までに税務署に届くよう、余裕を持って郵送しましょう。

参考:【申告書の提出】|国税庁

税務署への持ち込み

確定申告書を直接税務署に持ち込むこともできます。

税務署の窓口で、確定申告書の内容を確認してもらうことができます。ただし、確定申告期間中は税務署が大変混雑するため、時間に余裕を持って行くようにしましょう。

現在では、税務署への入場整理券をLINEで発行する方法もあります。詳しくはこちらの記事をご覧ください。

確定申告でLINEを活用するには?入場整理券の取得方法や国税庁公式LINEの登録方法 | レバテックフリーランス

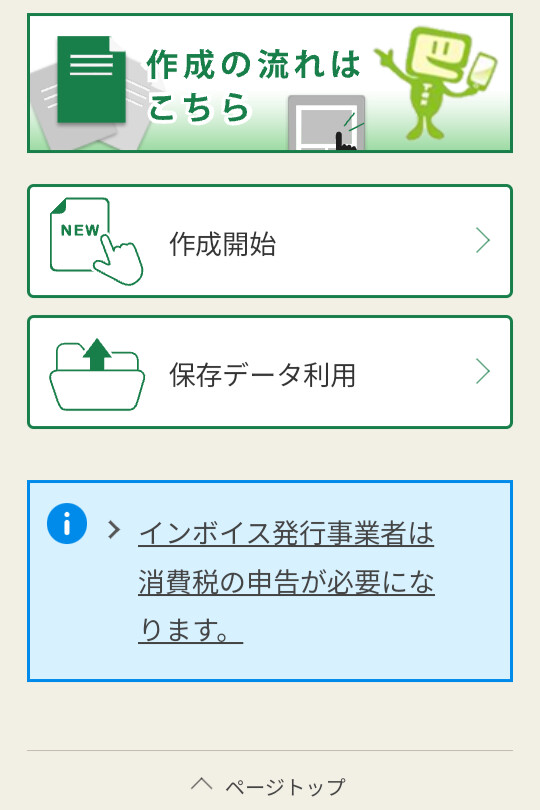

【簡単】スマホで確定申告を行う方法

近年では、スマホからでも確定申告を行うことができるようになっています。

通常の確定申告と同様、帳簿を用意したうえで、国税庁の「確定申告書等作成コーナー」にアクセスすれば、スマートフォンで確定申告を作成・提出できます。

以下では、サイト上での手順を説明していきます。

作成開始ボタンをタップして質問に答える

引用元 : 確定申告書作成コーナー

まずは、「確定申告書等作成コーナー」で作成開始ボタンをタップします。

その後、提出方法などの簡単な質問に回答していきます。

引用元 : 確定申告書作成コーナー

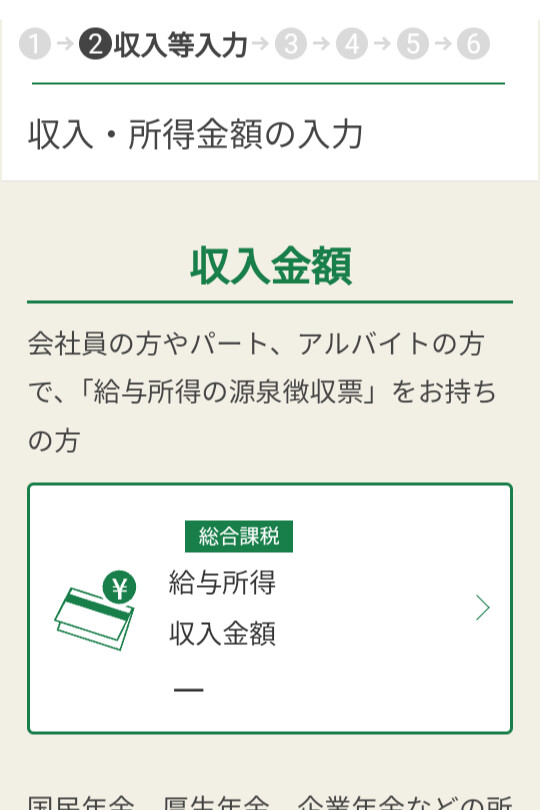

収入・所得金額の入力

引用元 : 確定申告書作成コーナー

利用登録が完了したら、収入や所得金額などの必要事項を入力していきます。源泉徴収票などの書類を手元に用意しておくと手続きがスムーズでしょう。

途中で入力内容を保存して、手続きを一時中断することも可能です。

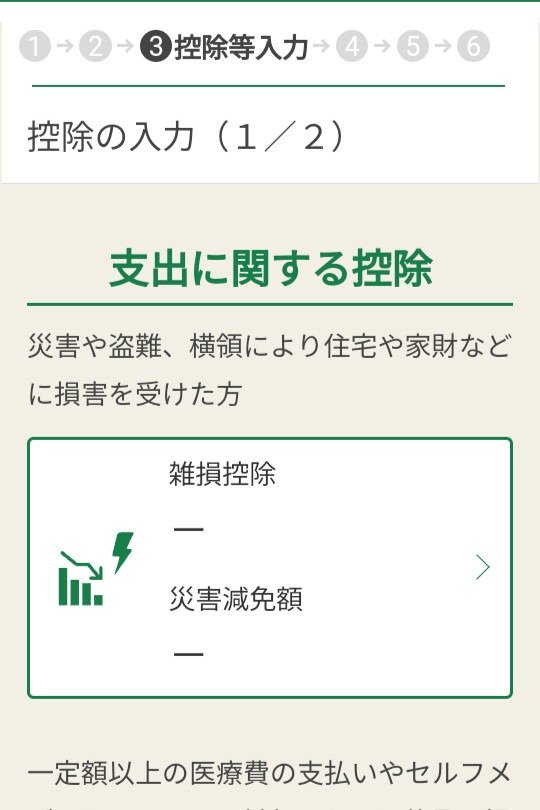

控除項目の入力

引用元 : 確定申告書作成コーナー

医療費控除や社会保険料控除など、該当する控除項目を入力します。控除を受けるためには、領収書などの証明書類が必要となる場合があります。

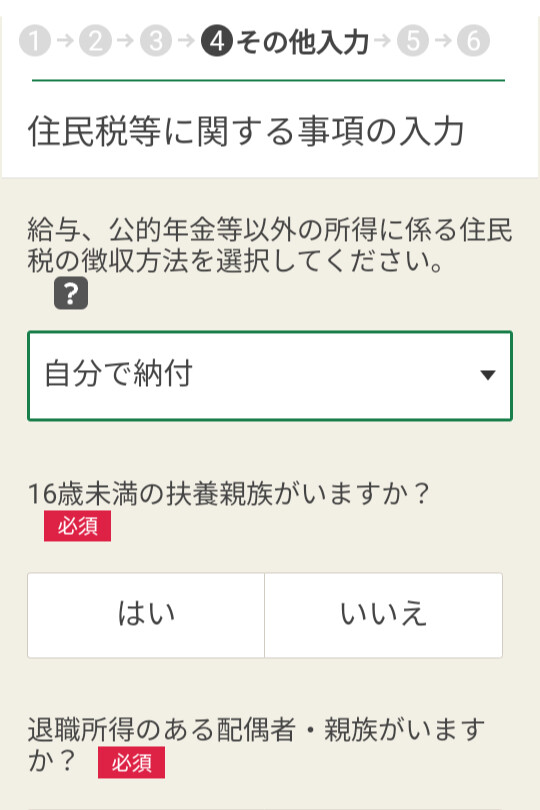

住民税に関する事項の入力

引用元 : 確定申告書作成コーナー

最後に、住民税の納付方法や扶養親族の有無などを選択します。

住民税の納付方法には「特別徴収」と「自分で納付」があります。「自分で納付」が普通徴収にあたりますので、注意して入力していきましょう。

計算結果の確認と申告データ送信

すべての入力が完了したら、計算結果を確認し、問題なければ申告データを税務署に送信します。送信が完了すれば、確定申告は完了です。

副業所得税額の納付方法

副業で得た所得にかかる所得税は、さまざまな方法で納付できます。ご自身の状況に合わせて、便利な方法を選びましょう。大きく分けてキャッシュレス納付と現金納付の2つの方法があります。

キャッシュレス納付

キャッシュレス納付は、金融機関やインターネットを利用して納税する方法です。以下のような方法があります。

振替納税

事前に預金口座を登録しておくことで、指定した口座から自動で税金が引き落とされる方法です。

参考:確定申告の納付は『振替納税』|国税庁

e-Taxでの口座振替(ダイレクト納付)

国税庁のオンラインサービス「e-Tax」を利用して、口座振替で納税する方法です。e-Taxのシステムでは、確定申告などの手続きもオンラインで行うことができます。

参考:G-2-2 ダイレクト納付(e-Taxによる口座振替)の手続|国税庁

インターネットバンキング、ATM納付

インターネットバンキングやATMから、納税用のバーコードや番号を入力して納税する方法です。

参考:G-2-3 インターネットバンキング等からの納付手続|国税庁

クレジットカード払い

クレジットカードを利用して納税する方法です。カード会社によってはポイントが付与される場合もありますが、納付額に応じて手数料もかかるので注意しましょう。

参考:国税クレジットカードお支払いサイト

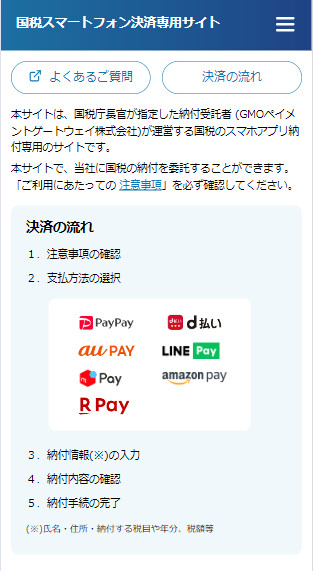

スマホアプリ納付

引用元 : 国税スマートフォン決済専用サイト

スマホアプリ納付とは、国税庁が提供するスマホサイト「国税スマートフォン決済専用サイト」を利用して納税する方法で、PayPayやLINE Payなどのスマホ決済を使って支払うことができます。

納付金額が30万円以下の場合に利用することができます。

参考:G-2-5 スマホアプリ納付の手続|国税庁

現金納付

現金で納税する場合は、以下の方法があります。

税務署窓口納付

税務署の窓口で、現金で納税する方法です。納付時には、別途税務署や金融機関で入手できる納付書が必要になるので、用意しておきましょう。

参考:G-2-8 現金に納付書を添えて納付(金融機関又は税務署の窓口)|国税庁

コンビニ納付

自宅で作成したQRコードを使い、コンビニで納税する方法です。スマホアプリ納付同様、利用可能額は30万円以下となっています。

参考:G-2-6 コンビニ納付(QRコード)|国税庁

※本記事は2024年5月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。