個人事業主は節税できる?知っておきたい税金の種類と対策を解説 | レバテックフリーランス

個人事業主は節税できる?知っておきたい税金の種類と対策を解説

個人事業主は、サラリーマンと違って税金や保険などの手続きを自分で行う必要があります。「個人事業主にはどんな税金があるの?」「効率的な節税対策を知りたい」という方もいるのではないでしょうか。

この記事では、個人事業主の節税対策について解説しますので、ぜひ参考にしてみてください。

個人事業主が納める税金の種類

個人事業主は、サラリーマンとは異なり、自分で納税の手続きを行う必要があります。個人事業主が納める税金には、主に以下の種類があります。

- 所得税・復興特別所得税

- 住民税

- 個人事業税

- 消費税

それぞれ詳しく説明します。

所得税・復興特別所得税

所得税は、1年間の所得に対して課せられる税金です。計算方法については下記の見出しで説明します。

復興特別所得税は、東日本大震災からの復興財源を確保するために、所得税額に上乗せされる税金です。この税金は、個人で所得税を納める義務のある方が対象となり、2013年〜2037年まで2.1%の税率で課税されます。

復興特別所得税の概要については、国税庁のホームページを確認してみてください。

個人の方に係る復興特別所得税のあらまし

所得税額を計算する方法

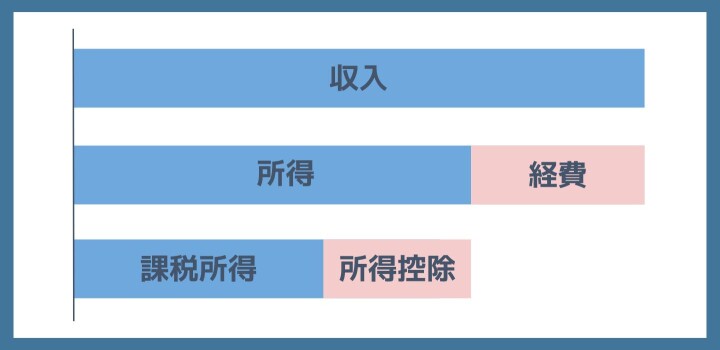

個人事業主の場合、基本的に事業で得た収入から必要経費を差し引いた金額(所得)に基づいて計算されます。

所得から医療費控除や社会保険料控除、小規模企業共済等掛金控除などの所得控除が引かれた金額が課税所得となります。

さらに、納税額を出すには、課税所得に所得税率をかけたものから所定の控除額を引きましょう。所得税率は、所得金額に応じて段階的に設定されています。

所得税率と控除額については国税庁のホームページに詳しく記載されているため、下記をご確認ください。

所得税の税率とは

住民税

住民税は、1月1日時点で住所のある地方自治体に納める税金です。前年の所得に基づいて計算され、均等割と所得割で構成されます。

均等割は、すべての住民に一律に課される一方で、所得割は、所得に応じて税額が決まります。

均等割と所得割については、総務省のホームページも確認してみてください。

個人住民税|総務省

個人事業税

個人事業税は、事業を行うことにより生じる所得に対して課税される税金です。事業の種類や所得金額に応じて税率が異なり、都道府県に納めます。

消費税

消費税は、商品の販売やサービスの提供などに対して課税される税金です。

個人事業主は、原則として年間の課税売上高が1,000万円以下の場合は、免税事業者となり消費税の納税義務が免除されます。一方で、年間の課税売上高が1,000万円を超える場合は、課税事業者となり納税義務が発生します。

個人事業主におすすめの節税対策【経費】

個人事業主が所得税を減らすためには、経費を適切に計上することが重要です。ここでは、個人事業主が活用できるおすすめの節税対策を、経費の観点から詳しく解説します。

青色申告を活用する

確定申告には青色申告と白色申告があります。個人事業主の税金対策としては、青色申告の選択がおすすめです。青色申告を選択することで、下記のような節税におけるメリットがあります。

青色申告特別控除

青色申告を選択した個人事業主が利用できるのが、青色申告特別控除です。これは、確定申告の際に最大65万円を所得から控除できる制度です。

控除が受けられる条件には下記があります。

| 控除額 | 記帳方法 | 賃貸対照表と損益計算書の添付 | 期限内の申告 | e-Taxによる申告または優良な電子帳簿の保存 |

|---|---|---|---|---|

| 65万円 | 複式簿記 | 必要 | 必要 | 必要 |

| 55万円 | 複式簿記 | 必要 | 必要 | ‐ |

| 10万円 | 簡易簿記 | 損益計算書の提出は必要 | ‐ | ‐ |

青色申告における複式簿記の記載方法は、下記の記事で詳しく紹介しています。

青色申告における複式簿記の記載方法|65万円の控除を受けるためには?

青色事業専従者給与

個人事業主の家族に事業を手伝ってもらっている場合、青色事業専従者給与として給与を支払うことができます。青色事業専従者給与は、事業の経費として計上することができるため、節税につながります。

青色事業専従者になるための条件は下記の3つです。

- 事業主と生計を一にする配偶者その他の親族であること

- その年の12月31日時点で年齢が15歳以上であること。

- その年を通じて6か月を超える期間、事業に専ら従事していること

純損失の繰越し・繰戻し

赤字になった際、その損失額を翌年以降3年間の黒字と相殺できる制度が、純損失の繰越しです。また、赤字になった年の前年分に黒字がある場合には、純損失の繰戻しによって前年の所得税の還付を受けることも可能です。

貸倒引当金の計上

取引先が倒産したり、債務の返済が滞ったりした場合、売掛金が回収できない可能性があります。このような場合、貸倒引当金として経費に計上することができます。

ただし、貸倒引当金は翌年には該当する金額を収入として計上する必要があり、一時的な節税にすぎないため注意しましょう。

必要経費を漏れなく計上する

節税のためには、事業に関連する費用を必要経費として計上するのも一つの手です。必要経費とは、事業のために使った費用のことで、売上金額から差し引くことができます。必要経費が多いほど、課税所得が減るため、納税額も減少します。

経費になるものを理解する

節税対策を効果的に行うためには、どのようなものが経費として認められるのかを理解することが重要です。経費として認められるものは、事業の運営に関連する費用であるかどうかで判断しましょう。

経費として計上できるものとしては、以下のようなものが挙げられます。

- 消耗品費:事務用品、コピー用紙、インクカートリッジなど

- 旅費交通費:電車賃、バス代、ガソリン代、高速道路料金など

- 通信費:電話料金、インターネット接続料金など

- 広告宣伝費:チラシ作成費用、Web広告費など

- 接待交際費:クライアントや仕入先との会食代など

個人事業主が経費に計上できるものについて詳しく知りたい方は、下記の記事も参考にしてみてください。

個人事業主が経費に計上できるもの一覧!上限や裏技的な方法も紹介

領収書・レシートをしっかり保管する

経費を計上するためには、領収書やレシートなどの証拠書類を保管しておくことが重要です。領収書やレシートをしっかり保管しておくことで、申請の際に漏れがないか確認しやすくなります。さらに、税務調査が入った際に、これらの書類を提出することで、経費として認められる可能性が高まるでしょう。

領収書やレシートは、日付や金額、支払い相手、内容などが明確に記載されているものを保管するようにしましょう。また、電子帳簿保存法により電子データでの保管も可能です。

電子帳簿保存法については、下記の記事を参照してください。

【2024年1月義務化】個人事業主のために電子帳簿保存法をわかりやすく解説

その他の経費計上テクニック

経費計上には、いくつかのテクニックがあります。これらを活用することで、より効果的に節税を行うことが可能になるでしょう。

短期前払費用の特例を活用する

短期前払費用の特例とは、サービス利用料や家賃などの費用を、支払った年の損金として計上できる特例です。この制度を利用することで、本来は複数年にわたって計上されるべき費用が、支払った年の損金として一括計上できるため、その年度の所得が減り、節税につなげることができます。

たとえば、12ヶ月分の家賃を一括で前払いした場合、本来であれば毎月の支払いに応じて費用を計上していくことになります。しかし、短期前払費用の特例を利用すれば、家賃を支払った年に全額を計上することが可能です。

ただし、この特例は、以下の条件を満たす場合にのみ適用されるので注意しましょう。

- 支払った日から1年以内に提供を受けるサービスや資産の費用であること

- 役務の提供を受けるために支出した費用であること

減価償却を活用する

減価償却とは、長期にわたって使用される資産の購入にかかった金額を、その資産の使用可能な期間にわたって少しずつ経費として計上していく方法です。使用可能な期間は、耐用年数として、法令で定められています。

たとえば、100万円のパソコンを購入し、その法定耐用年数が5年とされている場合、毎年20万円ずつ経費として計上していくことができます。減価償却を行うことで、一度に多額の費用を計上するのではなく、長期にわたって経費を分散できるため、節税効果が期待できるのです。

主な減価償却資産の耐用年数表については、国税庁の資料をご確認ください。

主な減価償却資産の耐用年数表|国税庁

個人事業主におすすめの節税対策【控除】

ここでは、個人事業主におすすめの控除を中心とした節税対策について解説していきます。

所得控除を活用する

所得控除とは、所得から一定金額を差し引くことができる制度です。これらの控除を適切に活用することで、課税対象となる所得額を減らし、所得税の負担を軽減することができます。

所得控除の種類と条件については下記のとおりです。

| 控除名 | 概要 | 適用条件 | 控除額 |

|---|---|---|---|

| 基礎控除 | 年間所得金額が2,500万円以下であれば、誰でも受けられる控除 | ‐ | 48万円 |

| 配偶者控除 | 配偶者の所得が一定額以下の場合に受けられる控除 | 配偶者の年間所得金額が48万円以下 | 38万円 |

| 扶養控除 | 扶養親族がいる場合に受けられる控除 | 扶養親族の年間所得金額が48万円以下 | 1人につき38万円 (19歳以上23歳未満は63万円) |

| 医療費控除 | 年間の医療費支出が一定額を超えた場合に受けられる控除 | 年間の医療費支出が10万円を超える、 または所得が200万円未満の場合に所得金額の5%以上を超える |

200万円まで |

| 社会保険料控除 | 社会保険料を支払った場合に受けられる控除 | 社会保険料を支払っている | 支払った社会保険料の金額 |

所得控除の種類については、下記の記事でも詳しく解説しています。

所得控除は15種類!あなたはどれを受けられる?

小規模企業共済へ加入する

小規模企業共済とは、個人事業主や中小企業の事業主が事業をやめたり、退職したりした場合に備えるための共済制度です。

掛金は全額所得控除の対象となるため、節税効果が期待できます。また、将来受け取る共済金は退職所得扱いとなるため、税負担が軽くなるというメリットもあります。

経営セーフティ共済へ加入する

経営セーフティ共済は、取引先の倒産による貸倒れなど、突発的な経営リスクに備えるための共済制度です。小規模企業共済と同様に、掛金は全額所得控除の対象となりますので、節税対策として効果的です。

万が一、取引先の倒産等が発生した場合、共済金を受け取ることで事業資金を確保することもできます。

個人型確定拠出年金(iDeCo)をする

個人型確定拠出年金(iDeCo)とは、老後の資産形成を目的とした制度ですが、掛金が全額所得控除の対象となるため、節税効果も期待できます。

iDeCoは、加入者が毎月一定額を拠出し、自分で運用方法を選択して老後資金を準備していく制度です。運用益は非課税で、受け取る際にも税制上の優遇措置があります。

iDeCoについて詳しく知りたい方は、下記の記事を参照してください。

個人事業主向けiDeCoガイド|上限やデメリット、小規模企業共済と比較

ふるさと納税をする

ふるさと納税とは、自分の選んだ自治体に寄付をすることで、所得税や住民税の控除を受けられる制度です。

寄付金額のうち2,000円を超える額が、所得税と住民税から控除されます。また、寄付のお礼として、自治体から特産品などの返礼品を受け取ることができます。

ふるさと納税については、下記の総務省のサイトも参考にしてみてください。

よくわかる!ふるさと納税|総務省

個人事業主は法人化によって節税することもできる

個人事業主が節税する方法の一つとして、法人化があります。個人事業主から法人になった場合、所得税ではなく法人税がかかるようになります。法人税率は所得税率よりも低くなることがあるのです。そのため、所得が多い個人事業主ほど、法人化による節税効果が高くなる可能性があります。

さらに、法人格を取得することで、企業としての実態が明確化され、取引先や金融機関からの信頼を得やすくなるでしょう。

しかし、法人化するためには、定款の作成や登記などの手続きが必要となり、時間や費用がかかります。また、法人化した後は、法人税の申告や会計処理など、運営に関する事務作業も増えるため注意が必要です。

法人を設立する際に必要となる書類は、国税庁のホームページに記載されているので、確認してみてください。

No.5100 新設法人の届出書類|国税庁

節税対策は税理士に相談するのもおすすめ

節税対策は、事業の状況や家族構成などによって適切な方法が異なります。自分だけで判断するのが難しい場合は、税理士に相談することをおすすめします。

税理士は、専門的な知識に基づいて、それぞれの状況に合わせた節税対策を提案してくれるでしょう。また、税務申告の手続きを代行してくれるため、手続きの心配をせずに事業を行えるといったメリットもあります。

レバテックフリーランスでは、税理士を無料で紹介するサービスを行っています。確定申告のほかにも、節税対策の相談もすることができるので、ぜひ登録をご検討ください。

※本記事は2024年5月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。