フリーランスの所得は給与所得?事業所得?損をしない確定申告の知識 | レバテックフリーランス

フリーランスの所得は給与所得?事業所得?損をしない確定申告の知識

「フリーランスになったけど、受け取った報酬が給与所得と事業所得のどちらに該当するか分からない」という方はいませんか?

この記事では、事業所得と給与所得の違いや、申告が必要になる条件について解説します。さらに、実際の確定申告の流れや、フリーランスが確定申告で損をしないために必要な知識も紹介します。

自分の所得の種類が分からない方や、複数の収入源がある方は、記事を参考に正しく申告手続きを行いましょう。

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントですまずは相談してみる

フリーランスとして営む事業の所得は「事業所得」になる

フリーランスとして営む事業から得た所得は、事業所得として扱われます。事業所得とは、農業や小売業、サービス業などの各事業から生じる所得のことです。

所得区分を正しく理解することは、税金の計算や確定申告において大切です。特に、フリーランスとして活動しながら会社からの給与も得ている方や、年度の途中で独立した方は、複数の所得区分に関する知識が必要になるでしょう。

たとえば、フリーランスとして事業を営みながらアルバイトをしている場合、事業から生じる所得は事業所得になりますが、バイト先から受け取る報酬は給与所得に該当します。報酬が給与所得と事業所得のどちらに該当するかによって、確定申告の方法や控除の適用が変わるので注意が必要です。

給与所得と事業所得の違いについては、次の項目で確認していきましょう。

これからフリーランスを目指す方は、以下の記事を参考にしてください。

フリーランスとは?代表的な職種や必要な準備、手続きをわかりやすく解説

給与所得と事業所得の違い

フリーランスとして活動する方は、給与所得と事業所得の違いを正しく理解する必要があります。確定申告の際に混同すると正しく申告できないおそれがあるので、それぞれの特徴を確認しておきましょう。

給与所得とは

給与所得は、労働者や役員に支払われる賃金や賞与などを指しており、会社員が会社から受け取る報酬は給与所得に該当します。正確に説明すると、その年度に得た賃金や賞与から会社員の必要経費にあたる「給与所得控除」を差し引いたものが給与所得です。

-

【給与所得を求める計算式】

給与所得=給与や賞与-給与所得控除

給与所得は会社員の所得というイメージがありますが、フリーランスが給与所得を得ている場合もあります。前述したように、フリーランスが本業の収入とは別にアルバイト先から報酬を得ている場合、事業所得と給与所得の両方が発生していることになります。

事業所得とは

事業所得は、フリーランスが自ら事業を営んで得た所得を指します。正確には、その年度に得た事業の収入から必要経費を差し引いた金額が事業所得に該当します。

-

【事業所得を求める計算式】

事業所得=収入-必要経費

必要経費には、事業を営むための備品の購入費や商品の仕入れにかかった費用などが該当します。ほかにも、事業所の家賃や通信費、出張時の交通費など、事業に関連する支出を経費として計上することで、事業所得が小さくなり節税につなげられるでしょう。

事業所得と雑所得の違い

事業所得と雑所得に税法上の明確な区分はありません。雑所得とは、事業所得や給与所得などの所得区分にあてはまらない所得を指しています。雑所得に分類される所得の例としては、会社員の副業収入が挙げられます。

フリーランスとして事業を営むことを本業としている場合、その収入は事業所得に分類されるのが一般的です。国税庁は以下の見解を示しています。

事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する

引用元 : 法第 35 条((雑所得))関係|国税庁

このため、フリーランスが事業を本業として営んでいる場合、基本的に事業から生じる収入は事業所得に分類されると考えて良いでしょう。

会社員の副業であっても、事業が営利性、継続性、企画遂行性を持っており、社会通念上の相当性が認められる場合、その収入は事業所得として認められることがあります。

なお、フリーランスと会社員どちらであっても、事業所得として認められるには取引の帳簿記録・保存が条件です。

それぞれの所得の申告方法の違い

フリーランスとして活動する際、給与所得と事業所得では税金の申告方法が異なります。それぞれの申告方法を理解して、適切に税金を納めることが大切です。ここでは、給与所得と事業所得それぞれの基本的な申告方法について解説します。

給与所得は年末調整で処理する

給与所得に関しては、基本的に勤務先の企業が年末調整という形で税務処理を行います。年末調整とは、1年間の給与総額から正確な所得税額を計算し、すでに源泉徴収されている税額との差額を調整する仕組みです。

会社員の場合、毎月の給与から概算で所得税が源泉徴収されていますが、年末にその年の収入総額や各種控除を考慮して正確な税額が計算されます。不足があれば納税、払いすぎていた場合は還付が行われる仕組みです。

年末調整は会社が行うので、給与所得のみで年末調整を受けた方は、原則として自分で確定申告を行う必要はありません。

事業所得・雑所得は確定申告で処理する

事業所得や雑所得がある場合は、自分で確定申告を行う必要があります。確定申告では、1年間(1月1日から12月31日まで)の収入から経費を差し引いた所得を計算し、所得税を納付します。

フリーランスの場合は、自分で事業所得を計算し、申告して納税しなければなりません。会社員で副業をしている人も、副業による所得が一定額を超えたら、雑所得として確定申告を行います。

確定申告の期間は、例年2月16日から3月15日までです。確定申告の対象者はこの期間中に納税額を確定し納付を済ませましょう。

【不要な場合もある?】確定申告が必要になる基準とは

フリーランスの確定申告が必要となる基準は、原則として以下のように考えると良いでしょう。

- 課税所得48万円以下→確定申告は不要

- 課税所得48万円以上→確定申告が必要

フリーランスとして活動する人で、年間の課税所得が48万円を下回る場合は確定申告を行う必要はありません。

所得税の計算において総所得金額から差し引ける控除の一つとして、基礎控除が設定されています。合計所得金額が2,400万円以下の人の場合、48万円の基礎控除が受けられます。つまり、事業所得が48万円を超えないフリーランスは所得税の納税義務が発生せず、確定申告も不要です。

ただし、基礎控除以外の所得控除も活用して課税所得を減らしたい場合などは、確定申告の義務がなくても申告をした方が良いこともあります。所得控除は全部で15種類あり、条件に該当する場合は適用を受けられます。

国民健康保険料や住民税は所得額をもとに算出されるので、確定申告を行うことで納付額を抑えられる可能性があるでしょう。

参考:

No.1199 基礎控除|国税庁

No.1100 所得控除のあらまし|国税庁

【ケース別】フリーランスの確定申告の方法

フリーランスの確定申告のやり方は、働き方によって異なります。収入源が複数ある場合や、雇用形態が変わった場合など、状況に応じた確定申告の方法を理解しておきましょう。

ここでは、よくある5つのケースについて、それぞれの確定申告の方法を解説します。

(1)フリーランスの収入のみがある場合

フリーランスとしての収入のみがある場合は、すべての所得を事業所得として確定申告する必要があります。前述したように、所得が48万円を超える場合は確定申告を行いましょう。

なお、開業届を出していない場合も、個人が独立し、反復・継続して事業を行っている場合、税法上は「個人事業主」として扱われます。そのため、開業届を提出していない人も、事業による所得は事業所得として申告しましょう。

参考:No.1199 基礎控除|国税庁

(2)フリーランスが本業でほかの収入源がある場合

フリーランスを本業としながら別の収入源がある場合は、本業の所得を事業所得、そのほかの所得を雑所得として確定申告するのが一般的です。

そのほかの収入源の例としては、以下が考えられます。

- 本業以外のセミナーや公演

- 本業以外の原稿執筆

- フリマアップやネットオークション

- 事業規模ではないアフィリエイト

なお、本業以外の所得であっても、株による利益は「配当所得」に分類されます。不動産投資による所得は「不動産所得」として扱われるので、所得の種類に応じた分類を確認しましょう。

所得の種類についての詳細は、国税庁のサイトを参考にしてください。

参考:No.1300 所得の区分のあらまし|国税庁

以下の記事では、所得区分の定義について詳しく解説しています。自分の所得がどの区分に該当するか気になる方は、こちらも参考にしてください。

副業は雑所得になる?確定申告が必要な条件や注意点を解説

(3)フリーランスの収入とは別に給与所得がある場合

フリーランスとして活動しながらアルバイト先などから給与を得ている場合、ほとんどのケースで確定申告が必要になります。確定申告が必要な条件は、アルバイト先が1ヶ所の場合と複数の場合で異なるので、それぞれ確認しましょう。

| アルバイト先が1ヶ所 | 「フリーランスとしての所得」が20万円を超えた場合 |

|---|---|

| アルバイト先が複数 | 「全体の年間給与額から最も高いアルバイト先の 給与額を差し引いた額」と「フリーランスとしての所得」 の合計が20万円を超えた場合 |

アルバイト先が1ヶ所でフリーランスとしての所得が20万円を下回る場合は、確定申告を行う必要はありません。

(4)会社員で副業収入がある場合

会社員として働きながら副業で収入を得ている場合の確定申告の必要性は、副業の所得金額によって変わってきます。

副業による所得(事業所得や雑所得)が年間20万円以下の場合、原則として確定申告は不要です。一方、副業による所得が年間20万円を超える場合は、確定申告が必要になります。会社で年末調整を受けた後、さらに個人で確定申告を行いましょう。

(5)年度の途中で会社員からフリーランスになった場合

年度の途中で会社員からフリーランスに転身した場合、給与所得と事業所得の両方が発生することになり、確定申告が必要です。年度の途中で退職すると会社での年末調整は受けられないため、1月から退職月までの給与所得と、独立後の事業所得を合算して申告を行う必要があります。

確定申告の際は給与所得を把握している必要があるので、退職の際に交付された源泉徴収票をなくさないよう手元に保管しておきましょう。

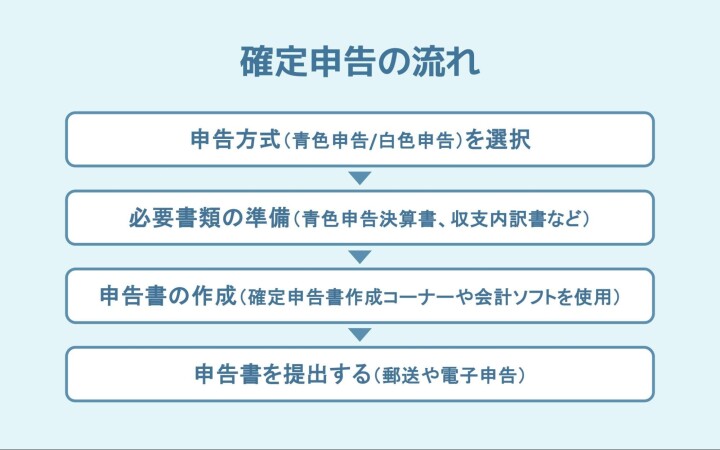

フリーランスが知っておきたい確定申告の流れ

フリーランスが知っておきたい確定申告の基本的な流れを紹介します。

フリーランスの確定申告では、まず「青色申告」か「白色申告」のどちらかを選ぶ必要があります。青色申告は節税効果を期待できますが、複式簿記による詳細な記帳が条件となります。白色申告より手間がかかるため、収益が少ないうちは白色申告を選び、事業が軌道に乗ってから青色申告に切り替えるといった考え方もあるでしょう。

青色申告と白色申告の詳しい違いについては、以下の記事も参考にしてください。

フリーランスの確定申告まとめ!青色申告と白色申告の違いも解説

申告に必要な主な書類は以下の通りです。

- 青色申告決算書(青色申告者)

- 収支内訳書(白色申告者)

- 各種控除証明書(生命保険料などの支払いを証明するもの)

- マイナンバーカードなどの本人確認書類

- 銀行口座が分かるもの

確定申告書の作成は、国税庁の確定申告書作成コーナーや会計ソフトを使って行います。書類作成が終わったら、以下のいずれかの方法で提出しましょう。

- 税務署への持参

- 郵送

- e-Taxを利用した電子申告

e-Taxは国税庁が運営する申告・納税システムで、自宅から24時間いつでも申告することが可能です。確定申告書作成コーナーで作成した申告書をそのまま提出できるほか、会計ソフトで作成した申告書を提出することもできます。

フリーランスが確定申告で損をしないための3つの知識

確定申告は単なる義務ではなく、税負担を軽減できる機会でもあります。ここでは、確定申告で損をしないために知っておくべき3つの知識を紹介します。

1.青色申告を行う

青色申告では、以下のような税制上の優遇措置を受けられるため、節税したいフリーランスにおすすめの申告方法です。

- 最高65万円の控除を受けられる

- 赤字を翌年以降の所得から3年間控除できる

- 家族への給与を経費として計上できる(青色事業専従者給与)

- 30万円未満の少額減価償却資産を一括で経費計上できる

- 貸倒引当金を経費に計上できる

この中でも青色申告の代表的な特典は、特別控除が適用されることでしょう。複式簿記による記帳やe-Taxによる電子申告、貸借対照表の添付といった条件を満たせば、最高65万円の控除を受けられます。

なお、青色申告を行うには、事前に「青色申告承認申請書」を税務署に提出する必要があります。提出は青色申告をしようとする年の3月15日までなので、青色申告を希望する場合は早めに提出を済ませましょう(1月16日以降に開業した場合は開業から2ヶ月以内)。

青色申告の具体的なやり方を知りたい方は、以下の記事をご覧ください。

【2025年最新】フリーランスの青色申告のやり方をかみ砕いて解説!初めてでも自力でできる?

参考:

No.2072 青色申告特別控除|国税庁

A1-8 所得税の青色申告承認申請手続|国税庁

2.経費を計上する

経費を計上することで課税所得を減らし、納税額を抑えられます。事業に関連する支出は基本的に経費として認められるので、必ずレシートや領収書を保存しておきましょう。

以下に、経費として認められる項目の例を挙げるので参考にしてください。

- 事務用品費 (パソコン、ソフトウェア、文具など)

- 通信費 (インターネット料金、電話代など )

- 交通(取引先への移動費など)

- 地代家賃(オフィス賃料、コワーキングスペース利用料など)

- 接待交際費( 取引先との会食費など)

以下の記事では、節税に必要な経費や控除の知識についてさらに詳しく解説しています。

フリーランスの節税対策!損をしないための経費と控除の知識

3.家事按分を行う

経費を計上する際の注意点として、私用と事業用の支出が混在する場合は、事業に関連する部分のみを家事按分して経費計上する必要があります。

たとえば、自宅の一部を仕事場として使用している場合は、面積比などに応じて家賃や光熱費を按分し、事業使用分のみを経費とするのが適切です。

主な家事按分の対象となる項目は以下の通りです。

- 家賃・住宅ローン

- 水道光熱費

- 通信費(インターネット・電話)

- パソコン・タブレット

按分方法の例を紹介します。

- 【面積比】事業用スペースの面積 ÷ 自宅の総面積

- 【時間日】事業に使用する時間 ÷ 1日の総時間

- 【使用頻度】事業での使用回数 ÷ 総使用回数

面積比で考えると、自宅の30%を事業用としている場合、光熱費のうち30%を経費に計上できます。

※本記事は2025年9月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。