会社員の副業は確定申告が必要?副業の種類による条件や具体的な申告方法を解説 | レバテックフリーランス

会社員の副業は確定申告が必要?副業の種類による条件や具体的な申告方法を解説

最近話題になっている副業を自分でもチャレンジしようと思いながらも、「確定申告は必要なの?」と心配している会社員の方も多いかも知れません。

副業からの所得が一定の金額を超えるまで、基本的に確定申告は必要はありません。しかし、副業が軌道に乗り、所得が増えればいずれは確定申告が求められますので、事前に基本的な知識を身に着けておくことをオススメします。この記事では、事業所得や雑所得といった「所得区分の基準」から申告の手順まで、会社員の副業における税務の知識をわかりやすく解説します。

副業でフリーランスとして働く方法に関しては以下の記事をご覧ください。

副業フリーランスの始め方!おすすめの職種や確定申告時の注意点を解説

会社員が副業から得た収入の所得区分は?

会社員の場合、通常の給与は給与所得に区分されていますが、副業からの収入は、その種類によって雑所得や事業所得など異なる所得区分になります。収入がどの所得区分に該当するのかは、確定申告を行う際にはとても重要です。なぜなら、所得区分ごとに控除が適用される金額や計算方法が変わってくるからです。

副業から得た収入の一般的な所得区分について、解説していきます。

給与所得になる基準

副業が「給与所得」に分類されるのは、従業員として他の会社で働き、給料やボーナスという形で報酬を受け取っている場合です。たとえば、フルタイムではなくパートタイムで働く場合も含まれます。給与所得には「給料」「ボーナス」「退職金」などがあり、ここで重要なポイントは、会社と雇用契約を結んでいることです。

確定申告では、会社からもらう源泉徴収票が大切な書類になるので、なくさないように保管する必要があります。

雑所得になる基準

副業で収入を得た場合、それが一時的または不定期な仕事による収入であれば「雑所得」となります。たとえば、アンケートに答えたり、写真を販売したり、謝礼を受け取ったりなど、個別の仕事ごとに報酬を受け取る場合が該当します。

このような収入は、事業のように継続的ではないため、雑所得とされます。また、Web 上のサブスクリプションサービスからの収入や、著作権料なども雑所得に分類されることがあります。雑所得の計算では、「収入」から「必要経費」を差し引いた金額が対象となり、一定の基準を超える場合は確定申告が必要になります。

確定申告の基準についてはこちらをご覧ください。

【20万円ルール】副業所得20万以下でも確定申告・住民税申告は必要?

事業所得になる基準

長期間にわたって継続し、経済的な利益を得ようとする活動から得られる収入は「事業所得」とされます。具体的には、会社員が個人でフリーランスとして仕事を請け負ったり、自分のショップを持ち商品を販売する場合などがこれに該当します。

事業所得の場合、仕事にかかる実際にかかった費用を細かく記録し、事業に関する収入から必要経費を差し引くことで所得を計算します。このとき、青色申告を選ぶなどして、さらに税務上のメリットが得られる場合もあります。

不動産所得になる基準

副業として不動産を賃貸し、その賃料収入がある場合、この収入は「不動産所得」と分類されます。賃貸物件のオーナーとして、テナントから得られる家賃など定期的な収入が発生している場合、不動産経営を行っているとみなされるためです。

不動産所得では、物件の維持管理に必要な経費、修繕費、ローン利息などを差し引くことができ、最終的に得られた収益が所得として計算されます。不動産所得を得ている場合には、確定申告においてその収入や経費を正確に報告することが大切になってきます。

会社員の副業で確定申告が必要になる条件は?

会社員が副業を始めたとき、追加の収入には税金の申告義務が生じることがあります。副業から得た年間の収入金額や種類によって、確定申告の必要条件が変わってきます。手続きを怠ると、罰則を受けることもあるため、条件をよく確認しておきましょう。

給与所得の申告条件

副業で得た収入が給与所得であっても、副業所得が年間20万円を超えた場合には、税法上確定申告が必要になります。

また、アルバイトや契約社員として働いた時に、その収入が給与所得として計上されるわけですが、特に本業と副業で給与所得の源泉徴収票が2枚以上ある場合には、それらを合算して年間の所得金額を正しく計算するために、確定申告が必要になります。

雑所得の申告条件

原稿料や講演料、アフィリエイト収入など、副業で得た収入が雑所得にあたる場合、年間20万円を超えると確定申告が必要です。

雑所得は、仕事をするたびに収入が発生するので、自分で収入を管理する必要があります。収入が少額でも、複数の雑所得を合計して20万円を超える場合も、確定申告が必要になるので注意が必要です。

事業所得の申告条件

Webショップの運営やフリーランスなど、副業で事業をしている場合、事業所得として収入を申告する必要があります。事業所得は、売上などから仕入れや経費を差し引いた金額が20万円を超えると確定申告が必要になります。

経理帳簿をつけて、経費を正しく計算することが大切です。

会社員のための副業の所得税の算出方法

会社員の方が副業をすると、本業の給料とは別に副業の収入にも税金がかかります。では、副業の所得税はどのように計算するのでしょうか。副業の所得税を計算する手順を2段階に分けて説明します。

所得金額を算出する方法

まず、副業でいくら稼いだのかを計算します。収入が計算できたら、そこから経費を引きます。経費とは、副業をするために使ったお金のことです。たとえば、通信費、交通費、物品の購入費などが経費になります。経費を引いた金額が、副業の所得金額です。経費として認められるものは、副業の種類によって異なります。経費の計算には、領収書やレシートなどの証拠を残しておくことが大切です。

所得金額から所得税を算出する方法

所得金額が計算できたら、次は所得税を計算します。所得税を計算するためには、まず税務署が決めた基礎控除額を所得金額から引きます。基礎控除を引いた金額に、税率をかけて所得税を計算します。税率は、収入が多いほど高くなります。所得税のほかに、住民税もかかることを忘れないようにしましょう。住民税は、前の年の所得をもとに計算します。会社員の場合でも、副業の所得については自分で住民税を計算して、申告する必要があります。

副業の所得が20万円以下でも確定申告をすべきケース

副業の所得が20万円以下でも確定申告をすべきケースには、主に以下の場合があります。

- 住宅ローンや医療費の控除を受けたい

- 過払いの税金の還付を受けたい

それぞれの場合で確定申告をする場合については、より具体的な知識を以下の記事で解説しています。

【20万円ルール】副業所得20万以下でも確定申告・住民税申告は必要?

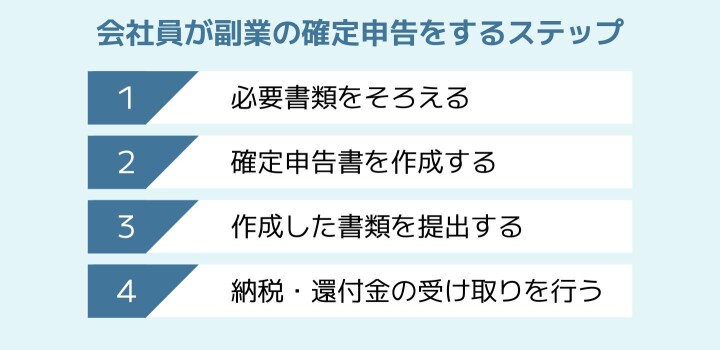

会社員が副業の確定申告をする具体的なやり方

確定申告は、サラリーマンでも副業で一定の所得があれば行わなければなりませんが、実際の手続きはどのようにすればよいのでしょうか。

以下、その具体的な流れについて説明していきます。

①源泉徴収票などの必要書類をそろえる

副業の確定申告に必要な書類を準備します。必要になる書類は、源泉徴収票や収支内訳書などです。副業の種類などによって必要な書類は異なるため、事前にしっかりと確認しましょう。

具体的に必要な書類を知りたい方は、こちらの記事でケースごとに解説していますのでご覧ください。

初めての個人事業主の確定申告|必要書類やいくらから必要でいつまでにするか

②確定申告書を作成する

必要な書類が準備できたら、国税庁の確定申告書等作成コーナーなどを利用して確定申告書を作りましょう。データを入力すると、税額が自動で計算されます。

確定申告書の種類は、青色申告かどうかなどによって異なるため、早めに準備を始め、よく調べながら行うのが安心でしょう。

参考:国税庁 確定申告書等作成コーナー

③作成した書類を提出する

確定申告書が完成したら、税務署へ提出します。

提出方法は、郵送、税務署への持参、e-Tax(オンライン)などがあります。最近はオンラインでの申告が推奨されており、パソコンやスマートフォンから簡単に申告できます。

提出方法について詳しい情報は、こちらの記事で紹介していますので参考にしてください。

【2024年提出分】確定申告の期間はいつまで?提出方法や遅延時のペナルティも解説

④確定した金額の納税・還付金の受け取りを行う

最後に、計算された所得税額に基づいて納税をしたり、還付を受けたりします。

還付を受ける場合は、指定口座に振り込まれるので、確定申告時に金融機関の口座情報を提出しておくと便利です。納税や還付をスムーズに行うためにも、事前に情報収集と準備を万全にしておきましょう。

会社員が副業の確定申告をする際に注意すべき4つのポイント

会社員が副業をスタートして確定申告をするという場合、いくつかありがちな落とし穴や注意すべきポイントがあります。ここでは、確定申告初心者が意識すべき注意点を解説します。

手続きのスケジュールを早めに確認しておく

確定申告は毎年2月中旬から3月中旬にかけて行います。申告期間が近づくと多くの人が手続きを行うため、税務署が混雑することがあります。必要な書類を準備したり計算したりする時間が必要ですので、なるべく早めに準備を始めましょう。

確定申告では、1年間の収入と経費を計算して、所得金額を算出します。経費とは、副業を行うために使ったお金のことで、収入から経費を引いた金額が所得金額となります。所得金額を正しく計算するためには、日頃から収入と経費を記録しておくことが大切です。

住民税の申告を忘れずに行う

確定申告とあわせて、住民税の申告も必要です。住民税は住んでいる自治体に納める税金で、確定申告の内容をもとに計算されます。

住民税の申告を忘れると、あとで税金を多く支払わなければいけなくなることがありますので、注意しましょう。

住民税については、こちらの記事でも詳しく解説しています。

フリーランスが納付する住民税とは?支払い方や計算方法・免除条件

節税メリットのある青色申告がおすすめ

副業を行っている会社員の方で、特に事業として収入を得ている場合は、「青色申告」という方法を選ぶことをおすすめします。青色申告は、一定の要件を満たすことで、税金を少なくすることができる制度です。たとえば、最大65万円の所得控除を受けることができます。

青色申告を行うためには、事前に税務署に申請が必要です。また、帳簿をつけるなどの手続きが必要になります。

青色申告とは?やり方や白色申告との違いを解説 | レバテックフリーランス

不安な点は税理士に相談する

税務については複雑な部分も多く、自分で解決が難しい場合もしばしばあります。不明な点や不安な部分があれば、無理をせずに専門家である税理士に相談することをおすすめします。税理士に相談することで、正しい申告方法を知ることができ、無駄なトラブルを避けることができるでしょう。

また、節税対策や税金計算に関するノウハウも教わることができます。初めての確定申告であれば、専門家の助けを借りることが最も確実な方法といえるでしょう。

レバテックフリーランスでは、ご利用者に向けて無料で税理士を紹介しております。ご紹介する税理士はフリーランス・副業の事情にも通じており、レバテックフリーランスからのご利用実績もあるため、税理士への依頼をお考えの方はぜひ相談をご検討ください。

確定申告を忘れた場合のペナルティは?

副業などでも収入があれば、確定申告をして税金を納めなければいけません。もし確定申告を忘れてしまうと、ペナルティとして税金を余計に払う必要が出てきます。

ペナルティにもいくつかの種類がありますが、代表的なのは無申告加算税と延滞税です。

無申告加算税

会社員が副業をしていて、確定申告を忘れると、無申告加算税を払わなければいけないことがあります。

本来納めるべき税金を納めていない場合、その税金に一定の割合をかけた金額が加算税としてプラスされます。この割合は、わざと申告しなかったかどうかによって変わってきますが、多くの場合は税金の15%~20%が加算されます。

仮に、自分が確定申告していなかったことに気づいたら、できるだけ早く申告することが大切です。わざと申告しなかったわけではない場合でも、この加算税はかかってしまうので、くれぐれも申告期限内に申告を終わらせるようにしましょう。

参考:加算税の概要

延滞税

延滞税とは、税金を納める期限を過ぎてしまった場合に、納めるのが遅れた日数に応じてかかるペナルティのことです。

無申告加算税とは別に発生し、税金を納めるのが遅れた日数に応じて計算されます。納めるのが遅くなればなるほど、延滞税の金額も増えてしまいます。特に副業などで収入が多い場合は、延滞税も高額になってしまう可能性があるので注意が必要です。

税金を納めるのは納税者の義務であるため、確定申告を忘れて延滞税が発生しても、自分で払わなければいけません。確定申告の期限は毎年決まっているので、期限までに申告を終わらせるようにしましょう。

もし期限に遅れてしまった場合は、やはりできるだけ早く申告して、税金を納めるようにしましょう。

参考:No.9205 延滞税について|国税庁

※本記事は2024年5月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。