【2024年提出分】確定申告の期間はいつまで?提出方法や遅延時のペナルティも解説 | レバテックフリーランス

【2024年提出分】確定申告の期間はいつまで?提出方法や遅延時のペナルティも解説

確定申告は、1年間の所得に基づく所得税額を計算して申告する手続きです。期間内に申告がされなかった場合ペナルティが課されるケースもあるため、申告や納税の期間に関して必ず知っておきましょう。

本記事では2024年提出分の確定申告の申告期間や提出方法などについて解説します。

そもそもの確定申告に関して知りたい方には、以下の記事もおすすめです。

フリーランスの確定申告まとめ!青色申告と白色申告の違いも解説

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントですまずは相談してみる

2024年提出の確定申告の期間はいつからいつまで?

2024年分(令和5年分)の所得税の確定申告の提出期間は、2024年2月16日(金)から2024年3月15日(金)までです。

2024年提出分では、2023年1月1日から2023年12月31日までの1年間に得た収入に基づく所得税を計算し、申告・納税を行います。

本期間は、所得税や復興特別所得税、贈与税の申告・納税期間であり、その他の税金にもそれぞれ申告・納税機関が設けられています。

参考:令和5年分確定申告特集|国税庁

消費税および地方消費税の申告・納税期間

消費税および地方消費税の申告・納税期間は、2024年1月1日から2024年4月1日までです。所得税の期間と異なるので注意が必要です。

ただし、消費税および地方消費税の申告・納税の必要があるのは、以下のいずれかに該当する人のみになります。

- 2021年分の課税売上高が1,000万円を超える

- 2021年分の課税売上高が1,000万円以下で、2022年12月末までに「消費税課税事業者選択届出書」を提出している

- 上記に該当しない場合で、2022年1月1日から2022年6月30日までの期間の課税売上高(または給与等支払額)が1,000万円を超える

- インボイス発行事業者の登録を受けている

2023年度分の売上高が1,000万円以下の場合であっても、上記に該当する場合は消費税の申告・納税が必要なため、確認をしましょう。

参考:【消費税及び地方消費税の申告等】|国税庁

還付申告期間

還付申告とは、納税額が納め過ぎになっている場合に、申告することで税金が還付される仕組みです。還付申告は、1月1日から5年間の間、申告できます。

還付申告は、確定申告の必要がない人も行うことができ、対象者は以下のような人です。

- 総合課税の配当所得や原稿料などがある(年間の所得が一定額以下である場合)

- 給与所得者(医療費控除や寄付金控除などが受けられる場合)

- 所得が公的年金等に係る雑所得のみ(医療費控除や寄付金控除などが受けられる場合)

- 年の中途で退職した後就職しなかった(給与所得の年末調整を受けていない場合)

- 退職所得がある(所得の合計額から所得控除を差し引くと赤字になる場合など)

参考:「Q5 所得税等の還付申告はどのような場合にできますか。」【確定申告・還付申告】|国税庁

確定申告書の提出方法

期間内に、以下の3つの方法のいずれかにて申告書の提出を行います。

税務署に直接持ち込む

税務署の専用窓口に直接持ち込む方法です。原則、提出時の住民票の住所地を管轄している税務署に提出することになります。

税務署の開庁は、月曜日から金曜日の午前8:30〜午後5:00ですが、申告書の提出のみであれば時間外収受箱への提出が可能です。

税務署に直接持ち込むことのメリットは、疑問点を担当者に相談できたり、不備をチェックしてもらえる点です。初めて確定申告を行う方には安心できる方法かもしれません。

しかし、混雑するのがデメリットです。会場への入場には、事前予約を必要とする場合も多いため、訪問する前に確認するようにしましょう。

関連記事:確定申告でLINEを活用するには?入場整理券の取得方法や国税庁公式LINEの登録方法

郵送

作成した申告書を郵便局の窓口や郵便ポストから送付する方法です。郵送時は郵便形態に注意しましょう。税務関係の申告書や届出書は、法律により信書と規定されているため、信書便物、もしくは第1種郵便物として送付する必要があります。

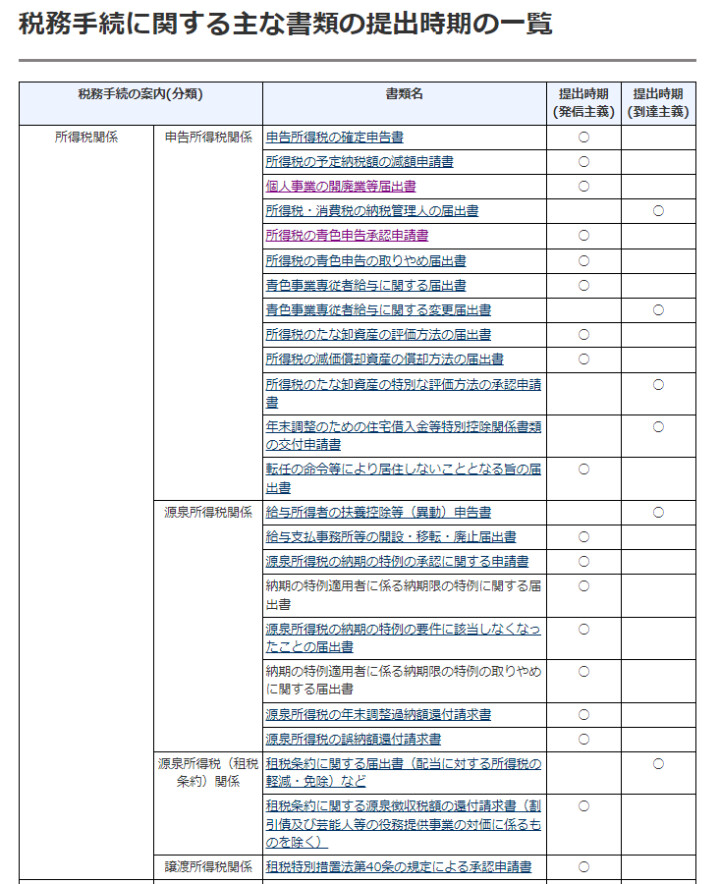

引用元 : 税務手続に関する主な書類の提出時期の一覧|国税庁

郵送で提出することのメリットは、税務署に行く時間がない場合も近くのポストから手軽に提出できる点です。また、通信日付印が押された日が提出日となるため、3月15日時点で税務署に到着していなくとも、消印が3月15日までに押されていれば期間内と見なされます。

デメリットは、郵送費用がかかることや、不備を事前にチェックしてもらえない点が挙げられるでしょう。

e-Tax(電子申告)

e-Taxとは、インターネットを活用して確定申告を行う方法です。パソコンとインターネット環境がある場合は、積極的に活用していきましょう。

e-Taxのメリットは、わざわざ税務署に出向かなくても、自宅や税理士事務所などから手続きをすることができる点です。さらに、期間中であれば24時間いつでも提出することができます。

最大65万円の控除を受けられる青色申告を行いたい場合は、e-Taxでの提出が必須になります。

青色申告に関して詳しく知りたい方は、以下の記事をご覧ください。

青色申告とは?やり方や白色申告との違いを解説

e-Taxに関しては、国税庁の公式ページをご確認ください。

参考:個人でご利用の方 e-Tax|国税庁

確定申告の期間内に間に合わない場合は?

確定申告の申告・納税期間を過ぎたり、そもそも申告を忘れていた場合などは、ペナルティが課される可能性があります。申告忘れに気づき次第、できるだけ早く申告・納税を行いましょう。

申告・納税の遅延時のペナルティには、「延滞税」や「無申告加算税」などがあります。

延滞税

確定した税額を期限までに全て納税できなかった場合や、期限後申告書や修正申告書の提出後にも納付義務のある税額が残っていた場合などに、延滞税がかかるケースがあります。

納付期日の翌日から実際に納付するまでにかかった日数に応じて、利息に相当する延滞税が自動的に加算される仕組みです。

参考:No.9205 延滞税について|国税庁

無申告加算税

期日までに確定申告がなされなかった場合、無申告加算税が課される可能性があります。

無申告加算税は、申告によって納める税金額に加え、本来納付することになっていた金額に応じて加算された金額を支払うことになります。原則として、納付すべき税額に対して、50万円までの部分は15%、50万円を超える部分は20%の割合を乗じて計算した金額となるようです。

ただし、以下に該当する期限後申告は、無申告加算税が課されません。

- 申告期限後から1か月以内に自主的に行われていること

- 期限内に申告をする意思があったと認められること

期限内に申告する意思に関しては、該当ケースが設けられているため詳しくは国税庁のサイトよりご確認ください。

参考:No.2024 確定申告を忘れたとき|国税庁

確定申告の期間に関するよくある質問

確定申告の期間に関するよくある質問に答えていきます。

Q. 確定申告の提出期間はいつからいつまでですか?

確定申告の提出期間は、毎年2月16日から3月15日までの1カ月間となっています。期限日が土日や祝日の場合は、休み明けの平日が期限です。

2024年提出分は、2024年2月16日(金)から2024年3月15日(金)までが提出期間となります。

Q. 確定申告は、いつからいつまでの期間の収入が対象になりますか?

確定申告の対象となる収入の期間は、提出年の前年の1月1日から12月31日までです。

2024年提出分では、2023年1月1日から2023年12月31日までの1年間に得た収入に基づく所得税を計算し、申告・納税を行います。

Q. 確定申告書の提出期間を過ぎた場合、どうなりますか?

確定申告書の提出が遅延した場合、延滞金や無申告加算税などのペナルティが課される可能性があります。延滞金の金額は遅延日数によって決まります。

Q. 確定申告の必要書類は何ですか?

確定申告には、確定申告書や収支内訳書または青色申告決算書などを提出する必要があります。書類作成のために請求書や領収書など取引を証明する書類が必要です。

源泉徴収がある場合は、源泉徴収票も用意しましょう。詳しく知りたい方は、以下の記事をご覧ください。

源泉徴収ってどんな制度?フリーランスが知っておきたい基礎知識

Q. 確定申告はスマホでできますか?

e-Taxという方法を利用すれば、スマホでも提出が可能です。e-Taxは、提出期間内であれば24時間いつでも提出ができます。

参考:確定申告書等作成コーナー ご利用ガイド(スマホ版)|国税庁

※本記事は2024年2月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。