【図解つき】インボイス制度にフリーランスはどう対応するべき?影響や検討ポイントを解説 | レバテックフリーランス

【図解つき】インボイス制度にフリーランスはどう対応するべき?影響や検討ポイントを解説

- インボイス制度とは

- インボイス制度によってフリーランスが受ける影響

- インボイス制度に向けてフリーランスは何を対応するべきか

2023年10月1日より導入のインボイス制度。複雑そう…と対応を避けているフリーランスも多いのではないのでしょうか。一見難しそうな制度ですが、課税事業者と免税事業者の違いをおさえることで、簡単に理解することができます。対応をしないまま損をしないためにも、インボイス制度について理解し、フリーランスとして対策を検討しましょう。

また、インボイス制度に対する弊社方針に関しましては、以下をご確認ください。

【レバテック】インボイス制度に対する弊社取引方針について

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントですまずは相談してみる

インボイス制度とは

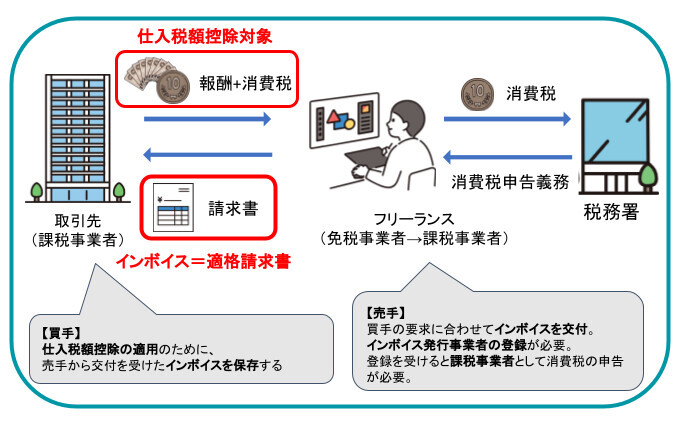

インボイス制度とは、”売手と買手の間で発生する消費税のルール変更”を指します。2023年10月から開始されており、フリーランスにも関係する制度のため改めてインボイス制度について知っておきましょう。

インボイス制度の概要

インボイスとは、適格請求書とも呼ばれる、売手から買手に発行する正確な適用税率や消費税額を提示する請求書のことです。2023年9月までは、請求書の形式に決まりはなく、消費税申告時の仕入税額控除の対象になっていました。しかし、2023年10月以降、国が認めた形式の請求書(インボイス)を発行・保存した取引のみが仕入税額控除の対象になります。

ただし、インボイス制度において、全てのフリーランスが発行事業者に登録する義務はありません。登録者は売上高に関わらず課税事業者扱いとなり、消費税の申告義務が発生します。

課税事業者・免税事業者とは

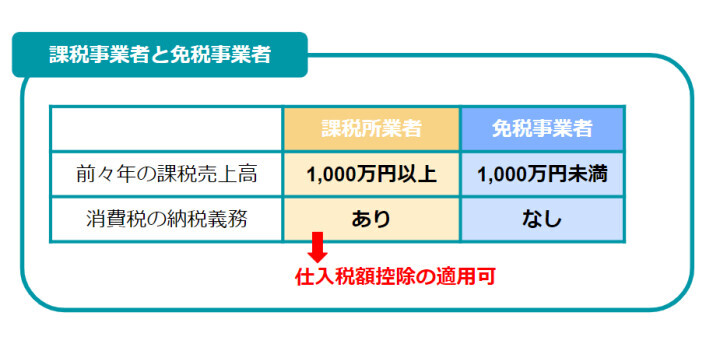

インボイス制度を正しく理解するためには、課税事業者と免税事業者の違いを知っておく必要があります。

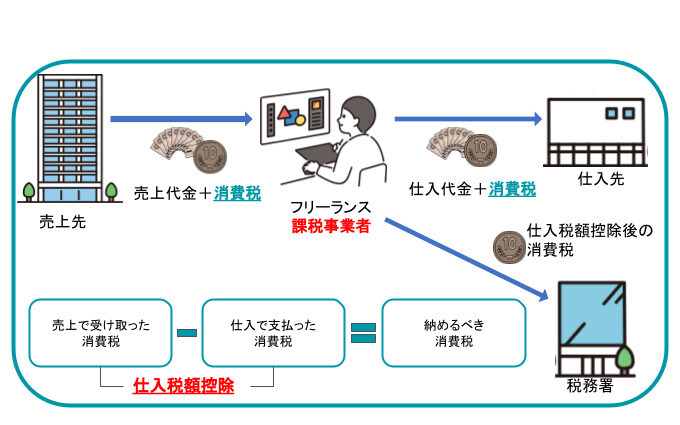

課税事業者とは、消費税の納税義務がある事業者のことです。対象は、前々年の課税売上高(※1)が1,000万円を超える事業者です。課税事業者は、売上に係る消費税額から仕入に係る消費税額を差し引いた金額(仕入税額控除)を消費税として納める必要があります。

反対に、免税事業者とは、消費税の納税義務が免除されている事業者のことです。対象は、前々年の課税売上高(※1)が1,000万円未満の事業者です。免税事業者は、消費税の申告が不要なため、請求した消費税をそのまま利益に計上することができます。これを益税といいます。中小企業の負担を軽減するために導入されている仕組みです。

※1 個人事業者は暦年、法人は事業年度

仕入税額控除の仕組み

仕入税額控除とは、課税事業者が申告する消費税額の算出方法のことです。売上に係る消費税額から、仕入に係る消費税額を差し引いたものを納付税額とします。消費者から預かった税額をそのまま納税するのではなく、事業者が外部に支払った消費税額を差し引くことで、二重課税を防ぐ仕組みになっています。仕入税額控除の対象となる課税仕入は、材料費以外にも広告宣伝費や外注費などがあります。

仕入税額控除の対象を詳しく知りたい人は、以下の記事をご覧ください。

参考:No.6451 仕入税額控除の対象となるもの|国税庁

インボイス制度によってフリーランスが受ける影響

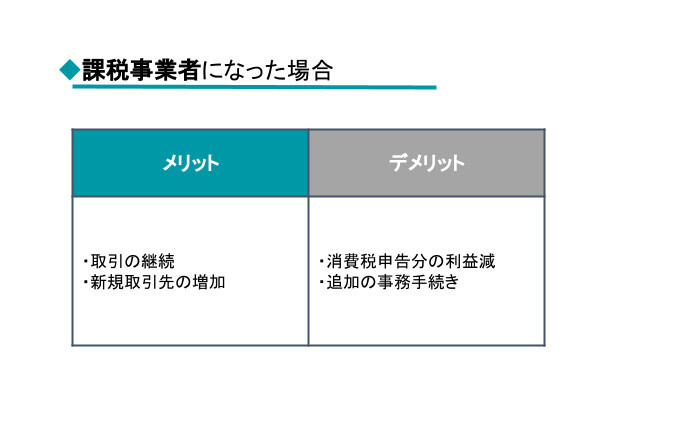

インボイス制度はフリーランスにどんな影響を与えるのでしょうか。インボイス発行事業者に登録し課税事業者になった場合と、登録はせずに免税事業者のままでいる場合にわけて、メリット・デメリットを解説します。それぞれの違いを理解して、登録を検討する際の判断材料にしましょう。

【課税事業者になった場合】

インボイス発行事業者に登録し、免税事業者から課税事業者になった場合、今までと異なる点がいくつかあります。以下では、免税事業者と課税事業者の違いや、メリット・デメリットを見ていきましょう。

課税事業者になると変わること

- インボイスの発行・交付が可能

- 消費税の申告義務が発生

- 取引先が免税事業者の場合、自社の税負担が大きくなる

インボイス発行事業者の登録を受けると、インボイスの発行・交付が可能になります。登録に伴って課税事業者となり、消費税の申告義務が発生する点がこれまでとは異なります。

また、消費税の申告において、仕入税額控除を受けるためにはインボイスの保存が必要になります。取引先に免税事業者がいる場合、インボイスの交付が受けられないために自社の税負担が大きくなる可能性があることにも注意しておきましょう。

課税事業者になるメリットとデメリット

課税事業者がインボイス制度から受けるメリットは、取引の安定した継続や新規取引先の獲得です。インボイスの交付により、取引先は仕入税額控除を受けることができます。そのため、これまでの取引が安定して続くだけではなく、インボイスの発行ができない免税事業者に比べ、新規取引先として選ばれる可能性も高くなるでしょう。

反対にデメリットとしては、消費税の申告手続きや、消費税分の利益が目減りすることが挙げられます。後述する軽減措置を適用することで、手続きや税額の負担を軽減することができるので、ぜひ確認してみてください。

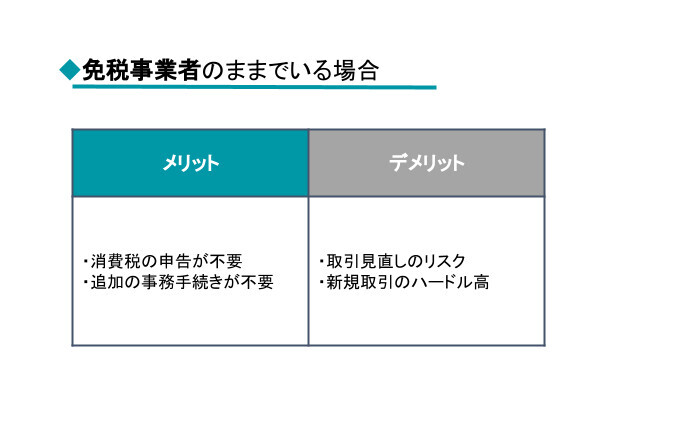

【免税事業者のままでいる場合】

免税事業者のままでいる場合、変わらず消費税の申告は不要です。この点が一番のメリットでしょう。しかし、インボイスの発行・交付ができないがために、これまでの取引が見直されるリスクも知っておかなければいけません。デメリットも把握したうえで許容できるのかを考える必要があります。

免税事業者のままでいるメリットとデメリット

免税事業者のままでいるメリットは、消費税の申告が不要なため、消費税分も利益として計上できることでしょう。また、申告時の複雑な手続きもありません。

デメリットとしては、これまでの取引が見直されることや新規案件の獲得のハードルがあがる可能性が挙げられます。取引先が課税事業者である場合は、仕入税額控除のためにインボイスの交付を要求してくるケースも。免税事業者はインボイスの交付ができないことを理由に、取引そのものや、取引内容が見直されるリスクがあります。

免税事業者であることを理由に取引内容の交渉をされたときの対処法

免税事業者であることを理由に、取引の見直しや交渉をされた際の対処法を知っておきましょう。インボイス制度の実施をきっかけとして、買手が免税事業者の取引先に対して、”一方的に” 取引価格を低く設定したり、取引を停止する場合は、独占禁止法や下請法に反する可能性があります。問題になるような交渉を持ちかけられた際は、公正取引委員会の発信するガイドラインを参考の上、個別に相談をしましょう。

インボイス制度の相談事例について詳しく知りたい人は、以下の記事をご覧ください。

参考:インボイス制度関連コーナー|公正取引委員会

参考:インボイス制度に関する相談窓口一覧|公正取引委員会

インボイス制度に向けてフリーランスは何を対応するべきか

インボイス制度に向けて、まずは自分が課税事業者・免税事業者のどちらに属するのかを把握しましょう。また、どの取引先が課税事業者で、免税事業者であるのか、どの取引先がインボイスの交付を必要とするのかを整理することも大切です。

ここまでができたら、本格的にインボイス発行事業者に登録するかどうかを検討しましょう。

取引先の状況を確認する

インボイス発行事業者に登録するかどうかの判断基準として、国税庁は「取引先がインボイスを必要とするか」を挙げています。免税事業者や一般消費者は仕入税額控除に関係がないため、そもそもインボイスを必要としません。

現在の取引先を課税事業者・免税事業者の事業区分に分け、インボイスを必要とする取引先なのか、確認をする必要があります。

参照:インボイス制度への事前準備の基本項目チェックシート|国税庁

インボイス発行事業者に登録するか検討する

免税事業者は、インボイス発行事業者になるべきか検討をする必要があります。判断の基準としては、国税庁が提案しているように、「取引先がインボイスの交付を必要としているかどうか」を軸に考えるとよいでしょう。具体的にインボイス発行事業者に登録すべきフリーランスと、今は登録の必要性が低いフリーランスにわけて特徴を挙げます。

登録を検討すべきフリーランス

インボイスの交付を必要とする取引先がいる場合は、インボイス発行事業者の登録を検討すべきでしょう。インボイスの交付がないと、取引先は仕入税額控除をすることができず、税負担が大きくなってしまいます。取引先との関係性を考慮し、インボイス発行事業者の登録を視野に入れるとよいでしょう。

登録の必要性が低いフリーランス

取引先がインボイスの交付を必要としない場合、インボイス発行事業者に登録する必要性は低いでしょう。インボイスの交付を必要としないのは、一般消費者や免税事業者です。これらの事業者は消費税申告の義務がないため、インボイスを必要とする仕入税額控除にも関係がないからです。

また、課税事業者の取引先であっても、簡易課税制度や2割特例を適用している場合はインボイスの保存が不要になっています。インボイスの交付が必要かどうかは取引先によって異なるので、確認の上判断するとよいでしょう。

インボイス発行事業者に登録すると決めたらやること

インボイス発行事業者に登録する選択をした場合は、複数の対応事項があります。発行事業者への登録申請はもちろんのこと、これまでの請求書をインボイス制度に対応させることも必要です。具体的な対応について確認しておきましょう。

適格請求書発行事業者の登録申請をする

インボイス制度に登録し、課税事業者になるためには以下の手続きを必要とします。

- 適格請求書発行事業者への登録申請

- 課税事業者選択届書の申請

インボイス発行事業者への登録は、納税地を所轄する税務署宛に登録申請書を提出します。e-Taxというシステムからweb上で行うパターンと、郵送で行うパターンが選択可能です。

また、「課税事業者選択届出書」の提出も必要となります。ただし、インボイス制度を機に課税事業者になる場合は届出の提出は不要です。本措置は2023年10月1日〜2024年9月30日の課税期間に登録を受ける場合が対象です。2024年10月以降は提出が必要になることに注意してください。

申請方法の詳細について詳しく知りたい人は、以下の記事をご覧ください。

参考:申請手続|国税庁

軽減措置を確認する

インボイス制度を機に免税事業者から課税事業者になった場合、消費税申告の軽減措置が設けられています。

「簡易課税制度」は、前々年の課税売上高(※1)が5,000万円以下の課税事業者を対象に、仕入税額控除の計算を簡素化した制度です。売上に係る消費税額から、売上税額にみなし仕入率を掛けた金額を差し引いたものが納税額となるので、納税額はもちろん、申告手続きの負担も少なくなります。

「2割特例」とは、インボイス制度を機に免税事業者から課税事業者になった人を対象に、売上税額の2割を納税額とするものです。適用にあたって事前の届出は不要で、一般課税、簡易課税のどちらを選択していても2割特例の適用は可能です。

※1 個人事業者は暦年、法人は事業年度

請求書をインボイス対応にする

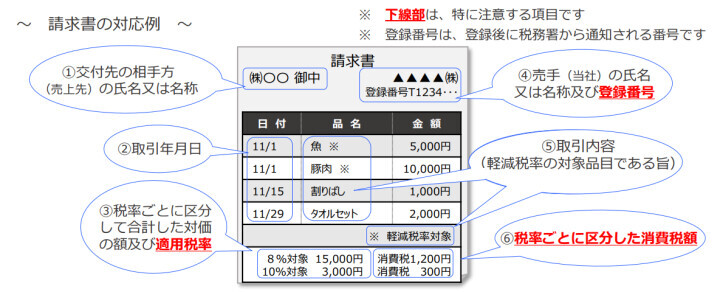

インボイス発行事業者の登録を受けると、インボイスの発行が可能になります。しかし、インボイスという名称の請求書の新規作成は不要です。これまでの請求書に必要事項を追加することでインボイスとして認められるため、以下を追加しましょう。

- インボイス発行事業者の登録番号

- 税率ごとに区分して合計した対価の額と適用税率

- 税率ごとに区分した消費税額

引用:疑問5 インボイスってどう作ればいいの?|国税庁

フリーランスの請求書の書き方に関しては以下の記事でも紹介しています。

フリーランスの請求書の書き方を解説!インボイス制度に対応する方法やテンプレートも配布

まとめ

フリーランスがインボイス制度によってどう変わっていくのか、どう行動すべきなのかを紹介しました。まずは現在の取引先の事業者区分やインボイスの要否を確認しましょう。そのうえで、インボイス登録事業者になったほうがフリーランスとしてのメリットが大きいのか、ならなくても大きなデメリットはないのか、天秤にかけて選択するとよいでしょう。

※本記事は2023年10月時点の情報を基に執筆しております。

役に立った/参考になったと思ったら、シェアをお願いします。