個人事業主の配当金・配当控除ガイド!確定申告が必要なケースは? | レバテックフリーランス

個人事業主の配当金・配当控除ガイド!確定申告が必要なケースは?

- 配当金(配当所得)の概要

- 個人事業主が配当金を得た際に受けられる配当控除について

- 配当金を得た個人事業主の確定申告の必要性について

個人事業主でも株式などから分配される「配当金(配当所得)」。実際に分配されると、配確定申告は必要なのか、仕訳はどうすればいいのかと悩みがちです。

結論からいうと、条件に当てはまれば確定申告不要制度が適用されるため、配当金に関する確定申告は不要です。ただし、確定申告をしないことによるデメリットもあります。

そこで、配当控除の対象になる所得や適用を受ける際の注意点などをまとめて解説します。配当金を受け取っている個人事業主は、ぜひご一読ください。

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントですまずは相談してみる

目次

配当金(配当所得)とは株式などで分配される金銭のこと

配当金(配当所得)とは、株式会社などが利益を出した際に分配される金銭のことです。主に以下の3つが該当します。

- 法人から受ける剰余金、利益の配当や剰余金の分配

- 投資法人からの金銭の分配

- 投資信託と特定受益証券発行信託の収益の分配

配当所得は、株式の区分に応じて所得税が源泉徴収されます。源泉徴収されたものは、その年の所得税額を計算する際に差し引きます。

また、上記のどの配当金かで、仕訳けられる勘定科目や税率が異なるといった違いがあるのでそれぞれ詳しく解説していきます。

配当金の勘定科目は受取配当金・受取利息・雑収入のいずれか

個人事業主が配当金を受け取った際、記載する勘定科目は以下のいずれかです。

- 受取配当金

- 受取利息

- 雑収入

勘定科目は「配当金の内容が株式か保険か」「銀行の預金利息なのか」といった内容によって異なります。そこで、それぞれの配当金の詳細と勘定項目について詳しく解説します。

株式配当金は「受取配当金」

株式などによる配当金の勘定科目は「受取配当金」です。株式配当金に該当するもの以下のとおりです。

- 信用金庫・信用組合からの分配金

- 株式投資信託の収益の分配金

- 協同組合など特別法人からの配当金

なお、株式投資信託の分配金は2種類あります。「普通分配金」では課税、「元本払戻金(特別分配金)」では非課税と、税金の扱いが違うため注意しましょう。

銀行の預金利息は「受取利息」

個人事業主としてお金を銀行に預けている間に発生する預金利息は、「受取利息」に仕分けられます。勘定科目が「受取利息」となるのは、ほかに「貸付金」や「債券」があります。ただし、債券からの利子は「有価証券利息」としても仕訳可能です。

保険配当金は「雑収入」になる

保険配当金の勘定科目は、「雑収入」になります。保険配当金は、保険会社が想定していた病気・死亡者数などが少なく、剰余金が生じた際に還元されます。

配当金に課される源泉所得税の税率は、株式によって異なる

受け取る配当金には源泉所得税が課されるため、実際に受け取る配当金は、源泉徴収された後の金額です。

配当金に課される源泉所得税の税率は、株式によって異なります。上場株式の場合の税率は15.315%で、所得税・復興特別所得税として源泉徴収されます。上場株式以外の場合の税率は、20.42%です。

さらに、個人の場合、所得税と復興特別所得税のほかに住民税利子割5%が課されます。なお、住民税利子割は法人には課されません。ただし、法人の場合、二重課税に注意が必要です。法人化を検討している人は、「益金不算入制度」を理解しておきましょう。

株式配当金の課税方式は3種のうち任意で選択できる

株式配当金の課税方式は3種あり、任意で選択可能です。以下にそれぞれの特徴をまとめました。

| 確定申告不要制度 | 総合課税 | 申告分離課税 | |

|---|---|---|---|

| 確定申告の有無 | 無 | 有(配当金額を第一表に記入) | 有(配当金額を第三表に記入) |

| 税率 | 所得税および復興特別所得税:15.315%/住民税:5% | 所得税および復興特別所得税:約5~45%/住民税:10% | 所得税および復興特別所得税:15.315%/住民税:5% |

| 配当控除 | × | 〇 | × |

| 借入金利子の控除 | × | 〇 | 〇 |

| 損益通算 | × | × | 〇 |

どの課税方式が有利かは、1人ひとりの状況や収入によって異なります。選ぶものによっては、納税額や保険料が高くなってしまう恐れもあります。以下で解説をチェックしていきましょう。

確定申告不要制度では確定申告の手間が省ける

確定申告不要制度は、確定申告を行わないで源泉徴収のみで完結させるものです。確定申告の手間が省ける点が最大のメリットだといえるでしょう。

なお、確定申告不要制度を選択できるのは、下記の(1)から(7)にかかる配当です。

- (1)少額配当

- (2)金融商品取引所に上場されている株式等の利子等・配当(大口株主が支払いを受けるものを除く)

- (3)公募証券投資信託の収益の分配

- (4)特定投資法人の投資口の配当

- (5)特定受益証券発行信託(公募のものに限る)の収益の分配

- (6)特定目的信託(公募のものに限る)の社債的受益権の剰余金の配当

- (7)特定公社債の利子

- (4)の配当に関しては、確定申告する場合も配当控除は受けられません。

ただし、確定申告不要制度を選んだ際は、配当控除や所得税の源泉徴収税額の控除、損益通算などによる節税ができません。配当金の金額によっては、申告する場合と比べて納税額が多くなるため注意しましょう。

総合課税制度では配当所得の2.8%が控除される

総合課税制度は、課税所得に応じて税率が異なり、所得が低ければ税率が低くなるため、所得が低い人におすすめの課税方式です。総合課税制度では、配当金と収入などの所得を合算して所得税を計算します。

借入金で投資している場合、収入金額から「借入金利子の控除」を差し引けます。また、所得税額から「配当控除」を差し引くことも可能です。

なお、所得が一定額より多い人にとってはデメリットが多い課税方式だといえます。申請することで納税額や保険料が増えたり、配偶者控除などの控除が受けられなくなったりするケースがあるためです。自身の所得を踏まえて検討しましょう。

申告分離課税制度では損失を差し引いて節税に繋げられる

申告分離課税制度と総合課税制度との違いは、ほかの所得とは合算はせず、株式の売却損失を差し引いて節税に繋げられる点です。なお、配当控除の適用はありません。申告分離課税制度は、株式売却で損失がある人にとって有利な課税方式だといえるでしょう。

ただし、合計所得金額によっては、配偶者控除が受けられないことや、保険料が増えることがあるため注意が必要です。

個人事業主が配当金を得た際に受けられる配当控除の概要

配当所得があるとき、一定の方法で計算した金額の税額控除を受けられ、支払う税金を直接安くできます。これを配当控除といい、適用を受けるには確定申告が必要です。

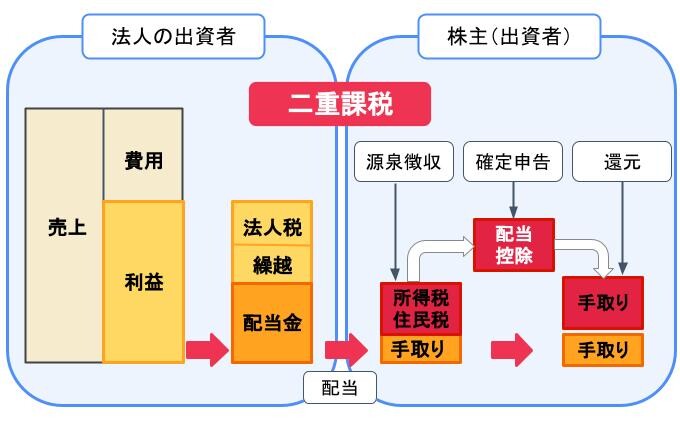

出資者(個人事業主)がその出資先から受け取る配当金は、以下の図のように、法人税が課されたうえで分配されています。

配当の際には所得税・住民税が源泉徴収され、法人税と所得税がそれぞれ課せられて「二重課税」となります。「配当控除」は、こうした二重課税となってしまった分を確定申告により還元する仕組みを指します。

なお、配当控除の対象となるのは、確定申告時に総合課税の適用を受けた配当所得です。具体的には、日本国内に本店がある法人からの剰余金・利益の配当や剰余金、証券投資信託の収益の分配などが挙げられます。

なお、下記の所得は対象外のため、注意しましょう。

- 基金利息

- 私募公社債等運用投資信託などの収益の分配にかかる配当

- 国外私募公社債等運用投資信託などの配当

- 外国株価指数連動型特定株式投資信託の収益の分配にかかる配当

- 特定外貨建等証券投資信託の収益の分配にかかる配当

- 適格機関投資家私募による投資信託から支払いを受けるべき配当

- 特定目的信託から支払いを受けるべき配当

- 特定目的会社から支払いを受けるべき配当

- 投資法人から支払いを受けるべき配当

- 確定申告不要制度を選択したもの

外国法人から受ける配当は、控除の対象になりません。

配当金を得た個人事業主の確定申告

個人事業主が配当金を得た場合、必ずしも確定申告が必要なわけではありません。確定申告不要制度が選択できるほか、確定申告が不要なケースもあります。

ここでは、確定申告が必要なケース、不要なケースをそれぞれ紹介します。

確定申告で配当金にかかる税金を還付できる場合もある

確定申告を行うことで、配当控除として配当金にかかる税金を還付できる場合があります。

配当控除について詳しく知りたい方は、後述する「個人事業主が配当金を得た際に受けられる配当控除の概要」をご覧ください。

確定申告が不要な場合であっても、還付を受けるためには確定申告をする必要がある、という場合もあります。自分がどちらに該当するのか確認しておきましょう。

確定申告が不要なケース

以下のケースにおいて、確定申告は不要です。

- 「源泉徴収あり」の特定口座を利用している場合

- 株式投資の利益が配当金のみの場合

- 利用している口座がNISAの場合

ここでは、それぞれのケースについて、確定申告が不要となる仕組みを解説します。自分が確定申告が不要なのか、必要なのかを把握するためにも、ここで詳細を理解しておきましょう。

「源泉徴収あり」の特定口座を利用している場合

「源泉徴収あり」の特定口座を利用している場合、確定申告は不要です。特定口座とは、株式などの投資向けの口座で、主に、上場株式や公社債などの株式を管理しています。

確定申告の負担を軽減させられる特徴があり、「源泉徴収あり」「源泉徴収なし」の2種類から選択できます。「源泉徴収あり」を利用すると、株式の配当金から金融機関が所得税・住民税を源泉徴収・納付してくれるため、原則確定申告が不要です。

株式投資の利益が配当金のみの場合

株式投資の利益が配当金のみの場合、確定申告不要制度を利用できるため、確定申告をする必要はありません。なお、20.315%が源泉徴収されます。ただし、配当控除を利用するには、課税方式で「総合課税」を選択し、確定申告する必要があります。

利用している口座がNISAの場合

利用口座がNISAの場合、毎年一定金額の範囲内で購入した金融商品からの配当金が非課税になるため、確定申告が不要です。NISAとは、「少額投資非課税制度」の略で、個人投資における税制優遇制度です。

NISAは3種類あり、成年が利用できる一般NISA・つみたてNISAの2種類と、未成年が利用できるジュニアNISAがあります。

確定申告が必要なケース

確定申告が必要なケースは、以下のとおりです。

- 特定口座で「源泉徴収なし」を選択した場合

- 一般口座利用する場合

- 配当金の種類が「大口株主」や「非上場株式の配当」の場合

ここでは、それぞれのケースについて解説します。確定申告漏れのないよう、自身が該当するかどうかしっかり把握しておきましょう。

特定口座で「源泉徴収なし」を選択した場合

特定口座で「源泉徴収なし」を選択した場合、確定申告が必要です。ただし、証券会社が「特定口座年間取引報告書」を発行してくれるため、自分で税額を計算する必要はありません。

特定口座年間取引報告書の内容をもとに申告すれば良いため、比較的楽に確定申告が行えるでしょう。

一般口座利用する場合

一般口座では、源泉徴収や年間取引報告書のサービスがありません。したがって、自分で確定申告を行う必要があります。一般口座とは、配当金の納税手続きなどを自身で行う口座のことです。

非上場株式や先物取引など、特定口座で管理できない株式などを管理する際に利用します。

配当金の種類が「大口株主」や「非上場株式の配当」の場合

配当金の種類が「大口株主」や「非上場株式の配当」の場合、株式の利益が配当金のみであっても確定申告が必要です。ただし、配当額が、以下の計算で算出された額以下の場合は申告不要を選択できます。

10万円×(配当計算期間月数÷12ヶ月)以下

上記の金額の範囲の配当金を「少額配当」といいます。

配当控除の計算の方法

配当控除の計算の方法は、課税所得額によって、以下の3パターンに分かれます。

- 課税所得が1,000万円以下の場合

- 課税所得が1,000万円超えで、配当金を除くと1,000万円以下になる場合

- 配当金を除いても課税所得が1,000万円超えの場合

それぞれの計算式を紹介するので、自身がどのパターンに該当するか確認のうえチェックしてください。

課税所得が1,000万円以下の場合

課税所得が1,000万円以下の場合の配当控除の計算式は、以下のとおりです。

配当控除額=剰余金の配当等に係る配当金×10%

なお、証券投資信託の収益の分配に係る配当金の場合の計算式は以下のとおりです。剰余金の配当等に係る配当金と証券投資信託の収益の分配に係る配当金、どちらもある場合は足した金額が配当控除額となります。

配当控除額=証券投資信託の収益の分配に係る配当金×5%

さらに、住民税からは配当金の2.8%が控除されます。

課税所得が1,000万円超えで、配当金を除くと1,000万円以下になる場合

課税所得が1,000万円超えで、配当金を除くと1,000万円以下になる場合は、1,000万円を超えた金額は控除割合が半分になります。したがって、配当控除額の計算式は以下のとおりです。

配当控除額=剰余金の配当等に係る配当金×10%+証券投資信託の収益の分配に係る配当金×2.5%もしくは5%

上記の計算式における「課税所得」は、医療費控除や扶養控除などの所得控除を差し引いた後の金額です。なお、証券投資信託の収益の分配に係る配当金の割合は、配当金額と課税所得によって異なります。

配当金額≧課税所得-1,000万円の場合:2.5%

配当金額が上記の額を超えている場合、超えた分は5%となります。

配当金を除いても課税所得が1,000万円超えの場合

配当金を除いても課税所得が1,000万円超えの場合の計算式は以下のとおりです。

配当控除額=剰余金の配当等に係る配当金×5%(過剰分は10%)+証券投資信託の収益の分配に係る配当金×2.5%

なお、剰余金の配当等に係る配当金の割合は、以下の額に収まる場合は5%となり、超えた分は10%となります。

剰余金の配当金額≧課税所得-1,000万円-証券投資信託の収益の分配に係る配当金

総合課税の代わりに申告分離課税も選択可能

上場株式の配当にかかる配当所得を申告する際、大口株主が支払いを受けるものを除き、総合課税の代わりに申告分離課税を選べます。総合課税は、各種所得金額を合計し所得税額を算出する制度です。累進税率が適用され、配当控除の対象となります。

一方、ほかの所得金額と分けて税額を計算するのが申告分離課税制度です。申告分離課税の所得税率は15.315%(復興特別所得税を含む)、住民税は5%です。上場株式の譲渡損失との損益通算ができますが、大口個人株主を除いて配当控除が適用されません。

公募株式投資信託の売却損がある場合、申告分離課税を選択すると売却損と配当所得で損益を通算でき、配当所得を抑えられます。配当所得が減ると、その分の源泉徴収額が還付される点がメリットです。

個人事業主が配当金目的で投資するメリット

個人事業主が配当金目的で投資することは、資産形成の手助けになります。年金や各種保険などが会社員と比較すると少ない個人事業主にとって、こうした仕事以外での資産形成が大切です。

ここでは、個人事業主にとっての投資のメリットを解説します。うまく活用するためにも、メリットを理解しておきましょう。

投資で損しても「損益通算」として利益と相殺できる

個人事業主の場合、投資で損しても「損益通算」として利益と相殺できるのがメリットの1つです。損益通算で所得を削減できれば、節税に繋げられます。なお、損益通算に適用するには、申告分離課税を選択したうえで確定申告が必要です。

ほかにも、株式投資にかかる金融機関での手数料や、不動産投資のローンの金利・保険料の経費計上ができるといったメリットがあります。

確定申告のハードルが低い

個人事業主の場合、もともと配当金の有無にかかわらず確定申告が必要なことが多いため、確定申告のハードルが低い傾向があります。会社員の場合、勤務先が給与にかかる税金の支払いや年末調整をするため、確定申告の習慣がなくハードルが高く感じがちです。

その点、個人事業主は確定申告にも慣れているうえ、会社員に比べると投資にかかる申告の手間が少ないのがメリットです。

個人事業主の配当金に関するよくある質問

ここでは、個人事業主の配当控除に関するよくある質問に答えていきます。

個人事業主が配当金を受け取った場合の勘定科目は何ですか?

個人事業主が配当金を受け取った場合、勘定科目は「事業主借勘定」として仕分けます。これは、事業上の収益ではないと判断されるためです。

配当控除の対象となるのは、どのような配当金ですか?

配当控除の対象となるのは、 国内上場株式の配当金や株式投資信託の普通分配金などです。外国法人から受ける配当は配当控除の対象外です。

総合課税を選択するメリットとデメリットは何ですか?

所得額によっては納税額が増える、配偶者控除などの控除が受けられなくなる、国民健康保険などが高くなる可能性があります。一方、総合課税を選択することで、配当控除が適用できるメリットがあります。

確定申告不要制度を選択した場合のデメリットは何ですか?

確定申告不要制度を選ぶと、所得税控除や配当控除は受けられません。そのため、所得によっては申告した場合より納税額が多くなることがあるといったデメリットがあります。

※本記事は2023年11月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。