個人事業主の国民年金ガイド|もらえる額はいくら?手続きや節税方法も解説 | レバテックフリーランス

個人事業主の国民年金ガイド|もらえる額はいくら?手続きや節税方法も解説

「国民年金への切り替え手続きはどうすればいい?」「老後の資金が国民年金だけでは不安…」会社員から個人事業主になる場合、このような悩みを抱える方が多いのではないでしょうか?

この記事では、個人事業主が加入する国民年金について解説します。手続き方法や厚生年金との違い、将来の年金額を増やすための対策なども紹介します。個人事業主になることを検討している方は、ぜひ参考にしてください。

個人事業主になったら国民年金へ切り替えが必要

会社員から個人事業主になる場合、国民年金への切り替え手続きが必要です。具体的にいうと、国民年金の第1号被保険者になるための手続きを指します。

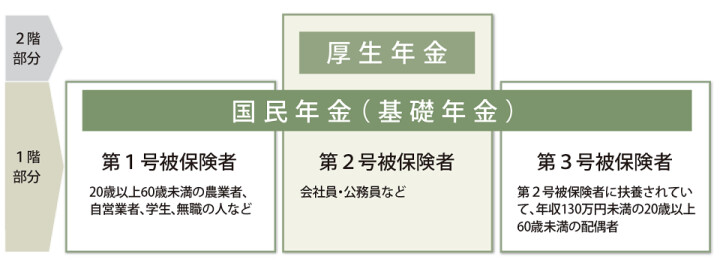

日本の公的年金制度は、20歳以上60歳未満のすべての人が加入する「国民年金(基礎年金)」と、会社員・公務員が加入する「厚生年金」の2階建て構造となっています。つまり、会社員・公務員は、2つの年金制度に加入していることになるのです。

会社員を辞めて個人事業主になる場合は、厚生年金を脱退することになります。このため、すぐに国民年金の第1号被保険者へ切り替える必要があるのです。

以下、国民年金の切り替えがスムーズにできるよう、具体的な手続き方法と国民年金の保険料を解説していきます。

国民年金の切り替え手続き方法

国民年金の切り替え手続きは、退職の翌日から14日以内に居住地の市町村役場で行いましょう。配偶者を扶養に入れている場合、配偶者の種別変更手続きも必要です。退職後に自分が配偶者の扶養に入る場合は、配偶者の勤め先を通して手続きします。

手続きにあたっては、以下の書類が必要です。

| 必要書類 | 具体例 |

|---|---|

| 年金番号または マイナンバーが分かるもの |

基礎年金番号通知書や年金手帳、 またはマイナンバーカード、 個人番号の表示がある通知カード、住民票 |

| 本人確認書類 | マイナンバーカードや運転免許証、 パスポート、在留カードなど |

| 離職年月日が分かる書類 | 離職票や退職証明書、資格喪失証明書など |

手続き方法の詳細については、国民年金基金のWebサイトのほか、お住まいの市町村役場のWebサイトをご確認ください。

参考:

国民年金の保険料

国民年金の保険料は、令和7年度時点で月額17,510円です。この金額は毎年改定されますが、全国一律の定額制となっています。

なお、厚生年金の保険料は会社の給与から天引きされますが、国民年金は以下の方法により、自分で保険料を納付する必要があります。後述で説明しますが、国民年金の保険料は前納することで割引が適用され、特に口座振替での前納が最もお得です。

- 納付書での支払い

- 口座振替での支払い

- クレジットカードでの支払い

- スマートフォンアプリでの支払い

- ねんきんネットを活用した納付

なお、保険料の納付期限は、納付対象月の翌月末日までとなります。ただし、月の末日が土曜日、日曜日、祝日、年末年始(12月31日、1月2日および1月3日)に当たるときは、翌月最初の金融機関等の営業日が納付期限となります。

個人事業主はもちろん、フリーランスの方で、年金切り替え手続きと退職金について知りたい場合は、以下の記事を参考にしてください。

国民年金は経費にならないが、確定申告で控除可能

国民年金の保険料は事業に関係のある支出ではないため、経費にできません。しかし、保険料の支払い額は社会保険料控除の対象です。確定申告で、年金保険料額を所得から控除すれば節税できます。

以下、控除できる年金保険料額と、控除の申請に必要な書類の書き方を解説します。

個人事業主が控除できる国民年金額

国民年金保険料の全額が「社会保険料控除」の対象です。社会保険料控除に該当する代表例は以下のとおりです。

- 健康保険

- 国民健康保険

- 国民年金

- 厚生年金

- 介護保険

所得から各控除を差し引いた額に対して所得税の納付額が決まります。そのため、控除を活用して課税所得金額を少なくすることで、節税が可能です。

必要書類と申告書の書き方

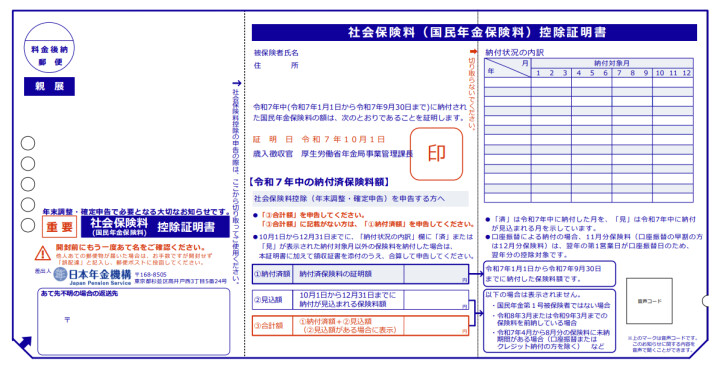

国民年金で控除を受けるのに必要な書類は、「社会保険料(国民年金保険料)控除証明書」です。控除証明書は毎年以下のようなハガキで日本年金機構から届きます。

ハガキ中央下部(下記の画像の左側)の「合計額」が、社会保険料控除の対象となる金額です。

引用元 : 令和7年 社会保険料(国民年金保険料)控除証明書(ハガキ)の見方|日本年金機構

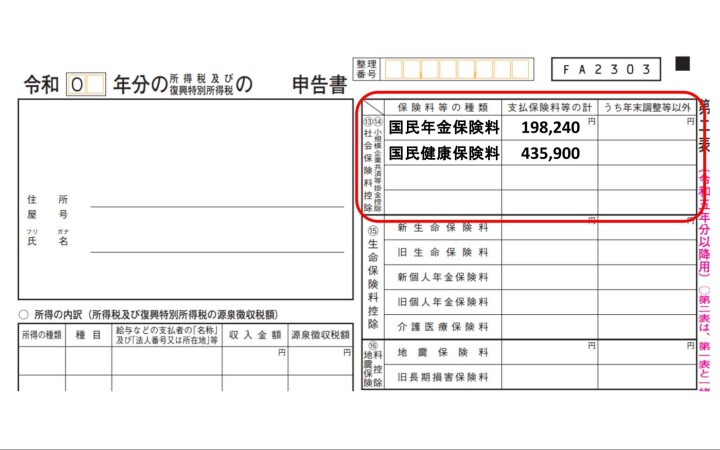

国民年金の控除を受ける際は、確定申告書(第二表)の「社会保険料控除」欄にハガキに記載の合計額を記入します。併せて、国民健康保険料の金額も記入しましょう。

引用元 : 確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)|国税庁

国民年金で個人事業主が節税する方法2つ

国民年金は節税の方法を知っていると負担を軽減できます。まとめて保険料を納めて割引を受けたり、家族分の保険料を控除したりするのが具体的な方法です。

ここでは、保険料を抑えられる制度や家族分の控除の詳細を解説します。自分が実践できる方法を知り、賢く節税できるように準備しましょう。

2年前納制度の活用

「2年前納制度」は、国民保険料を2年分まとめて納付することで、2年間で約15,000円~17,000円程度の割引を受けられる制度です。2年分のほか、6ヶ月前納と1年前納もあり、それぞれ毎月納める場合と比べて以下の金額が割引されます。

| 6ヶ月前納 | 1年前納 | 2年前納 | |

|---|---|---|---|

| 現金・クレジットカード納付による保険料と割引額 | 104,210円 (850円) |

206,390円 (3,730円) |

409,490円 (15,670円) |

| 口座振替による保険料と割引額 | 103,870円 (1,190円) |

205,720円 (4,400円) |

408,150円 (17,010円) |

※()は月々納める場合と比較した割引額

2年前納をするには、事前に手続きが必要です。手続き方法は、各納付方法(口座振替・現金・クレジットカード)によって異なります。手続きの詳細は、日本年金機構のWebサイトをご確認ください。

参考:

家族分の国民年金は所得控除の対象

配偶者や子どもの国民年金を自分自身が納めている場合、家族分の保険料も社会保険料控除の対象にできます。

日本年金機構から送付される家族分の「社会保険料控除証明書」に記載された保険料を参考に控除の申請を行いましょう。家族分の保険料をプラスして控除を受けることで、節税効果を高められます。

ただし、控除の対象となるのは生計を一にする配偶者や親族に限られるのでご注意ください。生計を一にするとは、同居・別居に関わらず生活費を共有していることを意味します。

個人事業主は国民年金の「保険料免除制度」の対象

所得が少なく国民年金保険料を納めるのが難しい場合、条件を満たすと保険料の納付が免除もしくは猶予されます。

経済的な余裕がないからと保険料を未納にすると、将来年金を受け取れません。また、万一の際に障害年金や遺族年金を受け取れなくなってしまいます。保険料を納める経済的な余裕がない場合は、免除や猶予制度を活用しましょう。

以下に、免除額とその利用条件をまとめました。さらに、免除または猶予を受けた場合でも、将来の年金額を増やせる方法を解説します。

4つの免除額と条件

保険料の免除額は、前年の所得により「全額免除」「4分の3免除」「半額免除」「4分の1免除」に分かれます。本人および配偶者、世帯主の前年所得が以下の計算式で求めた金額の範囲内であれば、審査を経て免除または納付猶予制度の対象となります。

| 免除額 | 所得基準を求める計算式 | 免除を受けた場合の納付額(令和7年度) |

|---|---|---|

| 全額免除 | (扶養親族などの数+1)×35万円+32万円 | 0円 |

| 4分の3免除 | 88万円+扶養親族等控除額+社会保険料控除額等 | 4,380円 |

| 半額免除 | 128万円+扶養親族等控除額+社会保険料控除額 | 8,760円 |

| 4分の1免除 | 168万円+扶養親族等控除額+社会保険料控除額等 | 13,130円 |

免除を受けた期間において、将来受け取れる年金額は、全額納付した場合と比較して以下のとおりとなります。

- 全額免除:2分の1

- 4分の3免除:8分の5

- 半額免除:8分の6

- 4分の1免除:8分の7

免除を受けたい場合は、「国民年金保険料免除・納付猶予申請書」を市区町村役場の年金担当窓口もしくは年金事務所に提出しましょう。

なお、免除ではなく、納付猶予を申請することも可能です。納付猶予は納付を先送りする制度で、全額免除と同様の計算式で求めた金額の範囲内であれば対象となります。

資金に余裕ができたら追納

免除制度を利用すると、将来受け取れる年金額が免除額に応じて減額されます。年金額を増やしたい場合は、経済的な余裕ができたタイミングで追納制度を活用しましょう。追納すれば、減額された年金額を補えます。

追納制度では、追納が承認された月の前10年以内であれば、さかのぼって保険料を納付できます。ただし、免除の承認を受けた期間の翌年度から起算して、3年度目以降に保険料を追納する場合は、当時の保険料に一定額が加算されるので注意が必要です。

国民年金の受給額はいくら?厚生年金との比較

国民年金の受給額は毎年改定されます。日本年金機構の公表によると、令和7年度の受給額は、満額で受け取れる場合だと、月額69,308円です。

また、日本年金機構の主要統計によると、令和7年7月時点での国民年金・厚生年金の平均年金月額は以下のとおりです。

| 国民年金 | 厚生年金 | |

|---|---|---|

| 平均年金月額(令和7年7月) | 59,540円 | 154,132円 |

引用元:日本年金機構の主要統計(令和7年7月)|日本年金機構

このように、国民年金は厚生年金と比較すると、平均で受け取れる額が月9万円ほど少ないことが分かります。この差は約2.5倍にもなります。

参考:

個人事業主にメリットがある国民年金以外の制度

個人事業主は、国民年金以外にも利用できる年金や制度があります。前章を読んで「国民年金だけでは老後が不安」と感じた方は、個人事業主が利用できる制度を把握しておくことをおすすめします。

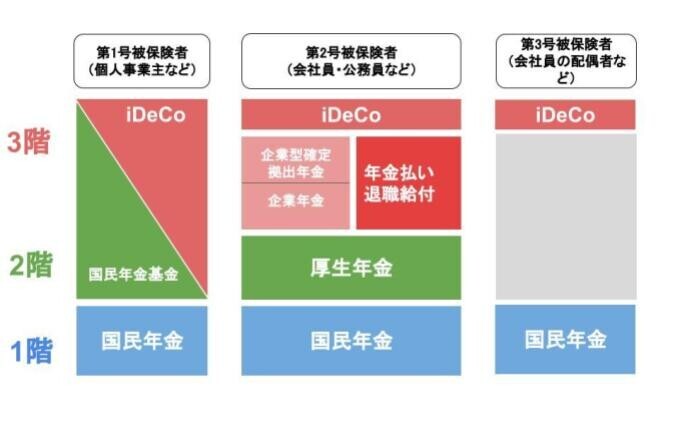

各種制度を理解するために、まずは年金の仕組みを理解しましょう。一般的に、年金の仕組みは3階建ての建物に例えられます。

冒頭の章でも説明したとおり、1階部分は国民全員を対象とする国民年金で、2階部分は会社員・公務員が加入する厚生年金です。この1~2階を合わせて「公的年金」と呼びます。

3階部分は、個人が任意で加入する国民年金基金やiDeCo、企業が運営する企業年金、公務員を対象とする年金払い退職給付です。これらは公的年金を補って老後の生活をより豊かにするための年金制度で、「私的年金」と呼ばれます。

この中で、個人事業主は国民年金に加えて、国民年金基金とiDeCoに加入できます。どちらも加入は任意ですが、活用すると年金による老後資金を増やすことが可能です。そのほか、国民年金の定額保険料に上乗せする「付加年金制度」や、年金制度ではありませんが「小規模企業共済」も利用できます。

以下、個人事業主が利用できる各制度の詳細を解説します。

国民年金基金

国民年金基金は、国民年金法の規定に基づく公的な年金制度で、加入すると国民年金に上乗せした年金を受け取れます。

国民年金基金のメリットは、掛金の全額が社会保険料控除の対象になることです。また、終身年金なので生涯にわたって年金を受け取れます。

国民年金基金は、将来受け取れる年金額があらかじめ決まっているのが特徴です。掛金額は選択した給付の型や加入口数、加入時の性別・年齢によって変わり、上限は月額6万8,000円です。

iDeCo(個人型確定拠出年金)

iDeCoは、老後資金づくりのため、個人で掛金を積み立て運用する年金制度です。月5,000円から始められ、掛金額は1,000円単位で自由に設定可能です。

iDeCoへの加入資格は以下のとおりです。個人事業主や会社員、公務員、専業主婦(夫)など幅広い人が利用できます。

| 国民年金の被保険者区分 | 加入対象者 |

|---|---|

| 第1号被保険者 | 20歳以上60歳未満の自営業者と その家族、フリーランス、学生 |

| 第2号被保険者 | 厚生年金の被保険者(会社員や 公務員など)※条件あり |

| 第3号被保険者 | 国民年金の第2号被保険者に扶養 されている20歳以上60歳未満の配偶者 |

| 任意加入被保険者 | 国民年金に任意で加入した方 |

引用元:iDeCo(イデコ)の加入資格・掛金・受取方法等|国民年金基金連合会

個人事業主の月の拠出限度額は6.8万円です。この額は国民年金基金または後述で説明する国民年金付加保険料との合算になるのでご注意ください。

また、iDeCoは掛金の全額が所得控除(小規模企業共済等掛金控除)の対象となります。仮に毎月の掛金が1万円の場合、所得税が10%、住民税が10%とすると、年間2.4万円の税金が軽減されます。

iDeCoの仕組み

iDeCoでは、運営管理機関(iDeCoを取り扱う金融機関)が選定する金融商品の中から、自分で自由に組み合わせて運用を行います。そのため、個人の運用次第で年金額が変動し、運用実績に応じて受取額が増えることも減ることもあるのが特徴です。

拠出した掛金と運用益は、原則として60歳以降でないと受け取れません。長期的な視点に立ち、無理なく継続して支払える金額での運用を行うことが大切です。

iDeCoの使い方

iDeCoを始める際は、金融機関の選定と商品内容の確認を行い、掛金でどの商品をどれだけ購入するのかといった配分を決めます。金融機関は特定の商品を推奨することはないため、運用商品は自身で慎重に選択すしましょう。

金融商品には、投資信託や保険などの種類があり、配分はいつでも変更が可能です。運用開始後は定期的に運用状況を確認し、必要に応じて商品を見直すことが推奨されています。

iDecoの給付金の受け取り方

iDecoの給付金は、原則として、60歳以降に以下の方法で受け取れます。

- 一時金として一括で全額受け取る

- 年金として毎月定額で受け取る(有期年金)

- 一時金と年金を組み合わせて受け取る

一時金として受け取る場合、受給権が発生する年齢(原則60歳)から75歳になるまでの間に一括で全額を受け取ります。

年金として毎月定額で受け取る場合は、5~20年の間に受け取ります。受給開始のタイミングは75歳までの間で選択可能です。

一時金と年金を組み合わせる場合、60歳に達した際に資産の一部を一時金として受け取り、残りを年金で受け取ります。

iDeCoについては、下記の記事でも詳しく解説しています。iDeCoのメリットやデメリット、注意点なども知りたい方はぜひこちらもご覧ください。

個人事業主向けiDeCoガイド|上限やデメリット・小規模企業共済と比較

付加年金制度(国民年金付加保険料)

付加年金制度は、毎月の国民年金保険料に400円をプラスして納めることで、将来の年金に上乗せできる制度です。受給開始は65歳からで、「200円×付加保険料を納付した月数」の金額分が加算されます。

たとえば、30歳から60歳までの30年間に月400円の付加年金を納めるとします。その場合、30年間に納める付加年金と、65歳以降の1年間に受け取れる付加年金は、以下のようになります。

-

30年間に納める付加年金:12ヶ月×400円×30年=144,000円

1年間に受け取れる付加年金:200円×360ヶ月(30年間)=72,000円

この計算式から分かるように、付加年金は受給開始から約2年で支払った額より受け取る金額が大きくなります。早期に元がとれる制度と考えると、利用して損はないでしょう。

ただし、付加年金制度は国民年金基金とは併用できないので、ご注意ください。

小規模企業共済

「小規模企業共済」は年金制度ではありませんが、個人事業主やフリーランスにとっては会社員の退職金の代わりになる制度です。

廃業時に掛金額に応じた共済金を受け取れ、毎月の掛金は1,000円から70,000円まで自由に設定できます。

掛金は全額が小規模企業共済等掛金控除の対象となるため、節税対策にもつながります。

老後資金を考えると追加で年金加入がおすすめ

個人事業主が安心して老後を迎えるには、十分な資金を蓄えるか、国民年金以外にも追加で年金に加入することをおすすめします。以下、その理由を解説します。

総務省が公表している2024年の「家計調査報告[家計収支編]」によると、65歳以上単身無職世帯の月の平均支出は 14万9,286円でした。税金などの非消費支出と合わせた月全体の平均支出は16万1,933円です。

一方、月の平均収入は13万4,116円で、2万7,817円の赤字が出る計算です。1年で約33万804円の赤字で、65歳から90歳の25年間の生活を考えると、合計830万円以上の赤字となります。

一般的に老後の主な収入源は年金ですが、国民年金のみに加入している場合、月の収入は約6万9,000円です。先述の平均支出で考えると、国民年金のみが収入源である場合は毎月約9万3,000円の赤字になり、25年では約2,800万円の赤字です。

また、公益財団法人生活保険文化センターの「生活保障に関する調査(2025年度)」によると、夫婦二人の日常生活費は月額平均23.9万円という結果でした。さらに、ゆとりある老後生活費となると、平均39.1万円という結果も出ています。

このように、国民年金のみが収入源であれば、老後資金を補えない可能性が高いと分かります。

参考:

老後の生活費はいくらくらい必要と考える?|公益財団法人生活保険文化センター

個人事業主が国民年金を払わないとどうなる?

国民年金への加入は日本国民の義務です。経済的な余裕がないからと保険料を納付しないと、法律違反と見なされ財産を差し押さえられるリスクがあります。

国民年金に加入しないとどうなるのか、具体的なリスクを紹介するので確認していきましょう。

老後に年金を受け取れない

国民年金は、保険料を納めた人が老後に給付を受けられる制度です。年金を納付した期間が長いほど、将来受け取れる年金額は増額します。反対に、未納期間が長引けば、将来受け取れる年金額が減少します。

老後に十分な年金を受け取るには、年金保険料をきちんと納めなければなりません。経済的な理由から納付が難しければ、免除・猶予制度を利用し未納状態になるのを避けましょう。

財産の差し押さえが発生する可能性がある

未納状態が続くと、預金口座や不動産、生活必需品以外の財産を差し押さえられる可能性があります。国民年金保険料の納付は義務であり、未納は法律違反と見なされるためです。

未納者に対しては、まず納付勧奨(電話や文章による納付の案内)が実施されます。ここで納付しないと、最終催告状が送付され、最終催告状の指定期限までに納付しないと督促状が送付されます。

督促状で指定された期限までに納付しないと、差し押さえが実行されてしまうので、注意しましょう。

遺族年金や障害年金が受け取れない

年金保険料を納めていないと、いざというときに遺族年金や障害年金を受け取れません。

遺族年金とは、国民年金または厚生年金の被保険者が死亡した際に遺族に支給される年金です。障害年金は、国民年金に加入する人が病気や怪我で一定の障害が残った場合に受け取れる年金です。

どちらも万が一の事態に備えられる年金ですが、保険料の納付要件を満たさなければ受給できません。まとまった金額が必要なタイミングで年金が受給できないと、かなりの痛手になってしまいます。

個人事業主になったら健康保険制度も変わるので注意

会社員から個人事業主になると、年金だけでなく、健康保険も変わります。会社員や公務員は「被用者保険」に加入しますが、個人事業主やフリーランスは、一般的に「国民健康保険」への加入が必要だからです。

国民健康保険の加入手続きは、退職日から14日以内に、住所地の市区町村役場で行います。必要書類は、健康保険資格喪失証明書やマイナンバー関連書類などです。詳細は市区町村役場にご確認ください。

なお、個人事業主の健康保険には国民健康保険のほか、以下の選択肢があります。

| 健康保険 | 内容 |

|---|---|

| 健康保険任意継続制度 | ・元々勤めていた会社の健康保険を退職後もそのまま継続する方法 ・ただし、任意継続ができるのは2年間のみ |

| 国民健康保険組合 | ・特定の職業や業種に従事する人が加入できる ・ただし、加入資格が限定されている |

| 健康保険の被扶養者として 加入 | ・家族の健康保険に被扶養者として入る方法 ・ただし、所得が130万円未満などの条件がある |

ただし、それぞれ条件があるので、自身の状況に応じて検討しましょう。

個人事業主はもちろん、フリーランスで健康保険について知りたい方は、以下の記事もご覧ください。

フリーランスの健康保険とは?安くする方法や国保以外の選択肢も紹介!

個人事業主の国民年金加入に関するよくある質問

個人事業主が加入する国民年金に関して、よくある疑問に答えます。会社員から個人事業主となり、国民年金に切り替える必要がある方は、ぜひ参考にしてください。

Q. 個人事業主の国民年金は夫婦でいくらですか?

日本年金機構の「主要統計(令和5年度版)」によると、令和5年度末時点の国民年金の平均受給月額は56,670円です。

夫婦で考えると、二人とも国民年金のみの受給の場合、月11万3,340円の年金が受給できる計算になります。ただし、年金の給付額は毎年変更されるので注意してください。

Q. 個人事業主が年金をもらうと税金はどうなりますか?

公的年金には公的年金等控除が設けられているため、個人事業主が年金を受け取る際は、受給額から公的年金等控除額を差し引いた金額が課税対象となります。

公的年金等控除額は、受給者の年齢と、公的年金等に係る雑所得以外の所得合計額により決定されます。

具体的な控除額は以下のとおりです。

- 公的年金以外の所得が1,000万円以下の場合:65歳未満は年間60万円まで、65歳以上は110万円までが非課税

- 公的年金以外の所得が1,000万円以上2,000万円以下の場合:65歳未満は年間50万円まで、65歳以上は100万円までが非課税対象

Q. 国民年金は経費になりますか?

国民年金は事業との関係性がないため経費になりません。ただし、保険料は社会保険料控除の対象となるため、確定申告の際に年金保険料額を所得から控除することで節税が可能です。

また、事業用の口座から保険料を支払っている場合、事業用資金が移動していることになり仕分けの必要が出てきます。「事業主貸」の勘定科目を使って記帳しましょう。

※本記事は2025年12月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。