個人事業主が加入を検討すべき損害保険の種類は?選定時のポイントも紹介 | レバテックフリーランス

個人事業主が加入を検討すべき損害保険の種類は?選定時のポイントも紹介

「万が一の損害賠償請求に備えたい…」個人事業主として活動する中で、このような不安を感じていませんか?

この記事では、個人事業主が検討すべき損害保険の種類を紹介します。損害保険に加入したほうが良い理由や損害賠償の事例、おすすめの保険についてもまとめました。損害保険選びのポイントや契約時にリスクを軽減する方法も紹介していますので、ぜひ参考にしてください。

個人事業主が損害保険に加入すべき理由

個人事業主にとって、損害保険への加入は事業継続を脅かすさまざまなリスクから身を守るための重要な対策です。特に、不測の事態による賠償責任や、事故・災害などへの備えとして有効です。

もしクライアントに損害を与えてしまった場合、契約で定めた範囲内の責任は個人事業主が負わなければなりません。

たとえば、制作物の不具合によってクライアントの売上に損害が発生した場合、その損失を補償しなければならない事態が考えられます。

また、自分の事業で使っている機材が自然災害で損壊したり、業務中に事故が発生したりして、事業継続が困難になるリスクも存在します。

これらのリスクに備え、適切な保険に加入することで、事業に安心して専念できるでしょう。

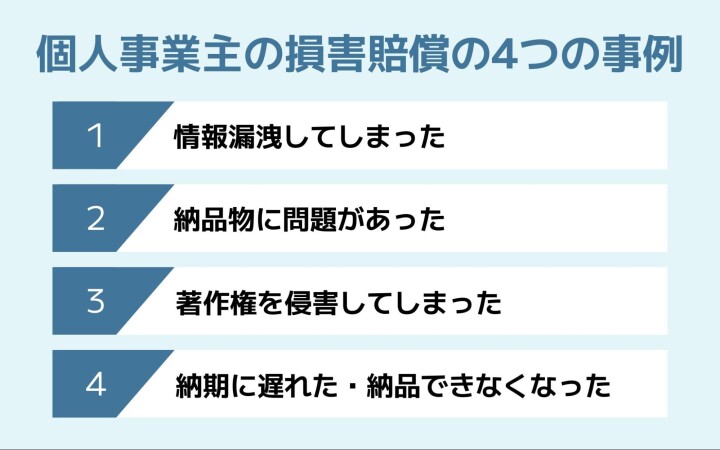

個人事業主の損害賠償の4つの事例

個人事業主の業務における損害賠償請求の具体例を4つ紹介します。トラブルを未然に防ぐため、どのような状況が損害賠償請求につながるのか参考にしてください。

1.情報漏洩してしまった

クライアントの顧客データや製品情報といった機密情報を誤って外部へ漏洩してしまった場合、損害賠償責任を問われる可能性があります。

情報漏洩は、PCやスマートフォンの紛失、ウイルス感染などさまざまな要因によって引き起こされます。

このようなリスクへの対策として、以下のような基本的な対策が有効です。

- 業務関連の機器は公共の場での使用を控える

- 紛失・盗難時の遠隔ロックやデータ消去設定を行う

- セキュリティソフトの定期的な更新を行う

- パスワード管理を徹底する

- サイバー保険に加入する

2.納品物に問題があった

納品物に問題があり、クライアントに損失を与えてしまった場合、損害賠償請求されることがあります。以下に、代表的な職種での具体例を挙げます。

- エンジニア:アクセス集中時にシステムがダウンし、機会損失が発生した

- ライター:記事の内容に誤りがあり、読者のクライアントに対する信用を損ねた

- マーケター:広告配信設定の誤りにより、予算を大幅に超過してしまった

納品前には品質や権利などの確認を行いますが、見落としが生じる可能性はゼロにはなりません。そのため、PL保険や賠償責任保険に加入することで、万一の事態に備えることが賢明です。

3.著作権を侵害してしまった

職種によっては、業務において意図せず他者の著作物を侵害してしまうリスクが存在します。著作権侵害が認められると、使用差し止めだけでなく、著作権者から損害賠償を請求されることもあります。

特に以下のようなケースは問題となりやすいため、注意が必要です。

- 既存のデザインと類似した作品を制作してしまった

- 第三者に著作権がある画像を無断転載してしまった

- 記事の執筆時に引用元の記載を忘れてしまった

このリスクを軽減するためには、常に著作権に関する知識を更新し、使用素材の出所を明確にすることが重要です。

また、フリーランス協会や、著作権を含めた知的財産権侵害リスクをカバーする特約付きの保険への加入により、事業への影響を抑えられるでしょう。

4.納期に遅れた・納品できなくなった

個人事業主にとって、契約で定められた納期を守れないことは契約不履行になります。特に、クライアントのビジネス展開のスケジュールによっては、納期の遅延は直接的な損害を与える可能性があり、その分の賠償責任が生じます。

納期遅延のリスクに備えるには、余裕を持ったスケジュール管理が重要です。

とはいえ、納品物の制作に使用する部品や原材料の入手が困難になったり、リコールが発生したりすることで、納品スケジュールに影響が出ることもあります。このような事態に備え、納期遅延に対応できる特約付きの保険への加入も有効な手段です。

損害賠償の事例については、以下の記事でも紹介しています。より多く事例を確認しておきたい方は、ぜひ参考にしてください。

フリーランスの損害賠償事例や加入したい損害賠償保険を解説

個人事業主が加入を検討すべき損害保険12種類

個人事業主が直面する損害賠償リスクはさまざまですが、適切な損害保険に加入することでそれらに備えることができます。ここでは、個人事業主が検討すべき12種類の損害保険について解説します。

1.賠償責任保険

賠償責任保険は、偶然発生した事故や過失により、他人にケガをさせたり他人の物を壊してしまったり経済的損失を与えたりした際の賠償責任をカバーします。

たとえば、業務でクライアントのオフィスを訪問した際に、誤って高価な機器を破損させてしまった場合が該当します。また、提供したサービスに不備があり、クライアントに経済的損失を与えてしまった場合も補償対象です。

2.請負業者賠償責任保険

請負業者賠償責任保険は、請負工事の遂行中に発生した事故によって、第三者の身体や物に損害を与えた場合の賠償責任をカバーする保険です。たとえば、通行人にケガをさせたり服を汚してしまったりした場合に補償されます。また、隣接する建物に損害を与えた場合も補償対象です。

主に、建設や土木工事、塗装作業、ハウスクリーニング、運送作業などに関わる事業者向けの保険となります。

3.サイバー保険

サイバー保険は、サイバー攻撃や情報漏洩によって被る損害を補償する保険です。

たとえば、以下のようなケースが補償対象となります。

- ハッキングによって顧客の個人情報が流出し、損害賠償請求を受けた

- ランサムウェアに感染してシステムが使用不能になった

- 従業員の操作ミスで機密情報を誤送信してしまった

- 元社員が不正アクセスしシステムに支障が出た

4.PL保険(生産物賠償責任保険)

PL保険(生産物賠償責任保険)は、提供した製品やサービスの欠陥によって第三者に損害を与えた場合の賠償責任をカバーする保険です。たとえば、提供した料理が原因で食中毒が発生した場合や、輸入した家具の欠陥によりケガ人が出た場合などが補償対象です。

対象となる事業者は、製造業者をはじめ販売業者や輸入業者などです。製造物責任法(PL法)では、製品の欠陥による損害について、製品の製造に関わる事業者に無過失責任が課せられています。無過失責任とは、事業者の故意・過失の有無にかかわらず、製品に欠陥があれば賠償責任を負うことを指します。

5.施設賠償責任保険

施設賠償責任保険は、事務所や店舗などの施設の管理不備や、業務遂行中の偶発的な事故によって他人に損害を与えた場合の賠償責任をカバーしています。たとえば、看板が落下して通行人に被害を与えた場合や、接客時の不注意により顧客の衣服を汚してしまった場合などが該当します。

特に、不特定多数の人が出入りする店舗や事務所を構える個人事業主は、加入を検討すべき保険といえるでしょう。

6.店舗総合保険

店舗総合保険は、店舗や事務所の建物や設備、什器備品などに対する損害と、来店客への賠償責任を総合的に補償する保険です。たとえば、火災で店舗が焼失した場合の建物修復費用や、台風で看板が破損した場合の修理費用、盗難による商品の損失などがカバーされます。

ただし、噴火や地震、津波などの災害により生じた損害については対象外です。

個人事業主が事業資産を守るために、加入を検討すべきといえるでしょう。

7.所得補償保険

所得補償保険は、病気やケガで働けなくなった場合に、一時的な所得減少を補償する保険です。個人事業主は会社員のような有給休暇や傷病手当金がないため、働けない期間の収入確保は重要な課題となります。

所得補償保険は、医師の診断により入院や自宅安静療養の必要があると判断された場合に適用されます。

ただし、補償期間はどの保険でも1ヶ月から1年程度と比較的短い期間であることが特徴です。より長期間の所得減少に備えておきたい方は、次に紹介する就業不能保険を検討すると良いでしょう。

8.就業不能保険

就業不能保険は損害保険ではありませんが、所得補償保険と同様に、病気やケガで長期間にわたり働けなくなった場合に収入を補償する生命保険です。所得補償保険との主な違いは、補償期間の長さにあります。

たとえば、10年・20年といった長期の補償期間を設定できるほか、55歳や65歳までといった年齢による期間設定も可能です。

9.傷害保険

傷害保険では、日常生活において突発的かつ偶然な外部からの作用による事故で身体にケガを負った場合に、保険金が支払われます。

たとえば、交通事故や転倒・転落、料理中、スポーツ中の事故などによるケガが補償対象です。

ただし、病気による入院や手術は対象外となるため、医療保険との併用を検討することをおすすめします。

10.火災保険

火災保険は、火災や落雷、破裂・爆発などによる建物や家財の損害を補償する保険です。保険によっては、風災や雪災、水災、盗難などによる損害も補償される場合があります。

たとえば、建物のほか、パソコンや事業用機器、在庫商品などが上記のような自然災害で損害を受けた場合、その修理費用や買い替え費用が補償されます。

11.地震保険

地震保険は、地震や噴火、またはこれらが原因で発生した津波によって、建物や家財が火災、損壊、埋没、流失などの損害を受けた場合に、その損害を補償します。日本は地震大国であり、いつどこで地震が発生するか分からないため、事業継続のリスク管理として検討すべき保険です。

ただし、地震保険は火災保険の付帯保険であり、単独での契約はできません。

12.自動車保険

自動車保険は、自動車の運転によって発生した事故の賠償責任や車両の修理費用などを補償する保険です。自動車保険はすべての自動車の加入が義務付けられている「自賠責保険(自動車損害賠償責任保険/強制保険)」と、任意で加入する「任意保険」の2種類があります。

自賠責保険は相手のケガ・死亡のみが補償対象であり、相手の車・物の破損、運転者本人のケガ・死亡、車・物の破損は補償されません。

任意保険は自賠責保険で補償されない損害をカバーする保険で、「対人賠償責任保険」「対物賠償責任保険」「人身傷害保険」「搭乗者傷害保険」「無保険車傷害保険」「自損事故保険」「車両保険」などを組み合わせて契約します。損害賠償額に対する支払限度額を自由に設定でき、対人賠償保険や対物賠償保険では無制限の設定が可能です。

たとえば、任意保険では自賠責保険では補償されない車両の損害や運転者本人のケガなども補償されるのです。

参考:限度額と補償内容|国土交通省

個人事業主におすすめの損害保険|補償内容や月額料金

個人事業主向けの損害保険は多数存在します。ここでは特におすすめの損害保険を紹介します。

フリーランスの保険|フリーランス協会

フリーランス協会が提供する保険は、情報漏洩や著作権侵害、納期遅延、納品物の瑕疵など、個人事業主にありがちな賠償リスクに備えられます。また、報酬未払いといったトラブルが発生した際には、弁護士対応費用を補償してくれます。さらに、別途保険料が発生しますが、ケガや病気によって就業不能状態になったときの保険にも加入することが可能です。

この保険を利用するには、フリーランス協会の一般会員(有料)になり、年会費1万円を払う必要があります。

あんしん補償|フリーナンス

フリーナンスが提供するあんしん補償も、フリーランス協会同様、情報漏洩や著作権侵害、納期遅延などによる損害賠償責任に備えられる保険です。また、業務遂行中の事故や受託物の損壊といった業務過誤補償もついています。

あんしん補償は、以下の3つのプランに分かれているのが特徴です。

| プラン | 概要 | 料金 |

|---|---|---|

| フリー | コストを抑えたい方向け | 無料 |

| レギュラー | 請求書買取(ファクタリング)で資金調達もしたい方向け | 590円/月(一括年払いの場合は5,880円) |

| プレミアム | 業務支援サービスも受けたい方向け | 1,200円/月(一括年払いの場合は11,760円) |

お店のあんしん保険|USEN

USENが提供するお店のあんしん保険は、店舗に収容されている設備・什器の損害、家主への賠償責任、来店客への賠償責任を補償する保険です。

月額料金は以下のようにコースによって異なります。コースによって保険金額(支払い限度額)は異なり、設備・什器等で200万円~1,000万円となっています。

- 一般店舗・事務所など: 980円、1,280円、1,580円、1,870円、2,170円

- 飲食業: 2,940円、3,610円、4,290円、4,960円

さらに、飲食業、理美容・サロン業、小売業の場合は、別途料金で特約を付帯することも可能です。

個人事業主が損害保険を選ぶときのチェックポイント

損害保険を選ぶ際は、自分の事業内容や予算に合ったプランを選ぶことが重要です。以下に、個人事業主が保険を選ぶ際に確認すべき主なチェックポイントを紹介します。

ひと月あたりの保険料

損害保険を選ぶ際は、ひと月あたりの保険料を考慮しましょう。保険料が高い保険は補償内容が充実していますが、事業の収益を圧迫するおそれがあるため、経営を圧迫しない範囲で設定することが重要です。

とはいえ、保険料が低すぎる場合は補償内容が限定され、不測の事態に十分な補償が受けられない可能性がある点にも注意しなければなりません。事業収益と補償内容の両面からバランスを考えて選びましょう。

なお、保険料の支払方法として、一括払い(年払い)による割引制度を設けている保険会社もあるため、この点も比較検討することをおすすめします。

補償される内容・範囲・期間

損害保険を選ぶ際には、補償される内容・範囲・期間が自分の事業リスクに合っているかどうかも考えましょう。必要な補償が含まれていなければ、実際に損害が発生した際に十分な補償を受けられず、事業継続が困難になる可能性があるからです。一方で、不要な補償が含まれていると、プランによっては無駄にコストをかけていることになりかねません。

自分の事業で想定されるリスクを洗い出し、それらが補償内容や範囲に含まれているか、また補償期間は適切かを確認しましょう。同時に、補償対象外となる「免責事項」の内容も把握しておきます。

保険金の上限は無制限または1億円以上

保険金の上限は無制限または、1億円以上が望ましいです。なぜなら、賠償責任が発生した場合、想定以上の高額請求につながることがあるためです。

当然ながら、保険金の上限を低く設定した状態で高額賠償が発生した場合、保険でカバーできない部分は自己負担となります。

ただし、補償額が高くなるほど保険料も上がるため、事業収益とのバランスを考慮して決定してください。

示談交渉サービスの有無

損害保険選びでは、示談交渉サービスがついているか、あるいは特約といった形でつけられるかという点も考えるべきです。通常、損害賠償請求をされると個人事業主である自分とクライアントで話し合いを行う必要があります。しかし、示談交渉サービスが付帯した保険に加入していれば、保険会社の担当者が交渉を代行してくれます。

個人事業主が自分で示談交渉を行う場合、法的な知識や交渉経験の不足から、不利な条件で和解してしまうことが少なくありません。また、交渉の長期化により本業に支障をきたすケースもあります。

示談交渉を保険会社に委ねることで、事業への影響を最小限に抑え、本業に専念できるというメリットがあります。

その他利用できる追加特約や付帯サービスの有無

損害保険を選ぶ際には、基本的な補償内容に加え、追加特約や付帯サービスも重要な検討要素となります。これらのオプションを活用することで、より事業のリスク特性に合う補償を受けられるようになるからです。

たとえば、先述した「お店のあんしん保険」のように専門的な業種向けの特約や付帯サービスを用意している保険もあります。このような保険は各業種特有のリスクに対応した補償内容を提供するため、より効果的なリスク管理が可能となります。

クライアントとの契約で損害賠償リスクを軽減する方法

損害賠償リスクを抑えるには、損害保険への加入に加え、契約段階でのリスク管理も重要です。

まず、契約書において損害賠償の範囲が明確に定義されているかを確認しましょう。もし損害賠償の範囲が記載されていない、あるいは曖昧な記述である場合、予期せぬ事態によって損害賠償責任を負う可能性があります。

作業内容や納期、成果物の仕様、報酬の支払い条件、報酬の支払い期日といった基本条件を明確に文書化しておくことで、将来的なトラブルを未然に防ぐことができます。

特に、クライアントが作成した契約書の場合、個人事業主にとって不利な条件が含まれている可能性も考慮すべきです。契約内容を一つひとつ精査し、明らかに不当な条項がないか確認することが重要です。

たとえば、現実的に達成困難な納期や品質を安易に約束した場合、業務を遂行できず損害賠償請求を受けるリスクが生じます。

個人事業主の損害保険に関するよくある質問

個人事業主の損害保険について、多くの方が抱える疑問に回答します。

Q. 損害保険にはどのような種類がありますか?

損害保険には、さまざまな種類があります。個人事業主が検討すべき主な損害保険は以下のとおりです。

- 賠償責任保険

- サイバー保険

- PL保険(生産物賠償責任保険)

- 店舗総合保険

- 所得補償保険

上記はあくまで一例であり、ほかにも多くの損害保険があります。「個人事業主が加入を検討すべき損害保険12種類」で紹介しているので、参考にしてください。

Q. 個人事業主は損害保険に加入すべきですか?

個人事業主は基本的に損害保険に加入すべきです。なぜなら、個人事業主は、故意でなくても著作権侵害や情報漏洩で損害賠償請求をされる可能性があり、損害保険に加入していれば不測の事態に対処できるためです。

ただし、すべての保険に加入する必要はありません。自分の事業形態や取引規模などを考慮し、リスクの高い分野を重点的にカバーする保険を選ぶことがコスト面でも効率的です。

Q. 個人事業主が加入する損害保険は経費に計上できますか?

事業活動に関連して加入する損害保険の保険料は、経費に計上できます。事業のリスク管理のために加入する保険は、事業を運営するための必要経費として認められるからです。

ただし、自宅兼事務所の場合は、事業使用部分の割合に応じて経費計上する按分が必要となることもあります。

損害保険料以外で個人事業主が経費に計上できるものを知りたい方は、以下の記事をご覧ください。

個人事業主が経費に計上できるもの一覧!上限や節税のテクニック

※本記事は2025年11月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。