個人事業主の廃業届の書き方|e-taxや必要なもの・出し方を解説 | レバテックフリーランス

個人事業主の廃業届の書き方|e-taxや必要なもの・出し方を解説

個人事業主が事業廃止するときに必要なのが廃業届。「いつ、どこに出したらいい?」「そもそも提出は必要なの?」と悩みがちです。

実際、廃業届以外が必要な場合もあります。たとえば消費税の課税事業者だった場合や青色申告をしていた場合などは、別の届け出もするので確認が必須です。

そこで、廃業届の書き方や必要なもの、e-taxでの出し方などをまとめて解説します。廃業届で気にすべきことがすべて分かるため、ぜひじっくりとお読みください。

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントですまずは相談してみる

個人事業主が廃業するための手続きの流れ

個人事業主が廃業するときは、税務署や自治体に廃業届を出すといった手続きが必要で、大まかな流れは以下のとおりです。

- 1. 事業終了日の決定

- 2. 関係者への廃業の通知

- 3. 廃業届を含む各種書類の提出

- 4. 資産・負債の整理

実際に提出する書類は後述するので参考にしてください。なお、廃業届などの提出には、特に費用はかかりません。

各個人事業主の状況によって、提出する書類は異なってきます。たとえば、消費税を支払っていた場合は消費税の廃止届出書を提出しなければいけません。詳しくは後述します。

なお、廃業と破産は異なり、違いは自分の意志で事業をやめるかどうかです。廃業は自主的に事業をやめることで、破産は債務超過などでもう事業が続けられない状況です。

税務署等に提出する廃業手続きに必要な書類

個人事業主の廃業時には、税務署や都道府県税事務所に各種書類を提出します。必要書類は表のとおりです。

| 必要な書類 | 対象事業者 | 提出先 | 提出期限 |

|---|---|---|---|

| 個人事業の開業・廃業等届出書(廃業届) | すべて | 税務署/都道府県 | 税務署:廃業日から1ヶ月以内/都道府県:さまざま |

| 消費税の事業廃止届出書 | 消費税の課税事業者 | 税務署 | 廃業後すぐ |

| 所得税の青色申告の取りやめ届出書 | 青色申告をしている | 税務署 | 廃業日の翌3月15日まで |

| 所得税等の予定納税額の減額申請書 | 予定納税をしている | 税務署 | 1~2期:7/15まで/2期のみ:11/15まで |

なお、個人事業主として従業員を雇っていた場合、廃業届を出せば給与支払事務所等の廃止届出書も提出したことになります。それぞれの書類については、以下で詳しく解説します。

個人事業の開業・廃業等届出書(廃業届)

廃業届は提出先が2種類あり、それぞれ税務署と都道府県税事務所に提出します。提出しなくてもペナルティはありませんが、理由がなければ提出しておきましょう。廃業したのにいつまでも税務署から連絡がくる可能性があるためです。

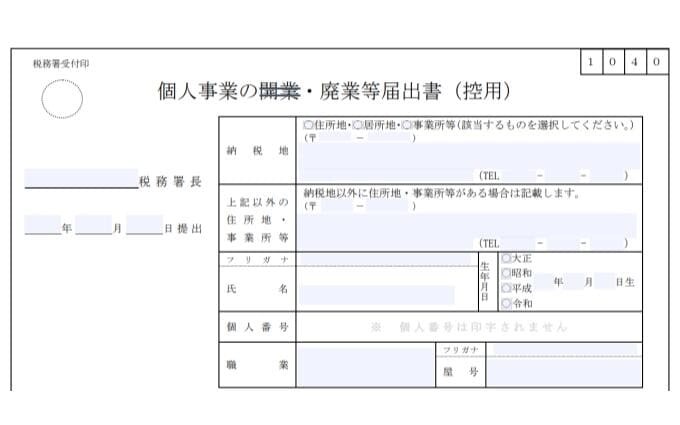

個人事業主が税務署へ提出する書類は「個人事業の開業・廃業等届出書」といいます。開業時に提出した開業届と同じ書式のもので、届出の名称の「開業」の部分を二重線で消して提出します。具体的な記入方法は後述します。

都道府県税事務所に提出する書類は住んでいる自治体ごとに所定の書式があります。各自治体のWebページで、廃業手続きの提出期限などを確認しておくといいでしょう。

消費税の事業廃止届出書

消費税の課税事業者が事業を廃止する際は、消費税の事業廃止届出書を所轄税務署へ提出しましょう。書式は国税庁の「事業廃止届出手続|国税庁」からダウンロードできます。廃業後すみやかに提出する必要があるため、事前に確認しておきましょう。

青色申告の取りやめ届出書

青色申告で確定申告をしていた個人事業主は、廃業後に青色申告の取りやめ届出書を提出します。提出先は所轄税務署です。提出期限は次の確定申告の期日である翌3月15日までですが、廃業届とともに所轄税務署へ提出するのが一般的です。

所得税等の予定納税額の減額申請書

所得税等の予定納税をしていた個人事業主は、所轄の税務署へ減額申請書を提出しましょう。前年の所得などから大体の税額を計算し、あらかじめ納税するのが予定納税です。年の途中で廃業した場合、予想していた所得より低くなる可能性があります。

所得が下がれば税額も下がるため、予定していた納税額のままでは払いすぎるかもしれません。廃業したタイミングで予定納税額の減額を申請すれば安心です。

廃業届等の書き方を書式ごとに解説

実際の書式を確認しながら、廃業に必要な書類の書き方を解説していきます。なお、都道府県税事務所へ提出する廃業の届出書は各自治体によって書式が異なります。以下では例として東京都の書式で解説しますが、提出の際は自分の居住地のものを使用しましょう。

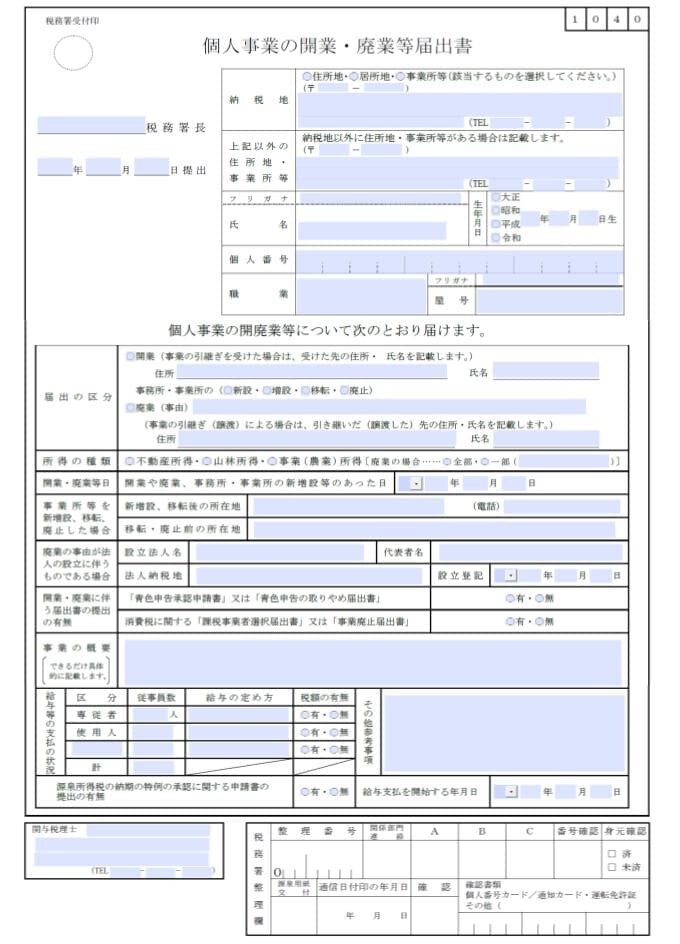

税務署へ提出する個人事業の開業・廃業等届出書

税務署に提出する廃業届の書き方を解説します。個人事業の開業・廃業等届出書は、国税庁のWebサイトからダウンロードできます。以下が実際の書式です。

引用元 : 引用元:個人事業の開業・廃業等届出書|国税庁

書式の上の方には納税地や個人事業主の基本情報を、その下には廃業の理由などを記載します。上から順に項目を確認していきましょう。

上段(納税地や個人事業主情報)の書き方

一番上の「個人事業の開業・廃業等届出書」の部分は、「開業」の文字を二重線で消します。管轄税務署がわからなければ、国税庁の「税務署の所在地などを知りたい方」から確認してください。

左側の日付は廃業届の提出日です。廃業日ではないため注意しましょう。個人事業主の氏名や職業、屋号などを記入すれば上段は完成です。

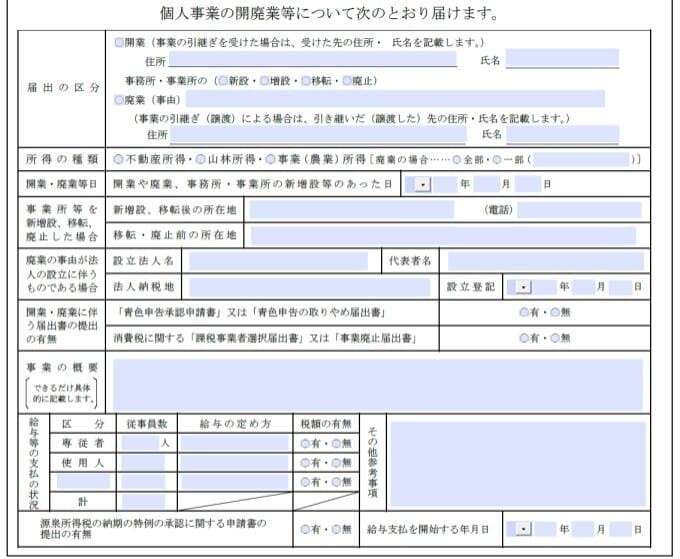

下段(廃業理由や事業概要)の書き方

書式の下段には廃業の理由や事業についての情報を記入します。

- 届出の区分:「廃業」にチェック。廃業する理由を簡潔に記入

- 所得の種類:該当する所得をすべてチェック。すべて廃業するなら「全部」にもチェック

- 開業・廃業等日:事業の廃業日を記入

- 廃業の事由が法人の設立に伴うものである場合:法人化の場合は法人名などを記入

- 開業・廃業に伴う届出書の提出の有無:該当する場合は「有」にチェック

- 事業の概要:行っていた事業について詳しく記入

- 給与等の支払の状況:家族や従業員を雇用していた場合は記入

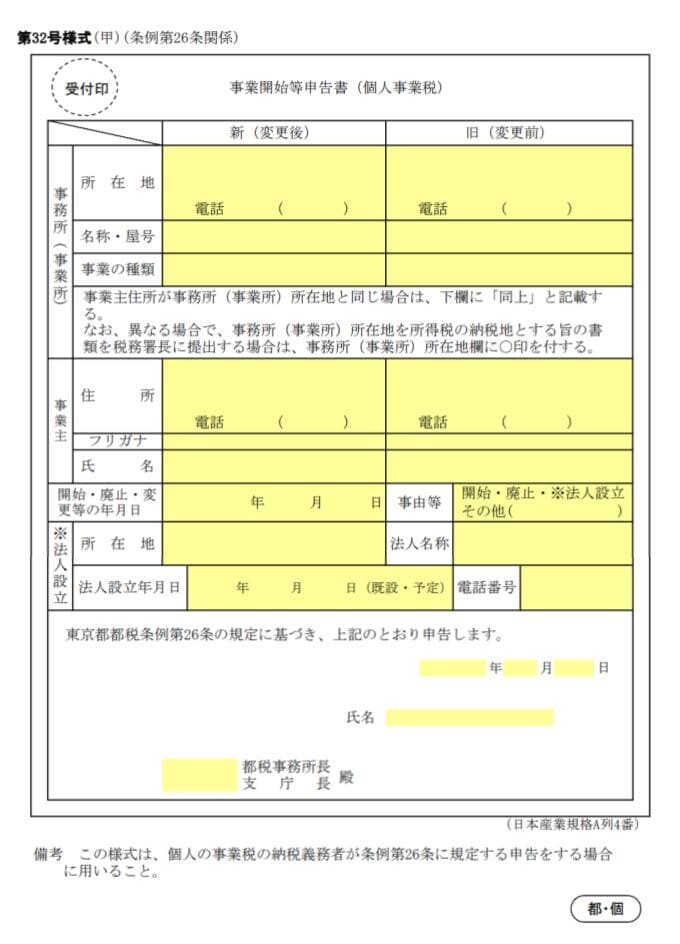

東京都へ提出する事業開始(廃止)等申告書

都道府県税事務所に提出する廃業届は、都道府県ごとに書式が異なります。以下では例として東京都の書式で解説します。

引用元 : 事業開始(廃止)等申告書|東京都主税局

個人事業主の廃業の場合は、左側の「新(変更後)」の欄のみ記入します。上から順に、所在地や名称・屋号などの事業所情報、事業主の情報、廃業日を記入し、事由等欄の「廃止」に〇をつけましょう。

法人化で廃業する場合は「※法人設立」の欄にも記入が必要です。最後の欄外に、提出日・氏名・捺印・所轄の都税事務所の所在地を記入すれば完成です。

東京都の場合、提出期限は廃業日から10日以内です。なお、事業主の死亡による廃業であれば死亡日から30日以内になります。期日も書式と同様、都道府県ごとで異なるのでそれぞれの公式サイトで確認しておきましょう。

その他、廃業に必要な提出書類の書き方

廃業届以外にも、条件によっては提出しなければならない書類があります。たとえば青色申告で確定申告をしていた場合や個人事業主の死亡による廃業の場合などです。全員が出す必要はありませんが、もし自身が該当する場合は忘れずに提出しましょう。

所得税の青色申告の取りやめ届出書の書き方

青色申告をしていた個人事業主が廃業する際は、青色申告の承認を取りやめる届出書も提出しましょう。様式は国税庁の「所得税の青色申告の取りやめ手続」からダウンロードできます。

提出先は所轄税務署なので、個人事業の開業・廃業等届出書とともに提出すると二度手間になりません。事業を廃業する届出と青色申告を取りやめる届出はそれぞれ別の書式です。

個人事業の開業・廃業等届出書と記載項目は似ており、上半分に納税地や事業所、個人事業主の情報を記入します。下半分に記入するのは、いつから青色申告をやめるか、青色申告の承認を受けていた期間、取りやめの理由などです。

提出期限は翌年の3月15日までです。廃業のタイミングによっては期限が長くなりますが、廃業時に忘れず提出しておきましょう。

個人事業主の死亡届出書の書き方

個人事業主が亡くなった場合、廃業届と一緒に個人事業主の死亡届出書をすみやかに提出しましょう。届出書は国税庁の「個人事業者の死亡届出手続」のページからダウンロードできます。提出先は所轄税務署なので、他の書類とあわせて提出しましょう。

死亡届出書は、個人事業主ではなく相続人が記載して提出します。個人事業の開業・廃業等届出書と同じように上段が氏名や住所を記入する欄です。その他の具体的な記載項目は以下のとおりです。

- 死亡年月日:死亡した年月日を記入 元号は該当する箇所に〇をつける

- 死亡した事業者:死亡した事業者の納税地と氏名を記入

- 届出人と死亡した事業者との関係:死亡した事業者と届出者との関係を記入

- 参考事項:事業を承継するか、承継する場合は承継者の住所、氏名などを記入

届出書の控えを保管する場合、個人番号の取扱いには注意が必要です。控えには個人番号を記載しないなどの対策をしましょう。

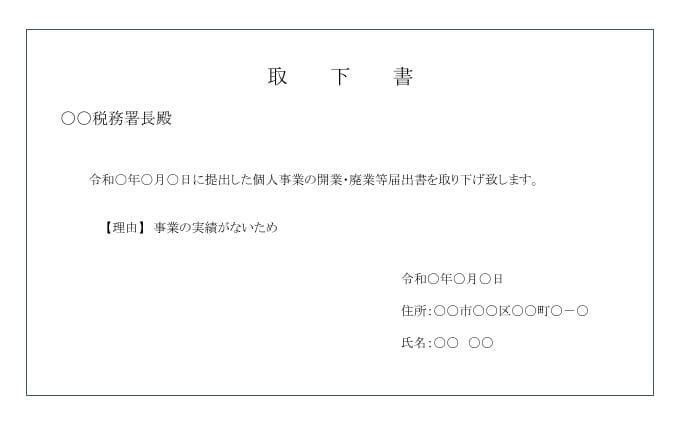

開業届の取下書(撤回届)の書き方

開業届を出して日が浅く、まだ個人事業主としての実績がない場合は取下書(撤回届)の提出で開業自体をなかったことにできます。特に決まった様式はないので、提出日や提出した届出名、撤回の理由などを記載しておきましょう。

以下は取下書の作成例です。同じように作る必要はありませんが、参考にしてください。

タイトルの「取下書」は「撤回届」などでも問題ありません。提出先は所轄の税務署長あてです。提出日や住所、氏名のほか、屋号など事業に関係する情報があれば記載しておきましょう。

個人事業の廃業届の提出方法・時期

廃業届等の提出方法には、主に持参か郵送、e-Taxで申請の3種類があります。税務署へ提出する場合は、なりすまし防止のためマイナンバーカードや本人確認書類が必要になり得ます。郵送の場合は本人確認書類の写しを添付しましょう。

また、提出時期にも注意が必要です。書類によって期日が異なるため、それぞれの書類をいつまでに出せばいいのかは確認しておきましょう。そもそも廃業時期をいつにするか、という点も解説するのでぜひ参考にしてください。

廃業届の提出方法

所轄税務署へ持参する場合、書類や本人確認書類を持って窓口へ向かいましょう。国税庁のサイトで所轄の税務署はどこかを事前に確認しておきましょう。受付時間は8時30分~17時で、閉庁日は時間外収容受箱に投函すれば提出できます。

各都道府県税事務所も、税務署と同じで地区によって所在地が分かれています。それぞれ住んでいる地域で受付時間などは違うため、事前に確認しておきましょう。

郵送での提出時は、必要書類をまとめて所轄の税務署へ送付しましょう。届出書控えと切手を貼った返信用封筒も同封すれば、廃業届の控えを返送してもらえます。本人確認書類を送る際は「本人確認書類(写)添付台紙」が必要なので、忘れず同封しておきましょう。

e-Taxで提出する場合は、マイナンバーカードやカードリーダーを用意しましょう。e-Taxについて詳しく知りたい方は、下記の記事をご覧ください。

フリーランス(個人事業主)がミス無く確定申告を終えるために押さえておくべき12のチェックリスト

廃業届の提出時期

税務署へ廃業届を提出する際は、廃業日の1カ月以内に提出しなければいけません。なお、提出期限が土・日・祝日等に当たる場合は、翌日が期限となるので覚えておきましょう。

各都道府県へ提出する届出はそれぞれ住んでいる地域ごとに期日や書式が異なるため、事前に確認が必要です。

なお、廃業日を年末付近で考えていた場合、年が明けてから廃業すると翌年分も確定申告をしなければいけません。可能なら年内に廃業した方が後の作業が少なくすむでしょう。

個人事業の廃業届を出すかどうかの判断ポイント

個人事業主の場合、廃業届を出すかどうか判断する基準はさまざまです。条件によっては出さない方が得をする人もいるのも事実です。

下記では廃業届を出すメリット・デメリットや、出さなかった場合にどうなるのかを解説します。自身が廃業届を出すべきかどうか、しっかりと読んで知っておきましょう。

廃業届を出さないとどうなる?

廃業届を出し忘れても特に罰則はありません。ただし、廃業を税務署に知らせていないため、確定申告や納税の義務が生じる可能性があります。確定申告を行わないまま放置していると、無申告加算税を課される恐れもあります。

廃業届さえ出しておけば特に確定申告の連絡はこないので、仮に期日が過ぎていても提出しておくのが無難です。うっかり忘れていた場合は、気づいた時点でできるだけ早く提出するようにしてください。

廃業届を出すメリット・デメリット

業績悪化などが理由で廃業する場合、廃業届を出すメリットは取引先に迷惑がかからないことです。赤字経営を続けていると、いつかは倒産に追い込まれますが、廃業すれば破産手続きを回避できます。

廃業届を出すデメリットは、事業継続ができなくなることです。次で詳しく解説しますが、休業したいだけなら廃業届を出すのはやめましょう。また、資産を売却する際、廃業していると商品価値が下がる可能性もあります。

廃業してすぐ開業できるが休業時は廃業届等を出すべきでない

個人事業主には「休業」という概念が存在しません。所得税に休業の届出がないためです。個人経営の店を休業していた場合も、原則その期間の税制的な優遇などはありません。

しかし、しばらく休業するからといって、廃業届や青色申告の取りやめ届出書を提出してしまうのは考えものです。いざ事業を再開するときに、開業時と同じ手続きを行わなければならないため、かえって手間がかかってしまうのです。

開業の申請は手間だけではなく、時間もかかるものです。一時的に休業するだけであれば、廃業届などの書類は提出しない方がいいといえるでしょう。

もっとも、廃業してすぐに開業すること自体は可能です。一度は手続きしているでしょうが、見落としがあると後で面倒です。以下の記事が参考になるので確認してください。

個人事業主の開業届ガイド|出さないとどうなるか、書き方・必要なもの

法人成りなら提出しなくていい書類もある

法人成りで、社長が所有する事務所を会社に貸し出す場合、下記の書類は提出不要です。

- 個人事業の開業・廃業等届出書

- 消費税の事業廃止届出書

- 青色申告の取りやめ届出書

社長に家賃が入る、つまり不動産所得が生じるため、社長は今までと同様に個人事業主として確定申告を行う必要があります。この場合は廃業届を出さない方がいいといえます。状況によっては前述の表の書類すべてを提出する必要はないという点に注意しましょう。

税務署に廃業届を提出後にすること2つ

廃業した後も、条件次第で確定申告が必要なケースはあります。在庫や備品の処分などの手続きも必要です。

また。廃業届を提出したからといって、すべての廃業手続きが完了したとはいえません。廃業届を出した後に必要なポイントを解説します。

純損失の繰越控除があれば確定申告をする

廃業前に青色申告を行っていた個人事業主は、条件次第で収入も経費も0円の確定申告書を提出する必要があります。具体的な条件は、廃業する事業以外で収入があり、純損失の繰越控除を受けていた場合です。

青色申告の純損失の繰越は事業所得だけが対象ではありません。不動産所得や譲渡所得、山林所得なども繰越が可能です。他の所得の黒字を純損失の繰越で相殺し、所得税を抑えるためには毎年連続して確定申告書を提出する必要があるのです。

事業自体は廃業しているため収入や経費などの計算は不要ですが、毎年確定申告は忘れずにしましょう。

個人事業の廃業後にかかる費用の支払い

廃業届の提出自体に費用はかかりませんが、在庫や設備の処分費用、従業員の退職金などがかかります。店舗や工場が賃貸物件の場合は、原状回復の工事費用も必要になるケースがあるでしょう。

廃業の際、在庫・設備・物件などにかかる費用は事業規模によってさまざまです。売却や譲渡ができる場合もあれば、思った以上に処分費がかさむ場合もあります。廃業を決めた時点で計画的に減らしていくのがポイントです。

廃業届の提出自体には特に費用はかかりませんが、廃業手続き全体を考えるとさまざまな費用が発生します。レバテックフリーランスには無料で税理士を紹介できるサービスがあります。専門家に相談したい場合はぜひご検討ください。

個人事業主の廃業届に関するよくある質問

個人事業主が廃業届を出す際のポイントや、メリット・デメリットなどのよくある質問に答えていきます。廃業する前に知っておきたかったと思うような情報ばかりなので、実際の手続きの前に疑問を解決しておきましょう。

Q. 個人事業主が廃業する際はどんな書類が必要ですか?

必要なのは税務署と都道府県に提出する「個人事業の開業・廃業等届出書」です。その他、「消費税の事業廃止届出書」「所得税の青色申告の取りやめ届出書」「所得税等の予定納税額の減額申請書」も必要です。

Q. 個人事業主は廃業届をいつまでに提出すればいいですか?

廃業届は廃業日から1カ月以内に提出しましょう。

Q. 廃業届を提出し忘れたらどうなりますか?

提出しない場合や期限を超過した場合も、直接の罰則などはありません。ただし、税務署は事業を継続していると思うため無申告だと注意があったり調査が来たりする可能性があります。

Q. 個人事業の廃業手続きの費用はいくらですか?

個人事業主が廃業届を提出する際に費用はかかりませんが、在庫や設備の処分費、従業員の退職金などがかかります。

Q. 個人事業主が廃業届を出すメリットはありますか?

事前に準備期間が取れるうえ、破産よりも廃業の方が取引先や関係各所に迷惑がかかりません。

※本記事は2023年11月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。