フリーランスは開業届の提出が必要?出さないとデメリットが多いので要注意 | レバテックフリーランス

フリーランスは開業届の提出が必要?出さないとデメリットが多いので要注意

「フリーランスは開業届を出さないとダメ?」と、忙しいと手続きを面倒に感じがちです。しかし、開業届を出すメリット・デメリットは明確にあります。

そこで、開業届を出すべきか判断する基準を紹介します。いざ手続きするときに困らないよう、書類の書き方もわかりやすく解説。提出後に発生する帳簿づけの手間の解消法にも触れるので、ぜひ最後までお読みください。

目次

開業届は出すべき?判断のポイントを解説

開業届を出すべきか判断するときのポイントは大きく2点あります。

- 事業所得の有無

- 本業か副業かの違い

それぞれについて詳しく説明します。

事業所得があるなら提出すべき

フリーランスの仕事で事業所得が発生しているなら、基本的には開業届を提出するようにしましょう。事業所得を得る事業を始めた方は届け出るよう、所得税法第229条に書かれているためです。開業日(事業開始日)から1ヶ月以内に出すのが決まりになっています。

現状、開業届を出さなくてもペナルティはありませんが、補助金などの申請手続きで写しを求められる場合があります。事業所得を得ている人は開業届を出しておくようにしましょう。

雑所得の場合は出さなくてよい

副業などで雑所得を得る場合、基本的に開業届は出さなくてよいでしょう。具体的には、不用品をフリマアプリでモノを売る、アンケートモニターの案件で調査に参加している場合などです。

継続的に収益が出ていないなら、国税庁が定義する事業に該当せず、事業所得にならない可能性が高いでしょう。

ただし、事業所得と雑所得の区別はあいまいです。所得の大きさによっては事業所得扱いになるケースもあるので、心配な方は税理士に相談してください。

開業届を出して得られる7つのメリット

開業届を出すメリットは、節税効果が高い青色申告で確定申告ができる、屋号つき銀行口座が開設できるなどです。全部で7つのメリットがあるので、それぞれ具体的に解説していきます。

節税効果が高い青色申告ができる

開業届を出すと青色申告できるようになります。最大65万円が控除されるのが青色申告のメリットです。最大ではなくても、55万円または10万円の控除が受けられる可能性があります。

青色申告するときは、開業届とともに「青色申告承認申請書」を税務署に出します。青色申告は記帳方法が複雑といわれますが、作業が多少増えるだけですので、節税したい方は取り組んでみましょう。

確定申告について詳しく知りたい方は、こちらの記事も参考にしてください。

フリーランスの確定申告まとめ!青色申告と白色申告の違いも解説

屋号で銀行口座が作れる

屋号名義の銀行口座が作れるのも開業届を出すメリットです。屋号を記入した開業届の控えがあれば、屋号つき口座が開設できます。

プライベート用口座を仕事で使っても問題はありません。ただ、口座を分けた方が入出金の管理がしやすく、クライアントの信頼獲得にもつながります。事業運営の面でメリットが大きい屋号つき口座を作りたい方は開業届を出しましょう。

フリーランス向けの銀行口座を知りたい方は、以下の記事も参考にしてください。

フリーランスの銀行口座のおすすめ8選!選び方や事業用を分けるメリットも

フリーランスの退職金制度「小規模企業共済」に入れる

開業届を出すと「小規模企業共済」に加入できます。小規模企業の経営者やフリーランスが退職金を積み立てられる制度で、廃業後の生活資金の確保に役立ちます。

税制上のメリットがあるのもうれしいポイントです。掛金がすべて課税所得から控除できるので、高い節税効果が期待できます。保障を厚くしつつ節税もしたい方におすすめです。

フリーランスや個人事業主用の退職金制度について詳しく知りたい方は、以下の記事も参考にしてください。

個人事業主向け退職金制度|おすすめや経費になるか、積み立て方法

家族に支払う給与を経費に計上できる

開業届を出して青色申告する方は、家族に支払う給与を経費に計上できます。経費計上の条件は以下のとおりです。

- 青色申告者と生活費の財源が同じ配偶者または親族

- 12月31日時点の年齢が15歳以上

- 年間通して働いた期間が6ヶ月を超える

- 税務署に「青色事業専従者給与に関する届出書」を出した

- 届出書に記した方法・金額の範囲内で給与を支払った

- 給与額が仕事の対価として適切

条件に当てはまる場合は、経費が増えた分だけ節税につながります。

家族に支払う給与に関して詳しく知りたい方は、以下の記事も参考にしてください。

個人事業主が家族を従業員として雇うメリットは?注意すべき点も解説

赤字が出ても最大3年間は繰り越せる

開業届を出して青色申告したフリーランスは、赤字が出ても最大3年間は繰り越せます。赤字が出た翌年以降に黒字化した際、黒字分から赤字分を差し引ける仕組みです。差し引いた後の金額に税金がかかります。

繰り越しは損失申告(確定損失申告)すればできます。赤字が出た年の確定申告書を提出後、続けて確定申告書を出す手続きです。黒字化後の節税になるので、できるだけ手続きしましょう。

事務所の契約や創業融資の審査で使える

事務所の契約や創業融資の審査に役立つのも開業届のメリットです。申し込みの際に開業届の控えを出せば、事業運営の証明になります。

フリーランスの職種によっては、事務所や店舗が必要になるケースがあります。また、事業規模に応じて創業融資を受ける必要もあるでしょう。控えがあれば審査がスムーズになりやすいので、開業届は出した方が良いと考えられます。

保育園に申し込む際の就労証明になる

開業届は保育園に申し込む際に使えます。自治体によっては、就労証明書に加えて開業届の控えも求めるからです。ほかには以下の書類が必要になる場合があります。

- 確定申告書の控え

- 青色決算申告書などの控え

- 事業でのやりとりを証明する書類(請求書の控えなど)

保育園を利用する予定があるフリーランスは、どの書類が必要か自治体に確認しましょう。

開業届を出さないフリーランスが損するポイント

開業届を出さないフリーランスが損するポイントを紹介します。書類作成が面倒だと思う方は、ぜひデメリットを知った上で提出するか決めてください。

カードの審査が通りにくいなど社会的信用が低くなる

社会的信用が低くなるのもデメリットです。開業届は事業運営の証明になるので、出していなければ信用に関わります。クレジットカードの審査に通りにくくなるなど、損する場面が増えてしまいます。

フリーランスは収入が不安定のため、支払いが遅れるリスクがあるとみなされがちです。少しでも社会的信用を高めたい方は、開業届を出すのが無難だといえます。

給付金や補助金がもらえない可能性がある

給付金や補助金が受け取りにくくなる点にも注意しましょう。フリーランス向けの制度の中には、開業届の控え提出が受給条件になるものもあります。小規模事業者持続化補助金の「創業枠」が一例です。

今後もフリーランスが利用可能な制度が作られる可能性はあります。開業届を出しておけば、事業に使えるお金が増えるチャンスが広がるでしょう。

フリーランスが受け取れる給付金や補助金の詳細は、以下の記事も参考にしてください。

【2024年最新】フリーランス・個人事業主向けの給付金・助成金・補助金まとめ

開業届を提出するデメリットはある?

開業届にはデメリットもあります。提出する方は以下の3点に留意してください。

- 帳簿づけが義務になる

- 失業手当が受けられなくなる

- 扶養から外れるケースもある

開業届を出したフリーランスは、取引を帳簿に記録しなければなりません。本業以外に時間をとられて大変に思う方もいます。

失業保険が受けられなくなるのも要注意です。失業保険は職に就けない方が利用する制度で、開業する方は対象外になります。

扶養に入っている方は外れるケースもあります。健康保険組合により対応が異なるため、開業後も扶養に入りたい方は確認をとりましょう。

フリーランスの2種類の開業届と出し方

フリーランスが出す開業届は「個人事業の開業・廃業等届出書」「個人事業税の事業開始等申告書」の2つです。

それぞれ提出先や期限が異なるため、この見出しを最後まで読み、開業時に正しく手続きを行いましょう。

個人事業の開業・廃業等届出書

「個人事業の開業・廃業等届出書」は、税務署に提出する一般的な開業届です。開業日から 1ヶ月以内 に提出する必要があり、これを提出することで正式に個人事業主として認められます。書類はe-Taxでも提出できるため、オンラインでの手続きも可能です。

この届出を提出すると、 青色申告の適用を受けられるほか、事業用口座の開設などにも活用できます。フリーランスとして事業を開始する際には、早めに手続きを済ませておきましょう。

個人事業税の事業開始等申告書

「個人事業税の事業開始等申告書」は、都道府県税事務所 に提出する書類です。これは個人事業税の対象になる事業を開始した場合に必要となります。提出期限は自治体によって異なりますが、たとえば東京都では開業日から15日以内 に提出することが求められます。

個人事業税は、 事業所得が年間290万円を超える場合に発生します。収入が基準額を超えない場合、税金はかかりませんが、自治体によっては提出が義務付けられていることもあるため、事前に確認しておきましょう。

2つの開業届の書き方をわかりやすく解説

「個人事業の開業・廃業等届出書」「個人事業税の事業開始等申告書」の書き方を見ていきましょう。

「個人事業の開業・廃業等届出書」は主な項目と注意すべき項目を分けて紹介します。「個人事業税の事業開始等申告書」は東京都の書類を取り上げました。それぞれ記入が必要な項目を押さえてください。

「個人事業の開業・廃業等届出書」の書き方

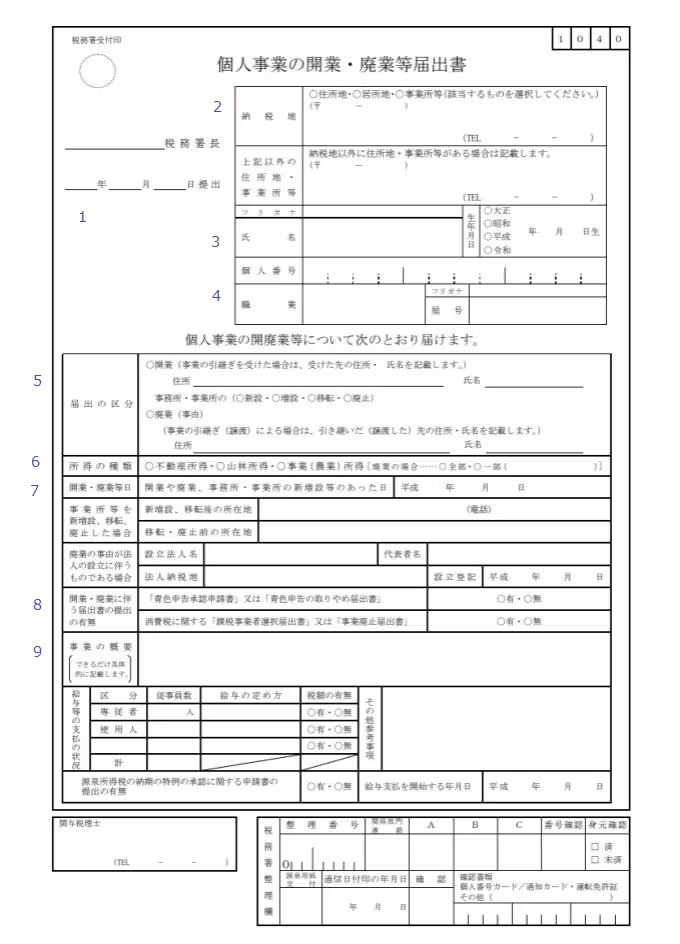

「個人事業の開業・廃業等届出書」に記入する主な項目を紹介します。納税地や所得の種類などです。実際の書類と表をご覧ください。

引用元 : 個人事業の開業・廃業等届出書(提出用・控用)|国税庁

| 1.税務署長・提出日 | 納税地の税務署の名称、提出日を記入する。 |

|---|---|

| 2.納税地 | 「住所地」「居所地」「事業所等」のうち1つを選び、住所を記入。 「居所地」は、海外在住者が日本で活動する場合に該当する。 |

| 3.氏名/生年月日/ 個人番号 |

フルネーム・生年月日・12桁のマイナンバーを記入する。 |

| 4.職業/屋号 | プログラマーやデザイナーなど、具体的な職種名を書く。 屋号があればあわせて記入する。 |

| 5.届出の区分 | 「開業」を選ぶ。 |

| 6.所得の種類 | 該当するもの(基本的には「事業所得」)を丸で囲む。 |

| 7.開業・廃業等日 | 開業日を記入。店舗の場合はオープン日が該当する。 |

| 8.開業・廃業に伴う 届出書の提出の有無 |

「青色申告承認申請書」「消費税の課税事業者選択届出書」 を出す場合はチェックを入れる。 |

| 9.事業の概要 | システム開発やWebデザインのように、 業務内容を簡潔かつ具体的に記入する。 |

「個人事業の開業・廃業等届出書」で注意すべき項目

「個人事業の開業・廃業等届出書」には注意すべき項目があります。「上記以外の住所地・事業所等」は、以下の場合に記入します。

| 納税地は自宅だが事業所は別の場所にある | 事業所住所を記入する。/ ※「納税地」は自宅住所を記入する。 |

|---|---|

| 事業所の場所を納税地にする | 自宅住所を記入する。/ ※「納税地」は事業所住所を記入する。 |

従業員を雇う場合は、「給与等の支払の状況」「源泉所得税の納期の特例の承認に関する申請書の提出の有無」に注目しましょう。書き方は以下のとおりです。

| 給与等の支払の状況 | 家族や外部の人を雇う場合に「従業員数」 「給与の定め方」「税額の有無」を記入する。 |

|---|---|

| 源泉所得税の納期の特例 の承認に関する申請書の提出の有無 |

申請書を出す場合に「有」をチェックする。/※給与を支払う人数が 常に10人未満の源泉徴収義務者は、申請により年2回にまとめて納税可。 |

なお、新しく開業する方は以下の項目は空欄で構いません。

- 事業所等を新増設、移転、廃止した場合

- 廃業の事由が法人の設立に伴うものである場合

自分に当てはまる項目を見極め、正確な書類作成を心がけてください。

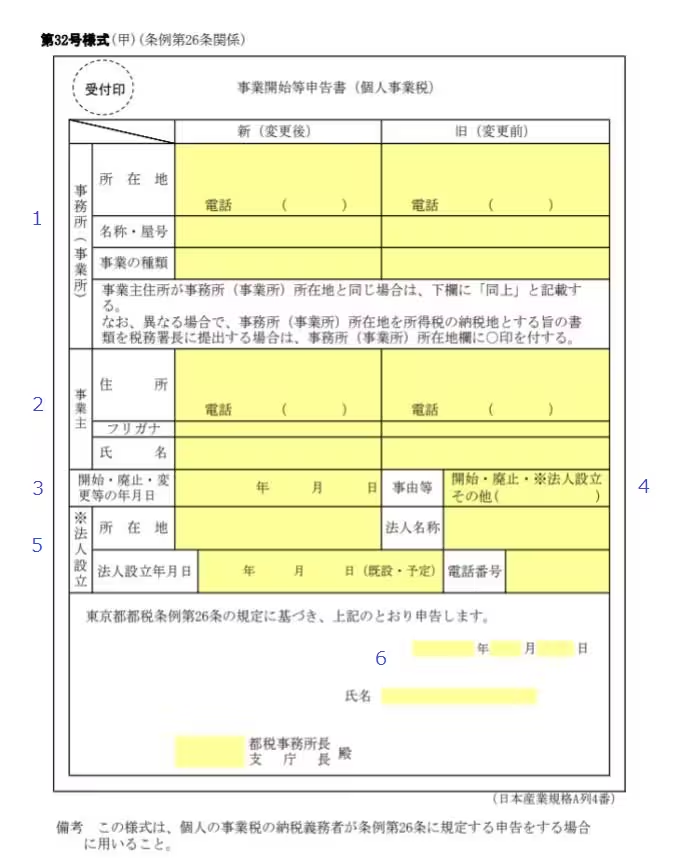

「個人事業税の事業開始等申告書」の書き方

「個人事業税の事業開始等申告書」の項目も見ていきましょう。事務所やフリーランス本人の基本情報がメインになります。実際の書類と表をご覧ください。

引用元 : 事業開始(廃止)等申告書|東京都主税局

| 1.事務所(事業所) | 提出日と自分の名前を記入する。 |

|---|---|

| 2.事業主 | 自分の住所・電話番号・氏名を記入。住所が事務所の所在地と同じなら「同上」とする。 |

| 3.開始・廃止・変更等の年月日 | 開業日を記入する。 |

| 4.事由等 | 「開始」を丸で囲む。 |

| 5.法人設立 | 個人事業のフリーランスは記入不要。 |

| 6.提出日・氏名 | 提出日と自分の名前を記入する。 |

提出前後にフリーランスがすべき3つのこと

開業届の提出前後にフリーランスがすべき作業を3つ紹介します。健康保険・年金の切り替えや確定申告用の帳簿づけなどです。重要な手続きもあるので、忘れずに行ってスムーズにフリーランスの活動を始めましょう。

年金と健康保険の切り替え手続き

企業を辞めたタイミングで年金と健康保険を切り替えてください。厚生年金から国民年金への切り替えは市区町村の役場でできます。期限は退職日翌日から14日以内です。

健康保険には3つの選択肢があります。

- 国民健康保険

- 企業で入っていた保険の任意継続

- 国民健康保険組合の保険

フリーランスは国民健康保険に入るのが一般的で、退職日翌日から14日以内に加入手続きをします。身分証明書や離職票などを持参の上、市区町村の役所に届け出てください。

資格を失う前日までに企業の健康保険に入っていた期間が2ヶ月以上あれば、任意継続もできます。手続きの期限は退職日翌日から20日以内です。

同業者の組合があれば、国民健康保険組合の保険に入れる可能性もあります。各健康保険の条件を確かめ、自分に合ったものを選びましょう。

資金の調達と管理

開業にあたって大きなお金が必要になるケースもあるため資金の調達も行いましょう。銀行や信用金庫の創業融資・助成金を利用し、資金を集めてください。

独立後、入ってきたお金を適切に管理するのも大切です。フリーランスは固定給がないので、月により収入が大きく変動するケースがあります。万が一に備えて貯金したり、積み立てて老後資金を作ったりするのが得策です。

確定申告用の帳簿づけと経理

フリーランスになったら確定申告用の帳簿づけと経理が欠かせません。1年間の合計所得を計算し、自ら納税する必要があります。

確定申告を負担に感じる方もいますが、税務サポートがあるフリーランスエージェントを利用すれば簡単に行えます。たとえば、レバテックフリーランスの税理士紹介サービスでは、確定申告や経理の代行が可能です。

「帳簿づけが義務になるなら開業届を出さなくて良いかも…」と思っている方はご相談ください。

フリーランスの開業届に関するよくある質問

フリーランスの開業届に関するよくある質問をまとめました。収入がなくても提出すべきか、控えを失くしたときにどうするかなどです。開業届の扱いについてさらに知りたい方は、ぜひチェックしてください。

Q.収入なしでも開業届は出すべきですか?

開業届は収入なしでも出した方が良いです。青色申告をするフリーランスなら、赤字が出ても最大3年間は繰り越せます。無収入や赤字でも今後税制上のメリットが受けられる可能性があるので、できるなら出しましょう。

Q.フリーランスは職業欄に何と書けば良いですか?

「プログラマー」「システムエンジニア」のように細分化された職種名を記入してください。漠然とした働き方を示す「フリーランス」「個人事業主」などは避けます。仕事内容が客観的・具体的にイメージできるように書くのがコツです。

Q.開業届の控えを失くした場合の対処は?

開業届の控えを失くしたら、税務署で再発行してもらいます。再発行に必要な書類は、運転免許証などの身分証明書と「保有個人情報開示請求書」です。手続きに手数料がかかるほか、再発行までに時間を要する場合があるので注意してください。

※本記事は2025年2月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。