個人事業主の開業届ガイド!出さないとどうなるか・書き方や必要なもの | レバテックフリーランス

個人事業主の開業届ガイド!出さないとどうなるか・書き方や必要なもの

- 開業届の概要と提出までの流れ

- 開業届提出時に必要なもの

- 開業届のメリット・デメリット

「開業届は出したほうがいい?」「どこに出す?」と気になる個人事業主向けに、書き方やださないとどうなるか解説します。結論からいえば開業届は出さなくても罰則はありませんが、提出にさほど手間はかからず、出しておくと役立つシーンも多々あります。

そこで、開業届の入手方法から提出までの流れ、必要なもの、出してないとどうなるかなどをまとめて解説していきます。

個人事業主になる際の必要な手続きに関しては以下の記事でも紹介しています。

個人事業主になるには?やることリストやメリット・デメリットを紹介

レバテックフリーランスはITエンジニア専門の

フリーランスエージェントですまずは相談してみる

目次

開業届とは?出していない個人事業主は損?

開業届とは、新たに事業を開始したと税務署に届け出る書類の通称です。正式名称は「個人事業の開業・廃業等届書」です。

個人事業主が開業届を出していない場合、罰則はありませんが、原則開業後1か月以内に提出することになっています。

なお、個人事業主が開業届を出していないと、青色申告の特別控除や補助金が受けられない点で損をしがちです。開業届を出さないとどうなるか詳しくは、後述する「開業届を出すメリット・デメリット」を参考にしてください。

個人事業主にはさまざまな書類手続きがつきものです。請求書の書き方についても以下の記事で取り扱っているので、必要な方は参考にしてみてください。

何を記載すれば良い?請求書の書き方と注意すべき点

開業届の書き方と具体例

開業届は、税務署に取りに行くか、国税庁のWebサイトからダウンロードできます。また、e-Taxを利用すれば、パソコン上で作成から提出までできます。

開業届のフォーマットにそって、各項目の書き方と具体例を解説します。

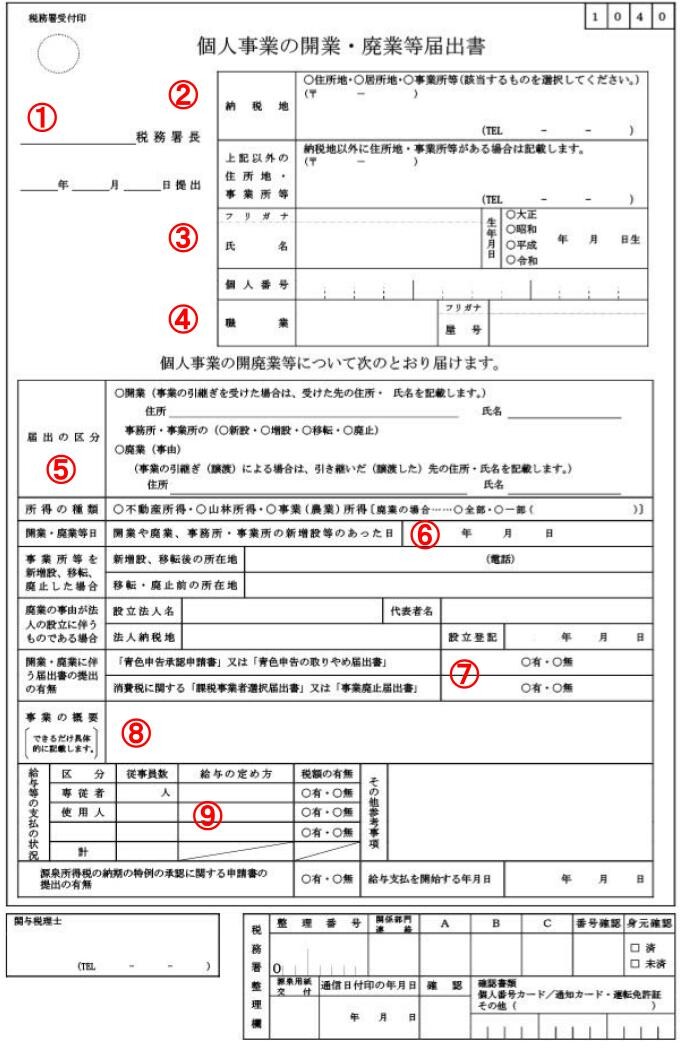

引用元 : 個人事業の開業・廃業等届出書|国税庁

| 項目 | 具体例 |

|---|---|

| ①提出先・提出日 | 提出先は納税地を所轄する税務署(国税庁のWebサイトから検索可能)/ 提出日は税務署に提出する日 |

| ②納税地・住所 | 住所地、居所地、事業所等のいずれかを選択して、住所と電話番号を記入 |

| ③氏名・生年月日・個人番号 | 氏名には押印する(屋号印も使用可能)/ 12桁のマイナンバーを記入 |

| ④職業・屋号 | 職業はプログラマーやWebデザイナーなど具体的に記入する/屋号がない場合は空欄 |

| ⑤届出の区分・所得の種類 | 開業を選択/ 事業を引き継いだ場合は住所と氏名を記入 |

| ⑥開業日 | 個人事業主として事業を開始する日 |

| ⑦開業に伴う届出書提出有無 | 青色申告承認申請書や課税事業者選択届出書を提出する場合は「有」 |

| ⑧事業の概要 | Webサイトの設計、コーディングなど簡素に記入 |

| ⑨給与支払いの状況 | 家族の専従者や従業員を雇用する予定がある場合のみ記入 |

開業届の書き方と記入例について詳しく知りたい人は、以下の記事をご覧ください。

フリーランスの開業届の書き方と記入例|提出するメリットなども解説

反対に廃業届に関しても知りたい方は、以下の記事をご覧ください。

個人事業主が廃業届を出す際の注意点

どこに出す?個人事業主の開業届の提出先と提出方法

個人事業主の開業届の提出先・提出方法は以下の3つです。

- 税務署の窓口に直接持っていく

- 税務署宛に郵送する

- e-Taxを使ってネットで提出する

それぞれ、具体的に解説します。個人事業主の開業届はどこに出すか、提出しやすい方法を参考にしてください。

税務署の窓口に直接持っていく

開業届の提出先は、住所を管轄する税務署です。管轄の税務署は、国税庁のWebサイトから検索できます。

税務署の受付時間は、8時30分〜17時です(土日祝日を除く)。土日祝日や受付時間外は、税務署の時間外収受箱に投函して提出できます。

提出時の持ち物は、以下の通りです。

- 開業届

- 開業届の控え

- マイナンバーカードまたは通知カード

- 本人確認書類(マイナンバーカードがある場合は不要)

- 印鑑

窓口での確認で書き間違いがあった場合、印鑑で訂正を行う可能性があるため、印鑑があると安心です。また、開業届と一緒に出す書類があるなら忘れずに持っていきましょう。

個人事業主が必要な印鑑に関して詳しく知りたい方は、以下の記事をご覧ください。

個人事業主が最低限必要な印鑑は実印・銀行印|用途や作成方法も解説

税務署宛に郵送する

開業届は管轄の税務署宛に、郵送で提出できます。提出時に同封する書類は、以下の通りです。

- 開業届

- 開業届の控え

- 本人確認書類の写し

- 返信封筒・切手

本人確認書類は、国税庁のWebサイトより「本人確認書類(写)添付台紙」を印刷して貼り付けましょう。開業届の控えをもらうためには開業届のコピー、切手を貼った返信用封筒を同封します。

重要な書類を送付するので、レターパックや簡易書留など、追跡できる方法も活用しましょう。

e-Taxを使ってネットで提出する

開業届は国税庁が運営する「e-Tax」で作成から提出までできます。e-Taxを利用するにあたっては、本人確認や電子申告・納税等開始届出書の提出など、事前の手続きが必要です。

また、e-Taxを利用して開業届を提出する際は、マイナンバーカードと、読み取るためのICカードリーダライタが必要になります。

e-Taxでは、確定申告もできます。事前準備や手続きに手間はかかりますが、オンラインで完結できる便利な方法といえるでしょう。

開業届を出すときに必要なもの

個人事業主が開業届を出すとき、なりすましを防ぐため窓口で本人確認をします。運転免許証やパスポート、マイナンバーカードなど、忘れずに持っていきましょう。

郵送の場合は、国税庁のWebサイトに掲載されている「本人確認書類(写)添付台紙」に本人確認書類の写しを添付します。

また、開業届は口座開設の手続きや補助金を申請する際に使うことがあるので、「控え」も必ず保管しておきましょう。

開業届と一緒に出すべき書類

場合によっては、開業届以外にも開業時に提出が必要な書類があります。手続きにもれがないよう、4つに分けて開業届と関連する書類を解説していきます。

個人事業開始申告書

個人事業開始申告書は、事業を始めたことを都道府県に報告するために提出します。開業届は国税である所得税、個人事業開始申告書は地方税である個人事業税に関するものです。

各都道府県によって提出先や提出期限は異なり、提出しなくても罰則はありません。また、確定申告した際に都道府県に自動で通知されるため、出し忘れても問題にはなりません。

青色申告承認申請書

青色申告承認申請書は、青色申告で確定申告をするために提出が必要な書類です。青色申告特別控除は、最大65万円の特別控除を受けられる制度です。青色申告に関しては、後述の開業届を出すメリットで解説します。

また、青色申告書に関して詳しく知りたい人は、以下の記事をご覧ください。

青色申告とは?やり方や白色申告との違いを解説

事業の許認可に関する書類

開業する業種によっては、届出や免許が必要な場合があります。以下は、代表的な届出・許認可の例です。

- 飲食店の営業許可

- 酒類の販売業免許の申請

- 菓子製造許可

- 防火管理者選任届

- 宅地建物取引業

許認可が必要な事業は、法律の審査要件を満たしていないと申請が許可されません。開業する際は、開業届とあわせて、許認可に関する必要書類と提出先を確認すべきです。

その他の書類

従業員を雇用したり、配偶者や親族に給料を払う場合は、以下の書類を必要に応じて提出します。

- 青色事業専従者給与に関する届出・変更届出書

- 源泉所得税納期の特例の承認に関する申請書

- 給与支払事務所等の開設・移転・廃止届出書

国税庁の「新たに事業を始めたときの届出」を参考に、届出に漏れがないように注意しましょう。

個人事業主が開業届を出すメリット・デメリット

個人事業主が開業届を出すと、特別控除が受けられる、助成金や補助金がもらえるといったメリットがあります。しかし、配偶者の扶養控除から外れたり、失業手当を受給できなくなったりするデメリットには、注意すべきです。

開業届を出すメリット・デメリットを、それぞれ詳しく解説します。

個人事業主が開業届を出す“メリット”

以下は、開業届を出すメリットです。

- 青色申告で最大65万円の特別控除が受けられる

- 小規模企業共済に加入できる

- 屋号名の銀行口座が作れる

- 事業用のクレジットカードに申し込める

- 助成金や補助金がもらえる

- 職業の証明に使える

それぞれ詳しく解説します。

青色申告で最大65万円の特別控除が受けられる

開業届と青色申告承認申請書を提出すれば、青色申告ができます。青色申告すると、以下のメリットが得られます。

- 最大65万円の特別控除が受けられる

- 生計が同じ青色事業専従者への給与を経費にできる

- 赤字を3年間繰り越せる

- 少額減価償却資産の特例を受けられる

青色申告承認申請書は、その年の3月15日までに提出すれば青色申告ができます。後々準備する手間を省いたり、出し忘れを防ぐためにも開業届と一緒に提出しておくのがおすすめです。

青色申告について詳しく知りたい人は、以下の記事をご覧ください。

青色申告とは?やり方や白色申告との違いを解説

小規模企業共済に加入できる

開業届を出している個人事業主は、小規模企業共済に加入して退職金制度を利用できます。小規模企業共済に加入すると、廃業や退職などに備えられ、生活資金を積立できます。個人事業主の場合、加入に確定申告書か開業届の控えの提出が必要です。

廃業や退職に備え、資金の積み立てをしたい人は、メリット・デメリットを比較したうえで加入を検討しましょう。

小規模企業共済について詳しくは、以下の記事をご覧ください。

小規模企業共済のメリット・デメリットとは?

屋号名の銀行口座が作れる

開業届により屋号は設定でき、屋号名の銀行口座を作れます。屋号名の銀行口座は個人名の銀行口座と比較し、社会的にも信用を得やすいメリットがあります。

屋号を商号登記することもできます。詳しく知りたい方は、以下の記事をご覧ください。

個人事業主・自営業に登記は必要?重複を調べる方法や商号登記も解説

事業用のクレジットカードに申し込める

開業届を提出すれば、事業用クレジットカードに申し込めます。事業用クレジットカードがあれば、経費とプライベートの支出を明確に分けられます。帳簿付けの手間も減るのがメリットです。

助成金や補助金がもらえる

開業届を提出すれば、助成金や補助金が受けられるメリットがあります。以下は、個人事業主が対象の助成金や補助金の例です。

- 小規模事業者持続化補助金

- ものづくり補助金

- IT導入補助金

- 住居確保給付金

助成金や補助金について詳しく知りたい人は、以下の記事をご覧ください。

【2023年8月版】フリーランス・個人事業主向けの給付金・助成金・補助金を紹介

職業の証明に使える

開業届は、個人事業主としての公的な証明になります。個人事業主は、会社員のような社員証や在職証明書はありません。賃貸契約や融資の申し込み、保育園や学童の申し込みの際、開業届の控えが職業証明となります。

個人事業主が開業届を出す“デメリット”

以下は、開業届を出すデメリットです。

- 配偶者の扶養から外れる場合がある

- 失業手当を受給できない

- 白色申告に比べて青色申告は手続きが多い

それぞれ詳しく解説します。

配偶者の扶養から外れる場合がある

健康保険によっては、開業届を提出している個人事業主は扶養から外れるため注意が必要です。健康保険の加入条件は組合により異なります。配偶者の扶養に入っている場合は、事前に確認すべきです。

失業手当を受給できない

開業届を提出している個人事業主は、失業状態にあるといえないため、収入がなくても失業手当を受け取れません。会社員から個人事業主に転身した場合も、支給対象にならないといえます。

副業収入の青色申告を受けるために開業届を出す人もいますが、失業手当を受けられなくなる点には注意しましょう。

白色申告に比べて青色申告は手続きが多い

白色申告に比べて、青色申告は手続きが多いです。事前の申請に加え、普段の帳簿付けは正規の簿記原則に従って、会計処理を行う必要があります。申請や手続きが手間だと感じる人もいるでしょう。

簿記は専門的な知識が必要なため、会計ソフトなどを利用して手間を省く工夫をしましょう。

個人事業主の開業届に関するよくある質問

個人事業主の開業届に関する、よくある質問に答えます。開業届の必要性やメリット・デメリットについて、簡単に知りたい人は参考にして下さい。

Q. 開業届を出していないとどうなる?

開業届は出していなくても、罰則はありません。しかし、開業届を出していないと、職業の証明となるものがありません。屋号名の銀行口座や事業用のクレジットカードを作りたい、助成金や補助金をもらいたい場合は開業届が必要です。

Q. 開業届を出すメリットとデメリットは?

開業届は、青色申告で特別控除を受けられる、助成金や補助金の対象となる、職業の証明に使えるメリットがあります。一方で、配偶者の扶養から外れたり、失業手当を受給できなくなるデメリットもあるので、注意が必要です。

Q. 開業届の提出に費用はかかる?

開業届の提出に、手数料などの費用はかかりません。開業届は税務署に置いてあるほか、国税庁のWebサイトから無料でダウンロードできます。

※本記事は2023年10月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。