【2024】フリーランスの税金ガイド|いついくら払うかシミュレーション | レバテックフリーランス

【2024】フリーランスの税金ガイド|いついくら払うかシミュレーション

フリーランスになると税金で以下のように悩まされがちです。

「いつ、いくら何を払う?」

「税金額のシミュレーションや計算をしたい」

「高すぎる…。良い節税方法はない?払わないとどうなる?」

上記に加えて、人によってはインボイスへの対応もあり、税金について勉強せざるを得ないことは多いです。そこで、フリーランスの税金の種類や節税について知るべきことを分かりやすくまとめて解説します。

そもそものフリーランスの働き方について知りたい方は以下の記事をご覧ください。

フリーランスとは?代表的な職種や必要な準備、手続きをわかりやすく解説

目次

フリーランスが払う税金と社会保険料の種類

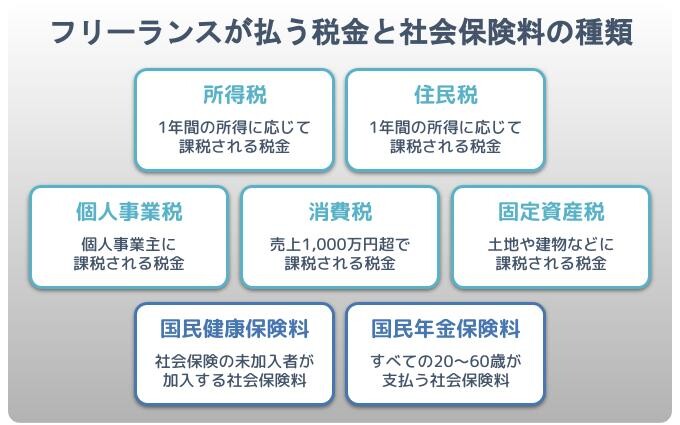

フリーランスが払う税金と社会保険料の要点をまとめると、下図のとおりです。

所得税と住民税は基本的に納めなければいけませんが、消費税は免税事業者なら納税不要です。詳細は後述する消費税で解説します。また、個人事業税や消費税も対象にならないなら発生しません。

上記の税金に加えて、国民健康保険料と国民年金保険料という社会保険料も払わなければいけません。社会保険料は特別な場合を除き、ほぼすべてのフリーランスが支払いますが、条件次第で減免される場合もあります。

具体的にどういった税金・社会保険料なのか、それぞれ詳しく確認していきましょう。

インボイスを含めたフリーランスの税金5種類と計算方法

フリーランスが支払う主な税金の種類は以下の5つです。

- 所得税

- 住民税

- 個人事業税

- 消費税

- 固定資産税

前年の所得額で税額が決まる税金や住んでいる地域によって税額が決まる税金など、それぞれ計算方法が違います。おおよその目安と計算方法を知っておけば、事前にどれくらいの税金を払うのかシミュレーションでき、資金繰りにも役立ちます。

年収500万円の場合、レバテックフリーランスの試算だと、主な税金・保険料の総額は約87万円です。約17%が税金と考えると、税負担は決して軽くありません。経費を使いすぎて税金を払えなかったということがないように、節税対策も後述します。

フリーランスの所得金額で税率が変わる所得税

所得税は1月1日から12月31日までの1年間の所得に課される税金です。

売上から経費と各種控除を引いた所得金額によって、税率や所得控除額が変わります。計算方法は、以下のとおりです。

- 所得税額=(売上 - 経費 - 青色申告特別控除 - 所得控除) × 税率 - 税額控除

税率と控除額は、所得金額で変わります。具体的には以下のとおりです。

| 課税される所得金額 | 税率 | 所得控除額 |

|---|---|---|

| 1,000円から195万円未満まで | 5% | 0円 |

| 195万円から330万円未満まで | 10% | 9万7,500円 |

| 330万円から695万円未満まで | 20% | 42万7,500円 |

| 695万円から900万円未満まで | 23% | 63万6,000円 |

| 900万円から1,800万円未満まで | 33% | 153万6,000円 |

| 1,800万円から4,000万円未満まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

上記に加え、令和19年までは復興特別所得税も納付します。詳しい計算方法は、以下の記事をご覧ください。

フリーランスの所得税の計算方法は?年収500万円の税率や納付額

所得控除を適用すれば、所得税の課税対象になる所得額を減らせます。たとえば、青色申告特別控除なら65万円か55万円、10万円を控除でき、社会保険料控除は支払った全額を控除できます。所得控除について詳しく知りたい方は、以下の記事をご覧ください。

所得控除は15種類!あなたはどれを受けられる?

住民税

住民税は、1月1日時点で住んでいる都道府県と市区町村に支払う税金です。

所得に応じて金額が決まる「所得割」、自治体ごとに定められた「均等割」で構成されています。フリーランスの居住地によって高くなったり安くなったりするわけです。

住民税の計算方法と均等割額・所得割率は以下のとおりです。

- 住民税額 = (前年の売上 - 前年の経費 - 青色申告特別控除 - 所得控除) × 10% + 5,000円

| 均等割(年額) | 所得割 | |

|---|---|---|

| 市町村 | 3,500円 | 6% |

| 都道府県 | 1,500円 | 4% |

| 合計 | 5,000円 | 10% |

なお、所得税の確定申告をしていれば、毎年6月頃に市区町村から納税額の通知書が届くため、自分で計算する必要はありません。確定申告していない場合は、忘れずに市区町村へ住民税の申告手続きを行っておきましょう。

個人事業税

個人事業税はフリーランスなどの個人事業主特有の税金です。所得が290万円を超えた個人事業主が対象で、事業ごとに税率が変わります。

- 個人事業税 = (前年の売上 - 前年の経費 - 290万円) × 税率

なお、対象の業種でないなら個人事業税はかかりません。たとえば、デザイナーは対象業種ですが、プログラマーやシステムエンジニアは課税対象にならない可能性が高いです。自分が個人事業税の対象かを確認したい方は、以下の記事をご覧ください。

【自分は対象?】個人事業税のかからない業種やいつからいくら払うかを解説

消費税

消費税は1年間の課税売上が1,000万円を超えると払う税金です。納税するのは1,000万円を超えた年の翌々年のため、開業から2年以内のフリーランスは消費税の支払いが免除されます。

免税事業者(課税売上1,000万円以下)でも、届出を提出すれば課税事業者になれます。インボイス制度への対応で課税事業者を選ぶフリーランスもいます。消費税やインボイス制度について詳しく知りたい方は、以下の記事をご覧ください。

フリーランスに消費税が課される条件とは?インボイス制度の影響も解説

固定資産税

持ち家の自宅で仕事をしているフリーランスには、固定資産税がかかります。原則として3年ごとに金額が見直されるのが特徴です。固定資産税は特に申告の必要はなく、市区町村から届く納付書の記載どおりに支払います。

納期は年4回ありますが、自治体によって納付時期が異なります。固定資産を所有している地域のWebサイトなどで調べておきましょう。より詳しく固定資産税について知りたい方は、以下の記事をご覧ください。

「固定資産税」について押さえておきたい基本と計算方法

フリーランスが払う社会保険料2種類

フリーランスは、税金以外に社会保険料も自己負担で支払わなければなりません。フリーランスは、会社員が対象となる雇用保険や労災保険には基本的に加入できません。

そのため、フリーランスが主に支払う社会保険料は以下の2種類となります。

- 国民健康保険料

- 国民年金保険料

それぞれどんな保険料なのか解説していきます。

国民健康保険料

フリーランスは原則として国民健康保険に加入する必要があります。会社員なら会社が保険料を折半してくれますが、フリーランスは全額負担です。国民健康保険料は家族の数や年齢、前年の所得金額に応じて決まり、市町村ごとに税額が異なります。

健康保険に入らない選択はできませんが、国民健康保険組合への加入や退職した会社の保険の任意継続は可能です。思っていたよりも高額になる場合もあるため、加入前によく確認しましょう。

フリーランスの健康保険について詳しく知りたい方は、以下の記事をご覧ください。

フリーランスの健康保険とは?安くする方法や国保以外の選択肢も紹介!

国民年金保険料

会社員からフリーランスとして独立すると、厚生年金から国民年金に切り替えなくてはなりません。国民年金保険料は毎年4月~翌年3月まで一律で金額が決まっており、2024年度は月額16,980円です。

国民年金への加入は義務であり、在住の20歳〜60歳未満の人は拒否できません。フリーランスの年金について詳しく知りたい方は、以下の記事をご覧ください。

フリーランスの年金ガイド|老後に備える方法や各手続きも解説

いつ払う?フリーランスの税金納付スケジュール

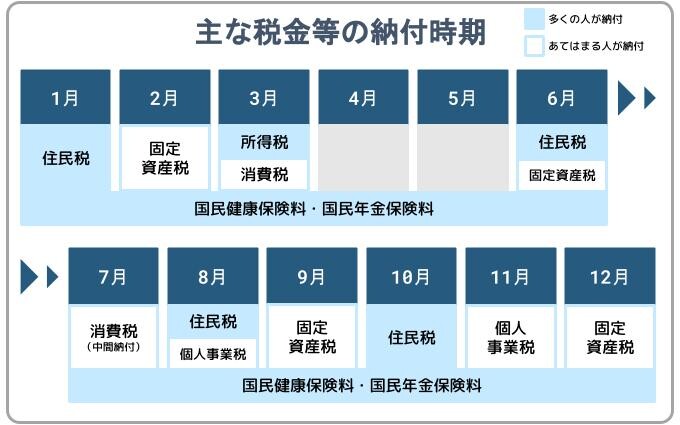

フリーランスとして、いつ・どの税金を払えばいいのか分かりやすいよう、納付時期のスケジュールを作成しました。

なお、固定資産税は東京都の納付時期を参考にしています。自治体によって納付時期が異なる場合があるため注意しましょう。

【高すぎる?】フリーランスの税金がいくらかシミュレーション

フリーランスは会社員と違い、自分で税金や社会保険料を納めます。思ったより税額が高く、支払いがきついと思う人も多いです。経理や税務の知識がないと、いくら払うか分からず、資金難になる可能性もあります。

納める税金を減らすには、経費をもれなく計上したり、各種控除を活用したりするのが重要です。たとえば、事業所得を500万円、節税対策をきちんとした場合の納税額をシミュレーションすると以下のとおりです。

会社員と比べると、フリーランスの方が納税額が少ないのが分かります。具体的な手取り額や生活レベルなどについて詳しく知りたい方は、以下の記事をご覧ください。

フリーランス年収700万円の手取り|税金の早見表や個人事業主向け知識

月50万円のフリーランスの手取りは?生活レベルや税金についても解説

フリーランスが手取りを増やすための節税対策

フリーランスが手取りを増やすためには節税対策が欠かせません。具体的には経費をもれなく計上したり、青色申告したりなどが効果的です。税金で損をしないよう、かしこく節税する方法を紹介します。

経費をできるだけ多く計上する

経費をできる限り多く計上すれば所得が減るため、大きな節税効果が期待できます。所得税や住民税、国民健康保険などは所得額から計算するため、所得が少ないほど負担が軽くなるでしょう。

事業に無関係だと経費にできませんが、家事按分すれば家賃や光熱費の一部も経費にできる可能性があります。

事業で使ったお金を見直し、経費にできる費用がないかしっかりと確認しましょう。フリーランスが経費にできる費用について詳しく知りたい方は、以下の記事をご覧ください。

フリーランスの経費はどこまで?計上できるものやいくらまでの割合が適正か

確定申告は青色申告で行う

確定申告には青色申告と白色申告があるため、基本的に節税効果の高い青色申告を選びましょう。青色申告特別控除は最大で65万円の控除があります。

控除を受けるにはいくつかの条件がありますが、課税所得を大きく減らして節税するチャンスです。詳しい条件や手続き方法などについて知りたい方は、以下の記事が参考になるのでぜひご覧ください。

フリーランスに青色申告がおすすめの理由とやり方、初心者向け節税方法

所得控除を利用する

所得控除は多くの種類があり、誰でも利用できる控除と条件によって受けられる控除に分かれます。たとえば健康保険や年金などを払っていれば社会保険料控除が受けられ、一定額以上医療費を払っていれば医療控除が受けられます。

所得控除額は、合計所得金額や各種費用の金額で変わります。条件を満たせそうな所得控除がある方は、対象者や申告方法などを確認しましょう。どんな控除があるのか、自分は受けられるのか気になる方は、以下の記事もあわせてご覧ください。

所得控除は15種類!あなたはどれを受けられる?

共済に加入する

フリーランスが利用可能な共済に加入するのも節税につながります。共済の掛金は経費計上や全額控除が可能なので、所得を抑えて税金を減らせます。フリーランス向けの共済は「小規模企業共済」と「経営セーフティ共済」の2つです。

小規模企業共済は、廃業時に退職金を受け取れる制度で、掛金が7万円なら最大84万円が所得控除されます。経営セーフティ共済は、取引先が廃業した際の連鎖倒産に備える制度です。掛金20万円なら最大240万円の節税になります。

ただし、節税効果があるとはいえ、手元のお金が減ることに変わりはありません。最初は少額から掛け、徐々に掛金を上げていくのも手段の1つです。

少額減価償却資産や短期前払費用の特例を使う

少額減価償却資産や短期前払費用の特例も節税効果が期待できます。少額減価償却資産の特例は、10万円以上30万円未満の減価償却資産の全額を経費にできる制度です。

通常、設備投資などの資産を買うときは耐用年数で分割して計上しますが、特例を使えば合計額を一括で計上可能です。全額を損金にすると資産を買った年度の課税所得金額が減り、税負担が軽減されます。

短期前払費用の特例は、特定の前払費用を経費にできる制度です。家賃やサーバーのレンタル代など、定額を継続して支払うサービスが対象となります。翌年度の費用は当年度の経費にできませんが、特例を活用すれば前払い分も経費にできます。

利益が出た年度に少額減価償却資産・短期前払費用の特例を使えば、所得を減らして大きな節税効果が見込めます。事業のための設備や備品などを購入した年度は利用できないかチェックしてみましょう。

保険料を減らすには健康保険組合がおすすめ

保険料を減らしたいなら、国民健康保険より割安のケースが多い健康保険組合に入るのがおすすめです。「文芸美術国民健康保険組合」「東京美容国民健康保険組合」など、業種や地域によって入れるさまざまな種類があります。

加入要件や保険料は各団体によって異なるため、自分が該当する健康保険組合を確認したうえで検討しましょう。健康保険組合について詳しく知りたい方は、以下の記事で確認できます。

【2023年版】フリーランスの保険ガイド|定番サービスや健康保険組合

その他の節税対策

日ごろから税金の勉強をしておくのも節税対策には有効です。最新情報を入手するにはWebメディアを活用しましょう。税金の知識をつけるためにおすすめの書籍は以下の3冊です。

- お金のこと何もわからないままフリーランスになっちゃいましたが税金で損しない方法を教えてください!

- 令和改訂版フリーランスを代表して申告と節税について教わってきました。

- まんがで分かるフリーランスお金の教科書

わかりやすい解説書を読み、少しずつ知識を身につけていきましょう。税金だけではなく、フリーランスにおすすめの書籍について詳しく知りたい方は、以下の記事もあわせてご覧ください。

フリーランスのおすすめ本12選!個人事業に必要な知識を身につける

フリーランスが経費にできる税金・できない税金

フリーランスが支払う税金の中には、経費にできるものもあります。確定申告での計上もれを防ぐためにも、経費にできるものとできないものは一度確認しておくと良いでしょう。

基本的にフリーランスの税金は経費にできない

フリーランスが経費にできるのは、原則的に事業に関する費用だけです。フリーランス個人の健康保険料や年金は事業には関係ないため、経費計上できません。他にも、所得税や住民税は経費にできません。

代わりに控除として課税所得を減らせるため、確定申告の際は忘れず控除欄に記載しておきましょう。うっかり忘れていると所得がかさみ、翌年の税額が大幅に大きくなる可能性もあります。

事業に関係する税金は経費にできる

フリーランスの税金は基本的に経費にできませんが、業務に関係する税金は経費にできます。たとえば、個人事業税や消費税、固定資産税などは事業関係の税金なので、経費計上できます。

何が経費にできるか、どうやって経費にすればいいのかなど、税金関係の知識は必須です。特にフリーランスになりたての場合は、確定申告で手間取る可能性も大きいので、勉強しておくべきでしょう。

最低でも事業に関係がある税金は経費にでき、それ以外なら控除が使えるかもしれないと意識しておくべきです。他にもフリーランス初心者が知っておいた方がいい基本情報について知りたい方は、以下の記事もあわせてご覧ください。

【フリーランス初心者向け】平均年収やおすすめの職種・案件の探し方を紹介

税金を払わないとどうなる?罰則と対処法

税金が高すぎるからと払わないでいたり嘘の申告をしたりすると、ペナルティが課されてしまいます。フリーランスは収入が不安定だったり自ら経理を行ったりするため、税金が払えない、払うのを忘れたといった事態に陥りがちです。

具体的にはどんな罰則があるのか、内容を確認しておきましょう。減免や延納などの対処法もあわせて紹介するので、個々の事情に応じて使えそうな制度を探してください。

申告遅延や虚偽申告時に課される税金

確定申告が遅れたり、誤った金額で申告した場合は以下の3つのペナルティが科されます。

- 無申告加算税

- 延滞税

- 重加算税

無申告加算税は期限内に申告をしなかったときにかかる税金です。支払うべき税額に対し、50万円までは15%、50万円を超える分は20%の税金がかかります。延滞税は滞納した期間に対してかかる税金です。

滞納した日数分だけ課税される仕組みで、支払いが遅れるほど高額になります。申告時に偽装・隠蔽といった悪質な不正を行うと重加算税が課されます。重加算税の課税割合は35%~40%と高く設定されているのが特徴です。

ペナルティを受けると、当然ながら税負担が重くなります。納付すべき金額を期限までに必ず支払うよう注意しましょう。

税金を払うのが厳しいときの対処法

フリーランスは報酬の支払いが数カ月後になるケースもあり、税金を支払うのに苦労する場面もあるでしょう。金銭的に厳しかったり、少しだけ期日を延長したい場合はまず税務署に相談しましょう。具体的には以下の制度を紹介してもらえます。

| 内容 | 条件 | |

|---|---|---|

| 減免制度 | 収入が途絶えたり災害に遭ったりして支払いが難しくなった際、 税金を軽減または免除する |

自治体によって異なる |

| 延納制度 | 所得税の支払期日を延長できる | 支払期日までに納付すべき所得税の半分以上を納付 |

| 猶予制度 | 期限内の納付が難しい場合、 原則として1年以内で分割納付ができる |

事業の継続・生活維持が困難となる場合など |

| 換価猶予 | 差し押さえられた財産の売却を延期できる | 事業の継続・生活維持が困難となる場合など |

| 振替納税制度 | 金融機関の口座から約1ヶ月に引き落とされる | 税務署に「預貯金口座振替依頼書兼納付書送付依頼書」を提出 |

申請先は納める税金によって違います。なお、災害や盗難、病気以外の理由で延納・猶予制度を利用すると、完納まで利率年0.9%の利子がかかるので注意しましょう。フリーランスは自分が利用できる制度を確認し、脱税しないよう心掛けるのが重要です。

フリーランスの税金に関するよくある質問

フリーランスの税金に関するよくある質問をまとめました。税金を払わなかったときどうなるか、確定申告しなくていい所得金額などについて回答しています。法人化にも触れているので、あわせて参考にしてください。

Q. フリーランスが払う税金はいくらですか?

所得額や年齢などによっても異なりますが、年収300万円だと税金と社会保険料の合計は約39万円です。所得が増えれば所得税と住民税が増えるため、年収600万円だと合計で約114万円になります。年収1,000万円だと所得税だけで100万円近くかかります。

Q. フリーランスで税金を払わないとどうなりますか?

税金を払わなかった場合は無申告加算税や延滞税などのペナルティがあります。フリーランスは収入が不安定になりがちなので、税金の支払いに困ったら減免制度などを利用しましょう。

Q. 確定申告が不要で税金がかからない収入はいくらですか?

合計所得金額が48万円以下のフリーランスであれば、所得税の確定申告は不要です。所得金額2,400万円以下の人が受けられる基礎控除の額が48万円なので、所得税はかかりません。ただし、確定申告が不要でも住民税の申請は忘れず行っておきましょう。

Q. 法人化すれば節税対策になりますか?

法人化すれば給与所得控除があるため節税につながるケースもあります。また、法人税は課税所得が増えても税率が変わらないため、所得が多い人ほど節税できます。一般的には所得金額が800万~900万円ほどになったら法人化した方がいいとされています。

※本記事は2024年2月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。