個人事業主とは?フリーランスとの違いや手続き・メリットを解説 | レバテックフリーランス

個人事業主とは?フリーランスとの違いや手続き・メリットを解説

個人事業主とは、法人設立せずに個人で継続的な事業を行う人を指します。

本記事では、個人事業主の定義やフリーランスとの違い、開業のための手続きなどをわかりやすく解説します。個人事業主として開業するメリット・デメリットや青色申告・インボイス制度についても解説するので、独立前後の参考情報として役立ててください。

サラリーマンと個人事業主の掛け持ちを考えている方には、以下の記事もおすすめです。

サラリーマン+個人事業主が最強な理由!税金や両者の比較を紹介

個人事業主とは?

個人事業主とは、個人で独立した事業を営むことで事業所得を得ている人のことです。また、事業とは継続して繰り返し行われる仕事を意味します。

事業所得とは単発的な収入ではなく、繰り返し継続的に得ている収入のことです。「1度だけフリーマーケットで不用品を販売した」といった収入は雑所得に分類され、事業所得にはあたりません。

事業を始めた段階で所得を継続して得られるかわからない場合、まずは雑所得として確定申告を行うのが良いでしょう。事業の継続が決まった段階で事業所得にすることも可能です。

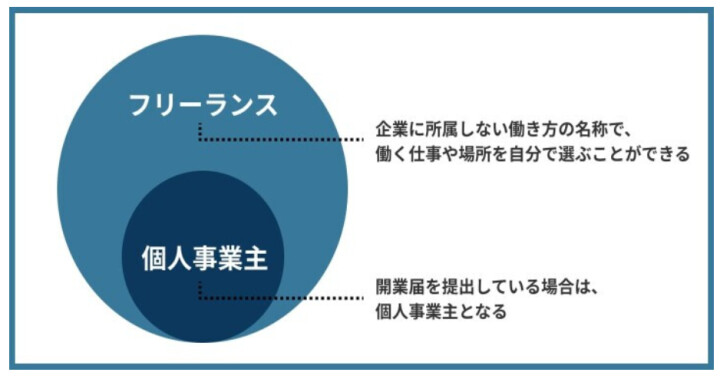

フリーランスとの違い

個人事業主は税務署に「開業届」を提出する必要があります。一方、自営業・フリーランスを名乗るのに、申請などは必要ありません。フリーランスとは、企業や団体などに所属せずに仕事をするという働き方のことです。

つまり、フリーランスという働き方のうち、開業届を出した人を個人事業主と呼びます。

個人事業主とフリーランスの違いについて詳しく知りたい人は、以下の記事をご覧ください。

フリーランスとは?代表的な職種や必要な準備、手続きをわかりやすく解説

フリーランス・自営業・個人事業主の違いは?メリットや定義を解説

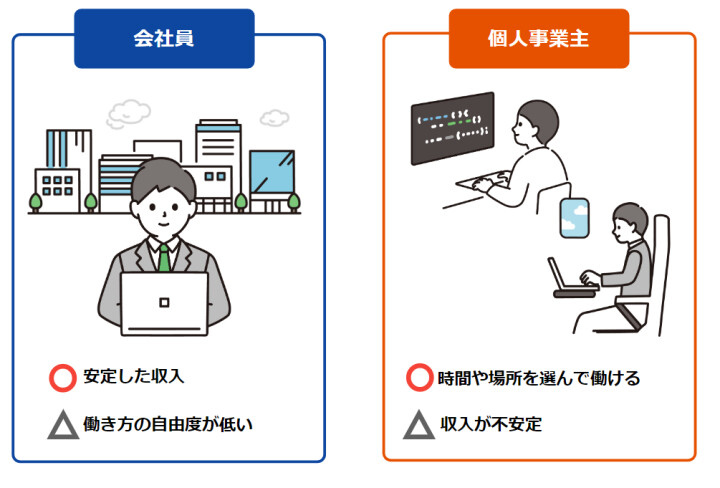

会社員との違い

個人事業主が企業や団体などに所属しないで個人で働くのに対し、会社員は会社に雇用されて働きます。そのため、会社員は収入が安定しているほか、雇用先の企業の福利厚生の利用が可能です。

会社員は雇用先が収入を保証するのに対し、個人事業主には金額の保証はなく、代わりに自由に働けるといった特徴があります。

また、会社員の副業と個人事業主のすみ分けに関して詳しく知りたい方は、以下の記事をご覧ください。

サラリーマンをしながら副業で個人事業主はできる!メリットや必要な手続きを解説

法人との違い

個人事業主と法人の違いは、主に開業・廃業手続きのやり方と納めるべき税金の種類です。それぞれの違いは以下の通りです。

| 個人事業主 | 法人 | |

|---|---|---|

| 開業にかかる時間 | 即日 | 数週間~数ヶ月 |

| 開業の費用 | 無料 | 合同会社:約10万円/ 株式会社:約25万円 |

| 経費となる範囲 | 狭い | 広い |

| 課せられる税金 | 所得税/特別復興所得税/ 住民税/個人事業税/消費税 |

法人税/法人住民税/ 法人事業税/特別法人事業税/消費税 |

| 廃業時の手続き | 廃業届の提出(即日) | 解散や清算の手続き等 (2ヶ月以上) |

開業手続きの違い

個人事業主の場合は、開業届を提出するだけで開業できます。特別な費用もかかりません。

一方で、法人の設立には定款の作成や登記などの手続きが必要であり、費用も株式会社で約25万円、合同会社でも約10万円ほどかかります。

税金の違い

個人事業主にかかる税金は、所得税や住民税、個人事業税などです。一方で、法人は法人税や法人住民税、特別法人事業税などがかかります。

廃業時の違い

個人事業主の場合、廃業は税務署に廃業届を提出するだけです。一方、法人は解散や清算の登記といった手続きが必要で、時間も費用もかかります。

個人事業主と法人を比較検討にあたって、両者の違いをより詳しく知りたい人は、以下の記事をご覧ください。

個人事業主と法人の違いやどっちが得か、メリット・デメリットを解説

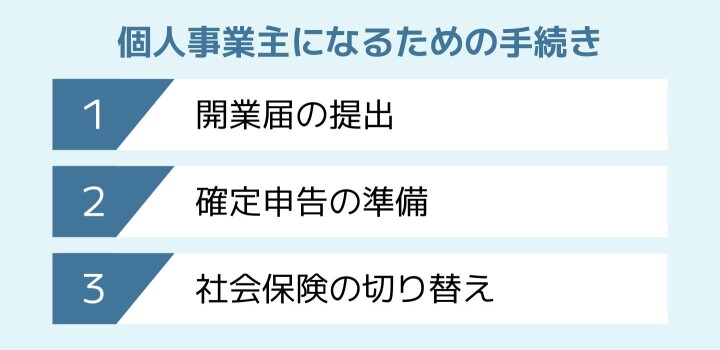

個人事業主になるための手続き

個人事業主として開業するための手続きを紹介します。特に確定申告は期限があり、遅れるとペナルティが課される可能性も。期限の直前になって困ることのないよう、事前にチェックして内容を把握しておきましょう。

個人事業主のなり方に関しては以下の記事でも紹介しています。

個人事業主になるには?開業に必要な知識を解説

個人事業主になるタイミングは?開業日の決め方や出さないリスクについて

また、会社員から個人事業主になるにあたって、再就職手当の受給を検討している方は、以下の記事をご覧ください。

個人事業主は再就職手当をもらえる?受給条件と必要な証明書類

①開業届の提出

個人事業主になるには、まず税務署に「開業届」を提出する必要があります。開業届の正式名称は「個人事業の開廃業届出書」で、直接か郵送で提出可能です。

開業届を提出すると、自身が申告・納税する個人事業主だと税務署に通知できます。提出期限は、事業開始から1ヶ月以内なので遅れないように注意しましょう。次に紹介する青色申告をするためには、開業届の提出が必要です。

開業届の書き方や出し方について詳しく知りたい人は、以下の記事をご覧ください。

フリーランスは開業届の提出が必要?出さないとデメリットが多いので要注意

参照:A1-5 個人事業の開業届出・廃業届出等手続|国税庁

②確定申告の準備

個人事業主は確定申告を行う必要があります。

確定申告には、青色申告と白色申告の2種類があり、青色申告はより詳細な記帳を提出することで納める税金を減らせるものです。一方、白色申告は、青色申告ほどの税金面の特典はない代わりに、簡易な記帳で確定申告できる制度です。

確定申告そのものや青色申告と白色申告の違いについて詳しく知りたい人は、以下の記事をご覧ください。

フリーランスの確定申告まとめ!青色申告と白色申告の違いも解説

初めての個人事業主の確定申告|必要書類やいくらから必要でいつまでにするか

青色申告特別控除とは

青色申告の場合、青色申告特別控除として最大65万円を控除として差し引くことができます。所得額から控除を行うことで、所得税が安くなり節税につながる仕組みです。

65万円の控除を受けるためには、貸借対照表と損益計算書を複式簿記で作成し、e-Taxによって提出する必要があります。

青色申告に関してさらに知りたい方は以下の記事をご覧ください。

青色申告とは?やり方や白色申告との違いを解説

青色申告特別控除とは?最大65万円の控除を受けるための条件や申請方法

参照:No.2072 青色申告特別控除|国税庁

青色申告の手続き

青色申告したい場合、「所得税の青色申告承認申請書」を税務署に提出します。

提出期限は、青色申告をしようとする年の3月15日までです。1月16日以後に開業した場合は、開業の日から2ヶ月以内に提出しなければなりません。

青色申告承認申請書に関しては以下の記事でも紹介しています。

フリーランスの青色申告承認申請書の書き方|65万円の控除を受けるための手続きを解説

参照:A1-8 所得税の青色申告承認申請手続|国税庁

③社会保険の切り替え

会社員の場合、毎月の給与から企業が国民健康保険や年金の保険料を支払っています。しかし、個人事業主の場合はこれらの加入や納付を自分で行わなければなりません。

健康保険に関しては、国民健康保険や健康保険組合へ加入するほか、勤めていた企業の健康保険の任意継続も可能です。国民健康保険の加入手続きの期限は「退職から14日以内」と期限があるので、早めに対応しましょう。

また、会社員が加入できる厚生年金は、個人事業主は加入できません。個人事業主は、国民年金に加入して、自分で保険料を支払う必要があります。なお、国民年金の加入手続きの期限も、「退職から14日以内」です。

個人事業主の社会保険に関して詳しく知りたい方は、以下の記事をご覧ください。

個人事業主の社会保険|加入義務や負担額をケース別に解説

参照:

国民健康保険等へ切り替えるときの手続き|日本年金機構

国民年金に加入するための手続き|日本年金機構

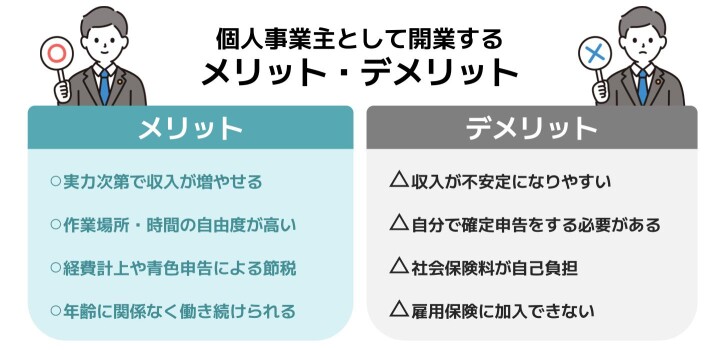

個人事業主として開業するメリット・デメリット

個人事業主として開業するメリットとデメリットを解説します。

個人事業主として開業するメリット

個人事業主として開業するメリットは、その自由度の高さです。作業時間・作業場所を問わなかったり、定年や収入の上限がなかったりと自分に合った働き方をしやすいのが魅力です。

収入の上限がなく、実力次第で増やせる

会社員の場合、社内でキャリアを積んでも年収には上限があります。一方、個人事業主は個人の実力次第で収入を増やせます。

たとえば多くの案件を受注したり、スキルや実績を活かして高単価の案件を受注したりすれば、多くの収入を得られるでしょう。成功すれば法人化してより事業を大きくし、さらなる収入アップを目指せます。

作業場所・作業時間の自由度が高い

会社員は基本的に就業時間が決まっていますが、個人事業主は作業場所と作業時間が自由な傾向にあります。在宅案件を受注すれば、自宅やカフェ、コワーキングスペースなどで作業できることも多いです。ただし、情報漏えいには十分な注意が必要です。

作業時間についても、会社員と比べれば自己裁量の範囲は大きい傾向があります。しかし、オフィスの開閉時間や契約の精算幅である程度作業時間が制限されることもあります。契約内容や条件は、あらかじめよく確認しておきましょう。

精算幅に関して詳しく知りたい方は、以下の記事をご覧ください。

精算幅とは?フリーランスと契約を結ぶ際に知っておくべき知識

経費計上や青色申告による節税が可能

青色申告で確定申告を行えば、青色申告特別控除として最大65万円の控除が受けられたり、赤字の繰り越しができたりします。すると所得税が減るので、節税が可能です。

また、個人事業主は、事業に必要な費用を経費として計上できます。経費計上によってさらに課税所得が減るため、結果として所得税が安くなり、節税につながります。

個人事業主の節税に関しては以下の記事もご覧ください。

フリーランスの節税対策!損をしないための経費と控除の知識

個人事業主の税金|裏技的な節税、いついくら払うかシミュレーション

年齢に関係なく働き続けられる

個人事業主には、会社員のような定年がないため、年齢に関係なく働き続けられます。そのため、定年後の生活の心配が比較的少ないのも、個人事業主として働くメリットの1つです。

会社員であれば65歳程度で定年退職となる場合が多く、定年退職後に新たに仕事を探すのは難しい傾向があります。一方で、健康寿命は上昇しており、老後の生活に必要な資金は増加しています。その点、個人事業主として働いていれば、改めて仕事を探す必要はなく収入を得ることもできるでしょう。

個人事業主として開業するデメリット

個人事業主として開業するデメリットは、収入が不安定になりやすかったり、自分で行う手続きが増えたりする点が挙げられます。

収入が不安定・社会的信用度が低い

基本的に毎月一定の収入がある会社員と比べると、個人事業主の収入は不安定です。大きな収入を得られた月があっても、次月も同じように稼げるとは限りません。

また、会社員であれば、傷病手当や有給休暇、育児休暇などの制度があります。しかし、個人事業主の場合こうした制度がないため、病気や怪我、出産などで働けない期間があると、収入がなくなる恐れがあるでしょう。

こうした収入の不安定さから、個人事業主は社会的信用が低いとされています。会社員と比べると個人事業主は「クレジットカード」や「住宅ローン」などの各種審査に通りにくい傾向です。

自分で確定申告をする必要がある

個人事業主の場合、確定申告は自分で計算して書類を作成し、所得税を納める必要があります。なお、会社員の場合は、毎月の給料の源泉徴収から年末調整での過不足の調節まで、すべて会社がしてくれます。

個人事業主が納める税金は、以下の5種類です。

- 所得税

- 住民税

- 固定資産税

- 個人事業税

- 消費税

個人事業税・消費税は業種や条件などにより、支払いの有無や税率が異なります。それぞれの税金について詳しく知りたい人は、以下の記事をご覧ください。

フリーランスが支払う税金の種類は?節税方法や払えないときの対処法も解説

社会保険料が全額自己負担

会社員は年金保険料や健康保険料を会社側と折半で支払います。一方、個人事業主になると全額自己負担となるため、会社員時代よりも保険料が高くなることが多いです。

雇用保険に加入できない

雇用保険は、労働者のための保険なので、個人事業主である本人は加入できません。仕事がなくても失業保険は出ないため、日ごろから「複数のクライアントから仕事を受ける」「貯金をする」といった工夫が必要です。

また、個人事業主にとって、雇用保険の代わりになる「小規模企業共済」などを利用するのもおすすめです。小規模企業共済とは、廃業後の生活に向けた積み立てができる制度で、掛金を全額所得控除できるため節税にもなります。

雇用保険や雇用保険の代わりになる制度について詳しく知りたい人は、以下の記事をご覧ください。

フリーランスは雇用保険に加入できない|退職後に手当をもらう方法

参考:小規模企業共済とは|中小機構

個人事業主が経費にできるもの

個人事業主の事業で必要な費用であれば、経費として計上することができます。経費に上限はありませんが、一般的に個人事業主の経費の割合目安は50〜60%といわれています。

経費にできるものの一例は以下の通りです。全てプライベートではなく、事業を行う上での利用が条件になります。

- 店舗や事務所の家賃・礼金・駐車場代

- 事務所などで使う水道代・ガス代・電気代・灯油代

- 取引先訪問のための交通費・宿泊費・コインパーキング代

- 商品や製品の配送にかかる運賃・段ボールなどの梱包資材代

- 切手やはがき代・固定電話や携帯電話料金・インターネットなどの回線使用料

- 取引先や仕入先との飲食代・贈答品代・慶弔費

- 店舗・機械・器具・自動車などの修理代

- 従業員に支払う給与

個人事業主自身の給料や社会保険料などは経費にはできません。

個人事業主の経費に関してさらに知りたい方は、以下の記事をご覧ください。

個人事業主が経費に計上できるもの一覧!上限や裏技的な方法も紹介

個人事業主が受けられる給付金・助成金・補助金

個人事業主が利用できる給付金・助成金制度は多くあります。事業を継続していくには、制度を活用して資金を調達するのが大切です。

個人事業主が利用できる給付金・助成金・補助金制度の例は以下の通りです。

- 住居確保給付金

- 雇用調整助成金

- 人材開発支援助成金

- トライアル雇用助成金

- 地域雇用開発助成金

- キャリアアップ助成金

- 中途採用等支援助成金

- 両立支援等助成金

- 事業再構築補助金

- 小規模事業者持続化補助金

- ものづくり補助金

- IT導入補助金

制度を利用するには、それぞれ条件を満たす必要があります。また、応募期間が決まっているものが多いため、利用できそうなものがあれば意識してチェックしておくと良いでしょう。

それぞれの給付金・助成金点補助金に関しては、以下の記事で詳しく解説しています。

【2024年最新】フリーランス・個人事業主向けの給付金・助成金・補助金まとめ

個人事業主はインボイス制度への対応が必要?

2023年10月に施行されたインボイス制度は、適格請求書(インボイス)の交付と保存によって仕入額控除を受けられる制度です。

適格請求書の発行には、インボイス発行事業者への登録を受ける必要があります。登録を受けることで、適格請求書を発行できることに加え、消費税の申告義務がある課税事業者として扱われることになります。

なお、インボイス発行事業者への登録は任意です。そのため、個人事業主はインボイス発行事業者の登録を受けるか検討する必要があります。

インボイス発行事業者となることで、消費税申告分の利益が目減りするデメリットはありますが、仕入額控除が可能となることで取引先との安定した取引の継続が見込まれます。一方、インボイス発行事業者に登録しない場合は消費税の申告は不要ですが、インボイスの発行ができないことで今後の取引に影響があることも考えられます。

個人事業主とインボイス制度に関して詳しく知りたい方は、以下の記事をご覧ください。

【図解つき】インボイス制度にフリーランスはどう対応するべき?影響や検討ポイントを解説

参考:インボイス制度の概要|国税庁

個人事業主に関するよくある質問

個人事業主に関するよくある質問に答えていきます。

Q. 個人事業主とフリーランスの違いは何ですか?

フリーランスは会社や団体に属さずに仕事を行う働き方のことを指します。個人事業主はフリーランスという働き方のうち、開業届を提出した人のことです。

Q. 個人事業主になるために収入の制限などはありますか?

個人事業主になるために「いくら稼がなくてはならない」といった制限や決まりはありません。そのため、開業届を提出すれば個人事業主になることができ、法的に個人事業主になれない人はいません。

Q. 青色申告承認申請書の提出は、いつまでに行う必要がありますか?

青色申告承認申請書の提出期限は、原則として承認を受けたい年の3月15日までです。その年の1月16日以後に開業した場合は、開業の日から2ヶ月以内に提出しなければなりません。

Q. 個人事業主は自分の給料を経費にすることができますか?

個人事業主は自分の給料を経費にすることはできません。また、個人事業主の場合、事業での利益は全て個人の所得とされ、自分自身に別途給料を支払うことはできません。

※本記事は2024年5月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。