個人事業主になるには?やることリストやメリット・デメリットを紹介 | レバテックフリーランス

個人事業主になるには?やることリストやメリット・デメリットを紹介

個人事業主とは、独立した個人として事業を営む人のことを指します。会社員に比べて働き方の自由度が高いなどのメリットもあるため、個人事業主になりたいと考えている方も多いのではないでしょうか。

本記事では、個人事業主になるためには何から始めたら良いのか、必要な手続きや提出書類などをやることリストにまとめて紹介します。個人事業主になるメリットやよくある質問の紹介もしているので、ぜひ参考にしてみてください。

副業で個人事業主になることを考えている方には、以下の記事もおすすめです。

サラリーマンをしながら副業で個人事業主はできる!メリットや必要な手続きを解説

ご登録者様限定機能詳しく見る

そもそも個人事業主とは?

個人事業主は、独立して個人で事業を行う人のことを指します。「事業」は反復・継続・独立して行う業務を意味します。

個人事業主というと小売店や飲食店などをイメージする方も多いですが、国税庁は「個人事業者」として以下の例を挙げています。

- 医師

- 弁護士

- 公認会計士

- 税理士

- 賃貸業や取引の仲介を行う人

- 清掃やクリーニング、美容業などを営む人

小売店や飲食店を個人で営む人だけではなく、独立して継続的に報酬を受け取っている場合は個人事業主と見なされます。なお、従業員を雇った場合も、事業を法人化していなければ、基本的には個人事業主として扱われます。

個人事業主と自由業や自営業との違いに関して詳しく知りたい方は、以下の記事をご覧ください。

自由業の意味は?フリーランスや個人事業主との違い、メリットも解説

自営業と自由業の違いとは?職種の例やメリット・デメリットも紹介

参照 : No.6109 事業者が事業として行うものとは|国税庁

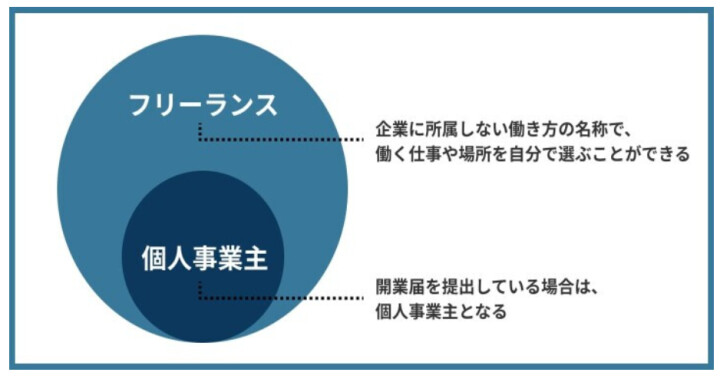

フリーランスとの違い

フリーランスは、特定の企業や団体に所属せず、案件ごとに契約を結ぶ働き方です。そのため、個人事業主は、フリーランスという働き方の一つであるといえます。

ただし、明確な違いとして、個人事業主は開業届を提出する必要がある一方で、フリーランスを名乗るための特別な申請は不要です。よって、フリーランスの中でも開業届を提出している人を個人事業主と呼びます。

個人事業主とフリーランスの違いについてさらに知りたい方は、以下の記事も参考にしてみてください。

個人事業主とは?フリーランスとの違いや手続き・メリットを解説

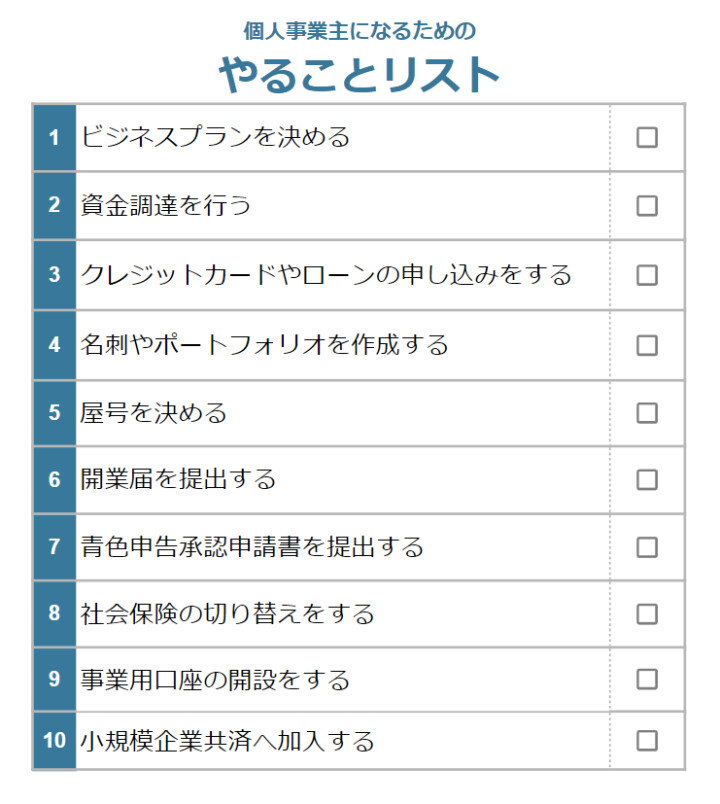

個人事業主になるには?やることリスト

個人事業主とは、独立して継続的な事業を行う人を指します。個人事業主になるには何から始めればいいのか、やるべきことをリストにまとめました。

基本的には上の項目から順に進めていくといいでしょう。

ビジネスプランを決める

まずは、事業を始めるにあたってビジネスプランを決めます。以下のような項目を中心に考えると良いでしょう。

- 事業内容

- ビジネスモデル(どのように利益を生み出すのか)

- 月間または年間の目標収入

- 事業に必要なものや環境

最初に事業の方向性や目標をしっかり決めておくことで、スムーズに開業ができるでしょう。

資金調達を行う

開業に資金が必要な場合、自己資金を用意するまたは、融資などによる借入を行います。ビジネスで利用できる借入先は複数ありますが、それぞれにメリットとデメリットがあるため、自身の事業計画と照らし合わせて考えると良いでしょう。

また、個人事業主が申請できる給付金や助成金、補助金などもあります。定期的に公募をしているものもあるため、各サイトをこまめに確認しましょう。

事業がすぐに軌道に乗らないリスクも考えて、当面の事業継続に必要な資金や生活費を半年〜1年分ほど貯蓄しておくと安心です。

個人事業主の受けられる支援制度に関しては、以下の記事でも紹介しています。

【2024年最新】フリーランス・個人事業主向けの給付金・助成金・補助金まとめ

【2023】フリーランス福利厚生サービス15選!内容や選び方を解説

クレジットカードカードやローンの申し込みをする

必要に応じて、ローンの手続きやクレジットカードの申込みを事前にしておきます。

個人事業主は会社員のような毎月の決まった給与がなく、収入に変動があることから、審査が通りにくくなる場合があります。ローンやクレジットカードの申込みをしたい場合は、会社に勤めているうちに済ませておくとよいでしょう。

普段クレジットカードは持たない現金派の方も、個人事業主になる場合は事業用のクレジットカードがあると便利です。仕事で使用する高価な備品が必要になったときに役立つほか、口座からの引き落としで入金の手間が省けます。

さらに、クレジットカードの明細で出費の管理をしたり、クラウド型経費精算サービスを利用したりできるメリットもあります。経理作業の効率化にもつながるので、クレジットカードは作成しておくとよいでしょう。

個人事業主のクレジットカードやローンに関して詳しく知りたい方は、以下の記事をご覧ください。

フリーランスはクレジットカードを作れる!おすすめや審査・勤務先を解説

個人事業主が組めるローン・融資|審査の通りやすいものなども紹介

名刺やポートフォリオを作成する

個人事業主として活動をする際は、名刺やポートフォリオを作成するとよいでしょう。名刺があると営業活動の際に自分を印象づけやすく、プロフィールが分かることで安心感を持ってもらえます。

ポートフォリオサイトのURLやQRコードを名刺に記載しておくと、自分を深く知ってもらうチャンスが生まれます。

名刺やポートフォリオの作成方法に関して知りたい方は、以下の記事をご覧ください。

フリーランスも名刺が必要!デザインのヒントや作成方法を紹介

フリーランスのポートフォリオ作成方法|エンジニアやデザイナーの見本あり

屋号を決める

芸能人の芸名やライターのペンネームのように、個人事業主は商売上の名前として屋号を申請することも可能です。必須ではないですが、自身のブランディングをしたい人は、覚えやすい屋号をつけるなどしておくとよいでしょう。

屋号の申請方法は、開業届を提出する際に屋号を記入するだけでOKです。屋号なしで開業届を出したが後から変更したくなった場合は、確定申告のタイミングで変更することができます。

屋号に関してさらに知りたい方は、以下の記事をご覧ください。

フリーランスの屋号ガイド!決め方やサンプル・ネーミング例

個人事業主の屋号変更は可能?必要な手続きの方法や提出する書類を解説

開業届を提出する

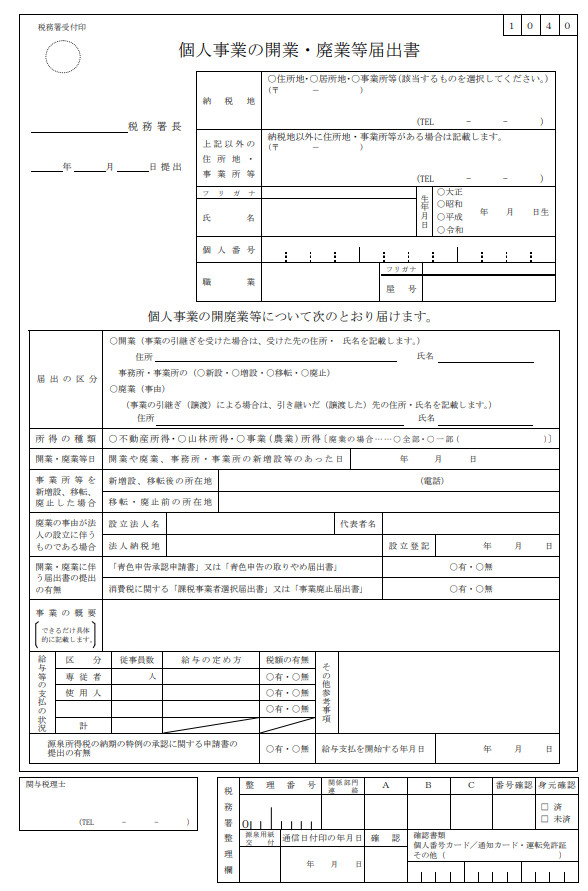

引用元 : 個人事業の開業・廃業等届出書|国税庁

個人事業主として活動を始めるにあたっては、開業届の提出が必要です。用紙は税務署の窓口でもらうか、国税庁のWebサイトからダウンロードできます。開業届には以下のような項目があるので、正確に記入してください。

- 所轄の税務署名

- 書類の提出日

- 納税地

- 氏名、電話番号

- 生年月日

- マイナンバー

- 職業

- 屋号

- 開業した場所の住所

- 所得の種類

- 開業日

- 具体的な事業内容

納税地は、原則として「住民票のある住所地」となります。事業所の所在地を納税地にすることもできますが、その際は「所得税・消費税の納税地の異動に関する届出書」の提出が必要です。納税地の異動に関する届出書を作成したら、税務署に送付あるいは持参します。

参照 : A1-5 個人事業の開業届出・廃業届出等手続|国税庁

なお、開業届出書は、控えとして記入済みのものを1部手元に保存しておきましょう。後述する小規模企業共済制度の申し込みなどで、開業届出書の控えが必要になることがあるからです。

開業の基礎知識や方法に関して詳しく知りたい方は、以下の記事をご覧ください。

個人事業主の開業届ガイド!出さないとどうなるか・書き方や必要なもの

確定申告の準備をする

個人事業主で年間の所得が48万円を超える場合、一年間の事業所得を計算し、申告・納付する確定申告が必要です。

確定申告には青色申告と白色申告の2種類があり、青色申告には、最大で65万円の特別控除が受けられたり、損失(赤字)を3年間繰り越したりできるメリットがあります。一方で、青色申告では複式簿記の帳簿を作成するため、簿記の知識がない方にとってはハードルが高いというデメリットもあります。

そのため、個人事業主になるにあたって考えておきたいのが、確定申告を青色申告でするか白色申告でするかの選択です。

青色申告を選択する場合は、開業届と一緒に青色申告承認申請書を事前に提出する必要があります。申請書は税務署で入手できたり、国税庁のWebサイトからもダウンロード可能です。青色申告承認申請書は納税地の税務署に持参するほか、郵送による提出も認められています。

青色申告と白色申告の違いや個人事業主の確定申告に関して詳しく知りたい方は、以下の記事をご覧ください。

初めての個人事業主の確定申告|必要書類やいくらから必要でいつまでにするか

フリーランスの確定申告まとめ!青色申告と白色申告の違いも解説

青色申告承認申請書の提出期限

青色申告承認申請書の提出期限は以下の通りです。期限内の提出がない場合は、自動的に白色申告になるため注意しましょう。

【新規で開業する場合】

- 1月1日から15日の間に開業する場合は確定申告をする年の3月15日まで※

- 1月16日以降に開業する場合は開業の日から2ヶ月以内

【白色申告から青色申告へ切り替える場合の期日】

- 確定申告をする年の3月15日まで※

※土日祝日の関係でずれる場合あり

参照:

No.2070 青色申告制度

A1-8 所得税の青色申告承認申請手続|国税庁

青色申告承認申請書の書き方に関しては以下の記事でも紹介しています。

フリーランスの青色申告承認申請書の書き方|65万円の控除を受けるための手続きを解説

社会保険の切り替えをする

会社を退職して個人事業主になると、基本的に社会保険の切り替えが必要になります。

会社で加入していた健康保険から国民健康保険へと切り替えるのが一般的です。退職した日から14日以内に手続きしましょう。

ただし、会社員時代に加入していた健康保険の被保険者期間が継続して2ヶ月以上ある場合は、退職後も会社の健康保険に加入できます。(最長2年間)なお、個人事業主としての収入が一定以下になる場合は、家族の健康保険の扶養に入る選択もあります。

参考:

転職・退職したときの手続き|日本年金機構

退職後の健康保険について|全国健康保険協会 協会けんぽ

また、退職後は、厚生年金から国民年金への切り替えも必要です。こちらも退職した日から14日以内に手続きをする必要があります。

なお、個人事業主として国民年金のみに加入すると、会社員が加入する厚生年金と比較して将来受け取れる年金額が大きく下がります。所得控除が受けられるiDeCo(個人型確定拠出年金)などを利用し、老後への備えを検討しておくのがおすすめです。

参考:会社を退職した時の国民年金の手続き|国民年金機構

個人事業主の健康保険や年金に関しては、以下の記事でも詳しく紹介しています。

フリーランスの健康保険とは?安くする方法や国保以外の選択肢も紹介!

【要対策】個人事業主の年金|支給額や老後の資産対策をまとめて解説

事業用口座の開設をする

個人の口座と事業の口座を分けることで、帳簿や家計の管理がしやすくなります。また、事業にまつわるお金の流れを理解しやすくなり、今後の方針を立てるのにも役立つでしょう。個人名より屋号つきの口座の方が、顧客から信頼を得やすいのもメリットです。

屋号付き口座は、通常口座と比べて提出書類が多かったり、窓口のみでしか申込みができなかったりという手間がありますが、個人事業主として活動するなら開設をおすすめします。

事業用口座に関して詳しく知りたい方は、以下の記事をご覧ください。

個人事業主が口座を分けないとどうなる?事業用口座のメリットや手続きも解説

フリーランスの銀行口座のおすすめ8選!選び方や事業用を分けるメリットも

小規模企業共済へ加入する

小規模企業共済は、独立行政法人中小企業基盤整備機構が運営する共済です。名前に「企業」とありますが、個人事業主でも加入できます。

小規模企業共済は廃業や退職時の生活資金のために積み立てを行える制度で、掛金が全額所得控除されるのがメリットです。また、月々の掛け金は1000円から7万円までの間で自由に設定できるので、無理のない範囲で始められます。

一方で、任意解約した場合、掛金の100%以上の共済金(解約手当金)をもらうには、掛金納付月数が240ヶ月(20年)以上でなけれなならないなどの条件もあります。自身のライフプランを考慮しながら加入を検討してください。

なお、個人事業主が加入する場合は確定申告書の控えが必要となりますが、個人事業主になった初年度は確定申告書がないこともあります。その場合は、開業届出書の控えを提示するとよいでしょう。

小規模企業共済のメリット・デメリットに関して詳しく知りたい方は、以下の記事をご覧ください。

小規模企業共済のメリット・デメリットとは?

参照 : 制度の概要|独立行政法人 中小企業基盤整備機構

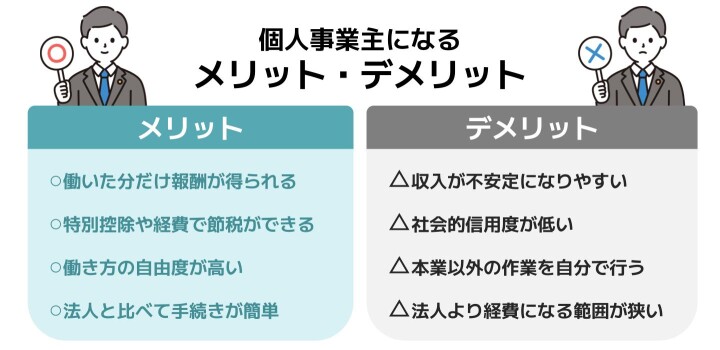

個人事業主になるメリット・デメリット

個人事業主になるメリットとデメリットを紹介します。

個人事業主になるメリット

個人事業主になるメリットは、収入に上限がないことや働き方の自由度が高い点があります。

働いた分だけ報酬が得られる

個人事業主は固定給の会社員とは異なり、働いた分だけ報酬を得られます。一度に受ける案件の数を増やしたり、単価の高い案件を受注したりして、収入を上げやすいのが特徴です。実力と会社からの給料が見合っていないと感じる人は、チャレンジしてみる価値があるでしょう。

個人事業主の単価アップ方法に関して詳しく知りたい方は、以下の記事をご覧ください。

個人事業主・フリーランスの単価の決め方とは?単価アップを狙う交渉のコツも解説

特別控除や経費によって節税ができる

個人事業主は、事業のために使った経費を必要経費として控除したり、青色申告の特別控除を受けたりすることで節税が可能です。

必要経費として控除できるものの例としては、取引先との打ち合わせのための交通費、コピー用紙や文房具などの消耗品費などがあります。カフェでの飲食代も、作業場や打ち合わせ場所として利用した場合は経費にすることが認められています。

個人事業主の経費や節税ポイントに関して詳しく知りたい方は、以下の記事をご覧ください。

個人事業主が経費に計上できるもの一覧!上限や裏技的な方法も紹介

個人事業主の税金|裏技的な節税、いついくら払うかシミュレーション

参照 : No.2210 やさしい必要経費の知識|国税庁

働き方の自由度が高い

個人事業主は自由な働き方ができます。自分がやりたい仕事を選べるのはもちろん、事業内容によっては好きな場所・時間を選んで働くことも可能です。取引先との調整や連絡は必要になりますが、休日も自由に設定できるでしょう。

最近ではサイドFIREといって、不動産などの不労所得と事業収入の2本柱で生活する人も増えています。不労所得を収入のベースとしつつ、個人事業主として好きなだけ働く生き方も選択肢のひとつです。

法人と比べて手続きが簡単

個人事業主は法人と比べて開業・廃業の手続きが簡単です。

また、個人事業主は法人よりも経理作業が簡単で、会計ソフトを使って個人で確定申告を行うこともできます。経理などの事務作業が煩わしいと感じる場合は、個人事業主として事業を行うのがよいでしょう。

個人事業主になるデメリット

個人事業主になるデメリットは、収入が不安定な点や、確定申告などの事務作業を自分で行う必要がある点が挙げられます。

収入が不安定になりやすい

個人事業主は、毎月決まった給与がないため、獲得した案件数や単価によって収入が変動しやすく不安定になりがちです。

仕事を獲得できない場合や体調不良等でお休みが続いた場合、その分収入も減るリスクがあります。そのため、個人事業主は収支を意識しながらお金を使ったり、万が一に備えて貯蓄をしておいたりして、リスクに備える必要があります。

個人事業主の不安定さをカバーする方法を以下の記事で紹介しています。

フリーランスが不安定・やめとけと言われる理由3つと解決策を徹底解説

社会的信用が低い

会社員と比べ、収入が不安定になりやすい個人事業主は、社会的信用が低い傾向にあります。クレジットカードや住宅ローンの審査が通りにくいかもしれません。大きな買い物の予定がある方は、独立前に審査を済ませておくとよいでしょう。

本業以外の作業も自分で行う必要がある

個人事業主は、経理などの事務作業や営業に時間を割かなければなりません。会社員と比べると、税金・年金・保険に関する知識も必要とされます。それらがハードルとなり、個人事業主になることをためらう方もいるようです。

法人と比べて経費になる範囲が狭い

個人事業主は法人と比べ、経費にできる費用の範囲が狭くなります。たとえば、法人であれば代表者の給与を経費にできますが、個人事業主は自分の報酬を経費にすることはできません。

基本的には経費の範囲が狭い個人事業主ですが、交際費には上限がないことも覚えておくとよいでしょう。

個人事業主になるメリット・デメリットについては、以下の記事でも詳しく解説しています。

個人事業主のメリットは?会社員・法人との比較や開業に必要な提出書類

主婦・主夫でも個人事業主になれる?

主婦や主夫でも個人事業主になることは可能です。基本的に個人事業主になれない人はいません。

主婦や主夫が個人事業主になることで、以下のメリットが考えられます。

- 家計の収入が増える

- 作業場所や時間が柔軟で主婦業・主夫業との両立がしやすい

- 自分の得意を活かした仕事ができる

ただし、収入が不安定な点やスケジュール管理を徹底する必要がある点などには注意しましょう。

パートと個人事業主の掛け持ちを考えている方は以下の記事をご覧ください。

個人事業主がパートを掛け持ちするときの確定申告・税金計算を解説

個人事業主になるためにかかる費用は?

個人事業主になるためにかかる費用は特にありません。開業届の提出も0円です。

ただし、事業によっては準備する設備や材料に費用がかかる可能性もあります。始めは、必要最低限の投資から開始し、事業が軌道に乗っていくにつれて投資を増やしていくと良いでしょう。

無駄な出費を抑え利益を出すためにも、最初に立てるビジネスプランが重要になります。

事業を始めるのに必要な知識を勉強したい方は、以下の記事をご覧ください。

フリーランスのおすすめ本12選!個人事業に必要な知識を身につける

個人事業主として開業する際に知っておきたいこと

個人事業主として開業するにあたり、事前に知っておきたいことを解説します。副業として個人事業主になることを考えている人も要チェックです。

個人事業主は失業手当がもらえない

個人事業主になると、案件が受注できず収入がない状態であっても失業手当をもらうことができません。特に、副業を始めるにあたって個人事業主になる人は注意が必要です。

失業手当の受給要件は、求職中であるもののまだ仕事に就けない状態であることです。個人事業主になる場合、求職中の状態とは見なされないため、失業手当は受給できないことになります。

個人事業主の失業手当に関しては以下の記事で詳しく紹介しています。

個人事業主は再就職手当をもらえる?受給条件と必要な証明書類

家族の扶養から外れる可能性がある

家族の扶養に入っている方が個人事業主になる際は、被扶養者から外れる可能性がある点に注意してください。

たとえば、社会保険上の被扶養者と認定されるには、基本的に収入から経費を差し引いた金額が130万円未満である必要があります。130万円を超えると扶養から外れて、自分で保険料を支払わなくてはなりません。

なお、被扶養者認定の基準は健康保険組合によって異なります。個人事業を始める前に、配偶者の加入する健康保険組合に確認してみましょう。

確定申告が遅れるとペナルティがある

1年間の収入から必要経費を差し引いた金額が48万円を超える場合、確定申告が必要になります。条件に当てはまるのに申告しないまたは期日に遅れた場合、無申告加算税や延滞税を納めなければならなくなるので注意してください。

確定申告の期日や遅れた際のペナルティに関しては、以下の記事でも紹介しています。

確定申告の期限はいつからいつまで?遅れた際の手続きについても解説

参照

No.1199 基礎控除|国税庁

No.2024 確定申告を忘れたとき|国税庁

個人事業主に関するよくある質問

個人事業主に関するよくある質問と回答をまとめました。

Q. 個人事業主になるにはどんな手続きが必要ですか?

個人事業主になるには、納税地を所轄する税務署長に「個人事業の開業・廃業等届出書」を提出します。確定申告で青色申告をする場合、青色申告承認申請書も一緒に出すとよいでしょう。

また、独立する前に勤めていた会社で厚生年金・健康保険に加入していた場合、原則として国民年金・国民健康保険への切り替えが必要になります。

Q. 個人事業の開業届を出すメリットは何ですか?

個人事業が開業届を出すメリットとしては、確定申告をしていない駆け出しのフリーランスでも小規模企業共済に加入できるようになる、開業届に屋号を記入すれば屋号名で銀行口座が作れるため社会的信用を得やすくなる、といったことが挙げられます。

また、政府や地方自治体による給付金、助成金などを受給するときにも、開業届を出していると手続きがスムーズになる可能性があるでしょう。

Q. 個人事業主になるには費用がかかりますか?

開業届は税務署や国税庁のWebサイトで無料で手に入れることが可能で、届出時の手数料も発生しないため、基本的に費用はかかりません。ただし、新たに事務所を設立する場合や、業務で使用する設備・機材などを購入する場合は、その分の費用がかかります。

Q. 個人事業主になれない人の特徴は何ですか?

こういう特徴がある人は個人事業主になれない、と断言できるような明確な基準はありません。しかし、個人事業主に向かない人の例としては、以下のようなものが挙げられます。

- 悲観的でプレッシャーに弱い人

- 失敗を恐れ安定感を求める人

- 自己管理ができず計画性がない人

- 自分で考えて行動するのが苦手な人

なお、最初は向いていない人の特徴に当てはまっていても、個人事業主として活動する過程で良い方向へ変わっていける可能性もあります。向いていない人の特徴は、一つの目安として参考にしてください。

Q. 主婦やサラリーマンが副業で個人事業主になることは可能ですか?

主婦やサラリーマンの副業でも個人事業主になることはできます。 ただし、本業で会社に勤務しながら個人事業主として副業をする場合、就業規則で副業が禁止されていないか事前に確認してください。

Q. 個人事業主になると確定申告をする必要がありますか?

収入から経費などを差し引いた所得が基礎控除の48万円以下であれば、確定申告をする必要はありません。

ただし、申告をしないと納付する国民健康保険料が高くなったり、給付金を受け取れなくなったりする可能性もあるため、所得がある個人事業主は基本的には確定申告をするのが賢明といえます。

※本記事は2024年5月時点の情報を基に執筆しております。

最後に

簡単4ステップ!スキルや経験年数をポチポチ選ぶだけで、あなたのフリーランスとしての単価相場を算出します!

※相場算出に個人情報の取得はおこないません。

役に立った/参考になったと思ったら、シェアをお願いします。